Q3營收

」 營收 Q3 台積電

美股收盤道瓊連7黑 博通大漲24%破1兆美元大關

美國股市13日漲跌互見,道瓊工業指數連續7個交易日下跌。標普500指數、道瓊指數本週收跌,納斯達克指數上漲0.12%;費城半導體指數勁揚3.36%。博通 (Broadcom)預測Q3營收超預期,推高股價市值首次破1兆美元。台積電ADR大漲4.98%,站上200.99美元。道瓊指數本週下跌1.8%;標普500指數下跌0.6%,結束了3週連漲,納斯達克指數累漲0.3%。AI晶片股13日走強,博通預測Q4營收將超過預期,並看好未來幾年市場對其客製化晶片的需求強勁成長,股價走高24.43%,市值首次突破1兆美元。根據路透社報導,美國候任總統川普的過渡團隊建議新政府,取消車禍報告規則。如果此舉成真,政府調查和監管自動駕駛系統汽車安全的能力可能被削弱。帶領電動車龍頭特斯拉13日股價盤中強升近6%,至424.88美元創新高,收漲4.34%科技股持續上漲,推動納斯達克指數在11日首次突破20000點大關。符合預期的通膨報告進一步推動了這波漲勢,鞏固了市場對聯準會下周會議上降息25個基點的預期。而科技巨頭股價13日高低持平,AI晶片龍頭輝達下跌2.25%,Meta跌1.66%,亞馬遜下跌0.66%。蘋果上漲 0.069%;Alphabet下跌 1.16%;微軟下跌 0.51%;亞馬遜下跌 0.66%。

酷澎Q3營收年增27%大賺23億美元 創辦人:持續擴大與台灣在地品牌合作

亞洲電商巨頭Coupang酷澎今(6)日公布2024年第3季業績,報告顯示,公司營收、獲利和活躍用戶數均顯著提升;淨營收較去年同期勁揚27%達79億美元;毛利也大增45%至23億美元。第3季活躍用戶數達2,250萬續創新高,較去年同期增加11%。Coupang酷澎表示,Farfetch在本季達成接近損益平衡的重要里程碑進度早於預期。Coupang酷澎創辦人暨執行長金範錫(Bom Kim)表示,「Coupang酷澎的新興業務,如Eats、台灣、Play和Farfetch、廣告和物流服務(FLC),延續全年以來的正面發展。」隨著業務的進展,有信心持續創造令人驚嘆的顧客體驗,並提供有吸引力的回報潛力。金範錫表示,Coupang酷澎台灣持續擴大與在地品牌合作,透過優質選品、實惠價格及服務,在優質選品及服務之間打破權衡,存在巨大機會,未來可以在火箭速配中提供更廣泛的優質選品。Coupang酷澎公告第3季淨營收為79億美元,較上年同期成長27%;撇除匯率影響,較上年同期成長32%。若不包含Farfetch,年增率為20%;撇除匯率影響的年增率為25%。毛利較上年同期勁升45%至23億美元,毛利率為28.8%,較上年同期提高350個基點。若不包含Farfetch,毛利為21億美元(較去年同期成長33%);毛利率為28.1%。淨利為6,400萬美元,可歸屬Coupang酷澎股東者應佔淨利為7,000萬美元,比去年減少2,100萬美元。若排除Farfetch,則股東應佔淨收入約為1.08億美元;稀釋後每股盈餘為0.04美元,比去年減少0.01美元,這主要是由於Farfetch的營運虧損。如果不包括Farfetch虧損,稀釋每股盈餘為0.06美元。產品商務(Product Commerce)部門的淨營收為69億美元,較去年同期成長16%;撇除匯率影響,則增長20%;調整後息稅折舊攤銷前利潤(EBITDA)為 4.7億美元,較去年同期揚升7,100萬美元,利潤率為6.8%,較去年同期提高10個基點,較前季下降140個基點。產品商務(Product Commerce)活躍用戶數2,250萬,較上年同期成長11%。新興業務(Developing Offerings)部門(包括國際業務、Coupang Eats、Play、金融科技和Farfetch)淨收入為 9.75 億美元,較上年同期大幅成長347%;撇除匯率影響的年增率為356%。若排除Farfetch,則較上年同期成長 146%;撇除匯率影響的年增率為 155%。

比亞迪Q3營收首度超車特斯拉 單季賣破113萬輛年增37%

中國新能源汽車大廠比亞迪(BYD)公布第3季營收為282億美元(約新台幣9,035億元),不僅創下歷史新高紀錄,更首度超越美國電動車巨頭特斯拉(Tesla)的252億美元(約新台幣8,049億元)。以全球銷量來說,特斯拉電動車銷量仍領先比亞迪,不過比亞迪的威脅已持續擴大。據比亞迪第3季財報顯示,比亞迪今年前3季營收達新台幣2兆2540億元、年增18.94%;淨利潤1,132億元,年增18.12%。而第3季營收為新台幣9,035億元,比去年同期成長24.04%,顯示在中國政府「以舊換新」的補貼政策支持下,比亞迪銷售勢頭強勁。隨著中國政府不斷擴大「以舊換新」政策,中國汽車銷售自今年5月以來首次回升。今年前3季比亞迪新能源車銷量達274.79萬輛,比去年同期成長32.13%;而今年第3季則有113.49萬輛的銷量,年增37.7%,甚至超越市場預期的110萬輛。其中,有44.3萬輛為純電車、68.6萬輛為插電式混合動力車。雖然在中國市場具有強勁增長,不過比亞迪也面臨諸多挑戰,包含全球市場競爭加劇及成本壓力上升等。目前比亞迪超過9成銷量來自中國,據摩根士丹利(Morgan Stanley)9月報告指出,比亞迪立下今年海外銷量達45萬輛的目標,比起3月設定的50萬輛有下調。在股市方面,特斯拉的股價於30日下跌0.8%,收257.55美元;標普500指數下跌0.3%。比亞迪ADR上漲0.6%,收76.50美元。

面板雙虎Q3營收兩樣情! 友達777億創近2年半新高、群創552億年減4.1%

面板雙虎第三季營收出爐!友達今(9)日公布第三季合併營收777.48億元,季增4.6%,年增10.9%,創下近2年半新高。而群創第三季則表現不如預期,營收552.55億元,季減2.8%,年減4.1%。友達9月合併營收258.71億元,月減4.2%,年增5.3%。前9月營收2115.53億元,年增14.6%。友達今天股價小跌0.15元,成交量逾1.58萬張,收16.6元。友達董事長彭双浪在今年第二季法說會就明確表示,友達第三季營收仍會小幅成長,但客戶拉貨動能疲弱影響,今年的旺季效應不明顯。另外,友達預計10月31日舉行線上法人說明會,屆時將公布第三季財報並說明第四季展望。群創9日公告今年9月合併營收191.22億元,月增3.5%,年減4%,登近5個月高點。群創累計今年前9月合併營收1626.08億元,年增2.7%,為近二年同期新高。9日股價下跌0.3元,成交量逾5.3萬張,收15.45元。出貨量方面,群創9月大尺寸合併出貨量共計1035萬片,月增3.5%;中小尺寸合併出貨量共計1726萬片,月減5%。第三季來看,群創表示,大尺寸合併出貨量共計2939萬片,季減2.2%、符合預期,但中小尺寸合併出貨量共計5140萬片,季減6.3%,遠低於公司原先預估的季增低個位數百分比。群創總經理楊柱祥8月在法說會中表示,第三季由於總體經濟不確定性,需求有趨緩,第三季稼動率下降5%以上確保損益穩健。

AI晶片需求強勁 台積電Q3營收7596億元再創歷史新高

AI需求強勁,晶圓廠第三季成績紛紛告捷,晶圓代工龍頭台積電 (2330)在9日公布,2024年9月合併營收約為2518.73億元,月增0.4%、年增39.6%,9月營收躍升史上第2高,第3季營收達7596.93億元,創下單季新高,累計今年1至9月營收約為2兆258億4700萬元,較去年同期大幅增加31.9%,也是歷史新高。台積電史上單月營收最高是今年7月,為2569.53億元,這次9月成績為史上第二高,第三則是今年8月的2508.66億元。台積電8日剛公告,認購世界先進(5347)的現金增資4248萬5831股,每股88元,共計37億3900萬元,目前已累積持有世界先進5億670萬9324股,持股比率達27.55%,穩坐最大法人股東。這次募資是為了與恩智浦半導體(NXP Semiconductors)設立新加坡子公司VSMC。世界先進也在9日公布今年9月合併營收為46.14億元,世界先進公司發言人黃惠蘭表示,由於晶圓出貨量增加,營收較上月大幅27.01%,也較去年同月34.44億元增加33.99%;累計今年前9個月合併營收約325.02億元,與去年同期285.98億元,增加約13.65%。聯電 (2303) 則是在7日公布9月營收,為189.43億元,月減8.25%,年減0.58%,為3個月新低,不過第3季營收累積突破600億元,達604.85億元,季增6.49%;累計今年前9個月合併營收1719.16億元,年增2.59%,表現略優於預期。聯電預估,隨著通訊和電腦市場改善,產能利用率提升,第3季晶圓出貨量季增4%至6%,產品平均售價不變,不過也因產能擴張,折舊費用和電費都會增加,獲利恐將面臨壓力。台積電9日股價漲10元、0.99%,收在1020元;世界先進漲1元、0.98%,收在102.5元;聯電則跌0.7元、1.33%,收在51.9元。

獨/鋁合金大廠驚傳欠薪? 廷鑫Q3營收腰斬創46季新低

鋁合金大廠廷鑫(2358)驚傳拖欠下游貨款、以及12月的員工薪水僅發1萬元狀況,記者詢問該公司,但找不到發言人與董事長、總經理,內部員工表示,他們很久沒有進公司了。第三季財報顯示,當季營收為1.4億、季減61%,年減也高達55%,創下近46季新低。12月5日為廷鑫的發薪日,但員工爆料,這次薪水只有一萬元;也有下游廠商透露,先前積欠的百萬貨款也遲遲沒有付。儘管6日廷鑫的股價照常小幅波動,最後收在10.2元、跌3.77%,但相關訊息在網路上傳開,股民大喊「暴風雨前的寧靜」。有網友提到,「剛看了第三季財報帳上現金還有1.09億,存貨還有17.6億,怎麼會發不出員工薪水呢?」、「13.9億的原料以廢鋁價每噸56000元來計算要有24875噸的存貨,但聽說廠內空空如也」,有些持有廷鑫股票的股友甚至撥打廷鑫在公開資訊觀測站留的公司電話,表示根本無人接聽。甚至也有網友扒出廷鑫董事長顏德新的其他公司,包括皇將科技(4744)在11月21日已經辭去董事長之位,海德魯材料出現跳票,表示關係企業跳票消息已經滿天飛,財報可變現資產扣長短借款為負,要看有無外部金援。其實廷鑫在去年年中的法人說明會時還表現正常,表示雖然歐美市場的中低階自行車庫存暴增,讓鋁合金產品庫存難以去化,但歐美皮件的市場需求逐步加溫,廷鑫期待2023年下半年起景氣復甦。當時公司指出,廷鑫鋁合金出貨以自行車占營收30%為主、汽車占20%、太陽能占5%、航太約 5到10%、建築20%。不過廷鑫繼去年第三季營收開始腰斬後,今年前三季再度大幅衰退,累計營收7.68億元,年減44.46%,歸屬母公司的稅後淨利累計為負4.45億元,EPS為負3.26元;公司今年沒有發股利還延遲公告,被證交所處以違約金5萬元;6月2日時甚至還有檢調單位進場調查,近期也有不少重大人事異動。針對外界跳票等3大負面消息,廷鑫6日晚間發布重大訊息澄清,詳細回應如下:一、 跳票:本公司截至目前為止並未發生跳票事宜。二、欠薪:本公司11月薪資於11月20發放第一次,於12月5日發放第二次,剩餘部分因作業問題將於12月7日發放。三、積欠百萬貨款:無法得知媒體報導何指,無法說明。

貨櫃三雄Q3營收佳!陽明萬海虧轉盈 長榮:2024充滿挑戰

貨櫃三雄陽明(2609)、萬海(2615)、長榮(2603)日前公布第三季財報,受到市場回溫、在貨量仍有成長以及利息收入帶動下,陽明萬海都較上季轉虧為盈,陽明第三季合併營收359.01億元,每股稅後盈餘(EPS)0.8元;萬海第三季EPS為0.9元,終止連三季虧損。貨櫃三雄中,法人持續看好長榮海。陽明第三季合併營收約為359億元,稅後淨利28.06億元,EPS為0.8元,累計前三季合併營收約為1079億元,稅後淨利60.78億元,EPS為1.74元;萬海第三季稅後淨利25.39億元,EPS為0.9元,累計前三季合併營收750.76億元、年減65.79%,稅後淨損19.2億元,每股EPS虧0.68元。長榮海8日公告十月份合併營收,單月營收233.64億元,年減48.82%;累計今年度前10月合併營收為2,303.88億元,減幅59%。貨櫃三雄中,法人相對看好長榮海,隨運價貨量回升,第3季本業獲利有望比前兩季好,尤其,長榮海運去年減資,加上出售長榮航空股票獲利預計第3季挹注,第3季每股EPS貢獻最少2.95元。長榮海、陽明日前皆指出,第四季是航運傳統淡季,且目前經濟仍深受高通膨、高利率影響,在市場仍供過於求下,第四季營運較前一季弱的可能性很大。除非發生足以扭轉供需的重大事件,否則2024仍是充滿挑戰的一年。此外,陽明指出,全球地緣政治緊張、高通膨情況持續及歐盟執委會針對「航運聯營體集體豁免條例」的政策調整等,皆影響航運市場整體發展。將積極關注各區域市場變化,彈性調整營運策略、航線布局與船隊配置,以維持公司營運績效。萬海則表示,第三季受到市場回溫、貨量增長以及利息收入,因此對獲利有所挹注,第四季雖是亞洲近洋線旺季,但受到地緣政治、高通膨、高油價的影響,經濟前景仍然充滿挑戰,將持續視個別航線效益,彈性調整營運策略、航線布局與船隊配置,並精簡成本維持經營效率。值得注意的是,最新一期的SCFI報價再度翻黑,下跌3.52%至1030.24點,終止連四漲,且歐美遠洋航線同步修正。其中,遠東到美西線跌幅12.32%最大,並跌破2000美元關卡。根據法國海運諮詢機構Alphaliner最新供需成長預測,今、明年船舶供給成長別為8.4%、9.1%,大於貨運需求成長,恐連續兩年供需失衡。供需成長率維持顯著差距,也將為貨櫃海運業帶來營運挑戰。

台泥Q3營收270億每股賺0.17元 電力及能源營收比重增至37%

台泥(1101)董事會上周五(10日)公告第三季財報,營收270億元,季減2.4%、年減13%,本業獲利年增達388%,每股稅後純益(EPS)0.17元;前三季稅後淨利61.96億元、年增112%,每股EPS為0.82元。據悉,台泥今年前三季獲利成長,主因是受惠電力及能源、加上投資歐洲水泥等事業獲利增加帶動。台泥指出,今年前三季持續投入新能源事業,電力及能源營收增加71億元,使得非水泥營收占合併營收比例,從去年前三季的29%增至今年同期的37%。台泥第三季營收270億元,季減2.4%、年減13.2%;營業利益30.62億元、季減9.1%、年增388%,營益率11.3%、季減0.8個百分點、年增9.3個百分點;前三季營收809.66億元、年增2.1%,稅後淨利61.96億元、年增112%,營業利益65.96億元,較去年虧轉盈、營益率8.1%。

AI伺服器+板卡出貨升溫 技嘉Q3營收370億年增逾5成

電子大廠技嘉(2376)上周五(3日)公布財報,在伺服器與板卡需求升溫下,第三季營收370億元,稅後純益達14.8億元,季增66.24%、年增26.48%,獲利回升至近六個季度來高點,每股稅後盈餘(EPS)2.33元,季增66%、年增26%;前三季純益 33.93 億元,年減 34.97%,累計每股純益 5.34 元。技嘉第三季營收370.13億元,季增41.6%、年增53%;毛利率13.2%,季增 1.47個百分點、年增0.87個百分點;歸屬母公司業主淨利14.7億元,季增112%、年增18%;營益率3%,季減0.74個百分點、年增1.8個百分點。累計前三季營收911.7億元,年增14.7%;毛利率 12.7%,年減4.98個百分點;營益率3.71%,年減2.72個百分點;稅後純益33.93億元,年減34.97%,每股純益5.34元。值得注意的是,儘管技嘉AI伺服器需求強勁,旗下主機板、顯示卡等消費性產品線,進入下半年以來也有優於預期的出貨動能,同步為單季營運帶來反轉、年正成長的助力。不過前述多數是以整體系統、整櫃來出貨,在系統料件增加下,毛利率表現佳費用卻增加不少,因此法人認為整體第三季獲利不如預期。展望後市,技嘉指出,伺服器的料況逐漸順暢、產能逐步開出,原預估今年伺服器業務將占達整體營收比重的四分之一,在AI伺服器的挹注下,已提前於第二季達標。看好今年伺服器營收將高雙位數成長、挑戰三位數,全年千億營收目標將提前達陣。

台灣虎航Q3營收近36億年增2378% 陳漢銘:明年比今年好

受惠第三季為暑假旺季及疫後客運持續恢復,台灣虎航(6757)上周五(3日)公布第三季財報,營收近36億元,年增2378%、季增23.87%。董事長陳漢銘表示,虎航如今到年底直飛日本20個航點,且都是獨飛,競爭對手少,在機隊、航線持續擴張下,明年一定比今年好。台灣虎航日前公布第三季財報,合併營收達新台幣35.76億元、年增2378%、季增23.87%;毛利率及營業利益率分別成長至30%及24%,單季稅後盈餘5.78億元,每股盈餘(EPS)1.3元,較去年同期由虧轉盈,並創2020年第一季以來新高。累計前三季營收達90.49億元、年增1904%,稅後純益13.43億元,皆創歷史新高,累計EPS為3.19元。陳漢銘表示,明年虎航重點以「歡迎日客來台」為主,目前已洽談和部分日本縣廳合作,而日客辦護照預期有現金補助,台灣虎航也給予機票優惠補助,以吸引日客來台。旅遊業盛事「2023 ITF台北國際旅展」自上周五開始,展期至周一(6日),台灣虎航線上旅展買氣旺盛,雖現場雖無售票服務,但詢問度及消費者互動也相當高。日本線狂吸金,許多民眾更是爭相到旅展現場出示已購買的行程確認單,並兌換限量紀念禮及2024年樂天女孩桌曆。

聯詠Q3營收近290億年增47% 受惠美元走強毛利率超預期EPS達10.46元

驅動IC大廠聯詠(3034)周五(27日)公布第三季財報,雖受消費性景氣需求持續疲軟、客戶拉貨保守等影響,但受惠新台幣兌美元走貶因素,毛利率、營益率雙雙優預期。稅後純益63.66億元,季減逾7%、年增47.87%,每股稅後盈餘(EPS)10.46元,累計今年前三季每股稅後盈餘為29.56元,賺進三個股本。由於新台幣貶值幅度超預期,聯詠原先財測以美元兌新台幣1比31元預估。第三季毛利率以1比32估算,達42.25%,優於財測高標40%,營益率也達24.69%,同樣高於財測高標23.5%。聯詠第三季營收為289.3億元,季減4.5%、年增47.88%;毛利率42.25%,季增0.91個百分點,營益率24.69%,季減0.23個百分點;稅後純益63.66億元,季減7.47%、年增47.87%,每股EPS達10.46元。累計前三季營收832.75為億元,年減4.87%,毛利率41.97%、年減5.84個百分點,營益率 24.44%,年減7個百分點;稅後純益179.9億元,年減24.8%,每股稅後盈餘29.56元。未來展望方面,由於第四季為傳統PC淡季需求不振,外資預估,聯詠第四季營收將季減7%、明年首季將季減9%。不過,明年隨著AMOLED面板滲透率續走高,加上中國面板廠市占率增加,AMOLED驅動IC出貨將再較今年成長,有望成為明年成長一大動能。

減肥藥正夯!丹麥製藥巨頭市值破4600億美元大關 直逼台積電

看好旗下減肥神藥在美國市場的獲利前景,丹麥製藥巨頭諾和諾德(Novo Nordisk)今年第三度上調全年財測,助該藥廠13日股價連四漲,市值破4,600億美元大關,比前歐洲市值龍頭LVMH高出千億美元,更直逼台灣護國神山台積電。13日諾和諾德ADR一度飆高到104美元的歷史新高,收盤價102.14美元。該股連漲四天漲幅累計13%,市值破4,600億美元,比法國奢侈品巨頭LVMH市值3,550億美元,足足多出約1,000億美元,與台積電市值4,691.6億只有一步之遙。今年4月,LVMH榮膺首家市值跨過5,000億美元的歐洲企業,但歐洲市值王的頭銜,9月被諾和諾德超車取而代之。諾和諾德13日宣布上修今年全年營收增幅預測,從先前預估的27%到33%,調升到32%至38%。今年息稅前獲利(EBIT)展望,也自前估值增幅31%-37%,調高到40%~46%。該藥廠透露,今年前9個月營收年增33%,Q3營收年增38%;前三季營業利益(operating profit)年升37%,Q3營業利益年升47%。完整Q3季報預定11月2日揭曉。諾和諾德擠下LVMH登上歐洲市值龍頭寶座,多虧Wegovy與Ozempic這兩款藥成了減肥新寵、在全球熱賣的助攻。該家丹麥藥廠上調今年財測,正是看好Wegovy與Ozempic在美國的獲利前景。反觀美國製藥巨頭輝瑞(Pfizer),因口服新冠抗病毒藥Paxlovid銷售不如預期,13日盤後宣布大砍今年財測,將今年全年營收預測下修13%,並暗示要裁員及削減支出。輝瑞將今年營收預測從原估的670億到700億美元,下調為580億至610億美元。最新今年每股盈餘預估為1.45至1.65美元,低於先前預測的每股3.25到3.45美元。輝瑞還預計推動包括裁員在內的削減成本計畫,目標明年底前至少省下35億美元。受此衝擊,輝瑞13日盤後股價重挫7%。

小摩Q3營收406億美元優於預期 CEO卻示警:世界正經歷最危險時期

摩根大通(小摩)於周五(13日)美股盤前公佈第三季業績顯示,經調整後營收406.9億美元,高於市場預期。公司收入主要來源淨利息收入(NII)為229億美元,同比增長30%創新高。但摩根大通CEO卻在業績中「潑了盆冷水」,表示當下可能是世界幾十年來最危險的時刻。據外媒報導,儘管小摩第三季營收、利潤均超預期,但CEO戴蒙(Jamie Dimon)卻示警稱,因宏觀環境的不確定性,當下可能是幾十年來最危險的時刻,儘管目前美國消費者和企業「總體上」保持健康,但消費者正在耗盡他們的現金儲蓄。與此同時,戴蒙認為,勞動力市場持續火熱,政府債務水平極高,財政赤字達到和平時期的最高水平,這些都增加了通膨率持續走高和利率進一步上升的風險。戴蒙表示,「我們仍不知道量化緊縮政策的長期後果,因爲在做市商能力日益受到法規限制的情況下,量化緊縮政策會減少系統中的流動性。」去年的俄烏戰爭和近期的中東衝突,可能會對能源和糧食市場、全球貿易和地緣政治關係產生深遠影響。戴蒙一直在警告市場,利率不僅可能保持在高位,而且可能在此基礎上大幅上升。他於9月接受採訪時說,最壞情況是聯準會可能會把聯邦基準利率上調至7%,而世界可能還沒有準備好做出應對。值得注意的是,戴蒙日前在一場活動上表示,聯準會未來幾個月可能不得不繼續加息,以對抗持續的通貨膨脹。

匯率加持聯發科Q3營收破1100億 外資看好AI題材發酵

IC設計大廠聯發科(2454)最新公布的9月合併營收為360.78億元,雖然月減14.6%,不過受到匯率加持,讓聯發科第三季合併營收突破1100億元,超過先前財測水準,外資也看好接下來AI題材可持續挹注。聯發科11日公布9月營收為360.78億元,月減14.62%,年減36.23%;第三季合併營收1100.97億元,季增12.19%,年減22.56%;累計前三季營收 3033.84億元,年減31.03%。由於先前聯發科以美元對新台幣匯率1:30.7為計算基礎,估計第3季合併營收落在1021億至1089億元之間,而實際上新台幣兑美元一度貶至32元,所以讓實際成績超越預期。就今年營運來看,聯發科執行長蔡力行先前提到,終端需求可望緩和回溫,儘管客戶仍因庫存而相對保守,但預期下半年業務將逐步改善;而外資報告認為,近來中國大陸智慧型手機有補貨跡象,有助於明年的價格與利潤,中長期則有AI題材,認為聯發科有機會優於大盤。三大法人由外資帶頭,已經連八買,12日聯發科股價收在815元,小漲0.12%。

伸興9月、Q3營收雙創新高 終端購買力放緩審慎看後市

全球最大家用縫紉機製造大廠伸興(1558)公布2023年9月合併營收達7.35億元,較上月營收7.34億元成長0.13%,較去年同期營收5.56億元成長32.16%,創今年單月營收新高,展望2023年第四季,伸興持審慎看法。伸興累計2023年第三季合併營收達21.18億元,較第二季營收19.09億元成長10.92%,較去年同期營收13.95億元成長51.81%;累計2023年1至9月合併營收為56.83億元,較去年同期成長7.09%。觀察美國8月份消費者價格指數(CPI)月增0.6%、年增3.7%,歐元區8月消費者物價指數(CPI)上升了5.2%,皆可見整體通貨膨脹仍呈緩步上升,進一步影響終端消費市場的購買力道放緩。伸興表示,目前仍謹慎面對大環境負面因子對整體營運帶來的挑戰,密切掌握主要客戶去化庫存的腳步,同時與主要客戶維持新款或改款產品設計開發的計劃,並推進新款產品的拉貨排程。展望2023年第四季,伸興表示,集團亦優化產品結構組合,以及旗下越南廠、大陸廠最適產能調配策略,積極落實優化生產製程效率,以期帶動未來營運恢復時能創造良好的成長動能。即便如此,伸興參與公益不落人後,近期拋磚引玉號召員工組成「伸出愛興志工隊」,截至9月底已累計16場活動及訓練場次、號召295人次,服務及上課總時數達1,305小時。此外,伸興近期與WaCare數位人道協會持續合作,推廣遠距縫紉教學課程,並由台灣喜佳夥伴親自前往南投偏鄉社區到場服務,教導長輩們學習製作大手提包,總計參與的長輩達20人,且平均年齡超過70歲,除了可讓長輩們練習手眼協調活化大腦、累計成就感外,亦深化伸興、喜佳品牌力。伸興表示,第四季將舉辦四場公益活動,持續為台灣、為世界、為環境永續盡一份心力,讓愛心觸角延伸至各角落、善盡企業社會責任。伸興以縫紉機零件代工起家,前身為「新興工業公司」,於1975年正式更為現名,相繼於1980年間與日商立家株式會社技術合作,開始生產高級鋁合金縫紉機,並積極從OEM轉型進入ODM市場,逐漸發展成全球第一大縫紉機ODM廠商,擁有完整家用縫紉機產品線,產品涵蓋低中高階機種,如傳統機械式、電子式、電腦式、刺繡機及拷克機等,以滿足客戶全方位需求,產品銷售遍及全世界六大洲100多個國家,並在台灣台中、中國江蘇張家港以及越南等地設有營運總部及生產基地。

輝達Q2營收擠下高通、博通全球居首 集邦:IC設計Q3營收季增2位數

TrendForce表示,受惠於AI刺激相關供應鏈備貨熱潮,除了激勵第二季全球前十大IC設計公司營收達381億美元,季增12.5%,也推升NVIDIA(輝達)在第二季正式取代Qualcomm(高通)登上全球IC設計龍頭,其餘排名則無變動。展望第三季,儘管各家公司庫存水位皆以較上半年有明顯改善,但基於多數終端需求表現疲弱,對於下半年展望趨於保守。值得注意的是,全球CSP、網際網路公司及私人企業生成式AI、大型語言模型部署風潮湧現,預期下半年AI對相關供應鏈營運的助益會更明顯,且該類產品平均銷售單價較消費型產品更高。因此,TrendForce預期,第三季全球前十大IC設計營收將持續有雙位數的季成長幅度,且產值有望創新高。從各家營收表現來看,NVIDIA受惠於全球CSP(雲端服務供應商)、網際網路公司與企業生成式AI、大型語言模型導入應用需求,其資料中心營收季增高達105%,包含Hopper與Ampere架構HGX system、高效運算交換器InfiniBand等出貨遽增。此外,遊戲及專業可視化兩項業務營收亦在新品驅動下持續成長,第二季整體營收達113.3億美元,季增68.3%,整體營收超越Qualcomm及Broadcom(博通)登上全球IC設計公司龍頭。Qualcomm第二季受Android陣營智慧型手機需求不振,以及Apple modem已提前拉貨,傳統季節性動能趨緩,第二季整體營收季減9.7%,約71.7億美元。Broadcom雖部分受惠於生成式AI催化的高階交換器、路由器銷售,網通業務季增約9%,然而在伺服器存儲、寬頻與無線業務營收下滑相抵之後,第二季整體營收大致與前季持平,約69億美元。AMD(超微)由於第二季遊戲GPU銷售與嵌入式業務下滑,整體第二季營收大致與前季持平,約53.6億美元。MediaTek(聯發科)經歷幾季庫存修正後,部分零組件如TV SoC、WiFi等庫存水位逐漸轉為健康,加上電視急單出現,手機、智慧終端平台與電源管理IC等平台相關出貨與庫存回補亦陸續啟動,帶動第二季營收成長至32億美元。Marvell(邁威爾),儘管資料中心受惠AI應用部署加速,帶來新訂單,但受到企業On Premise Server(地端伺服器/企業私有雲)下跌相互抵銷。同時,受部分客戶仍處庫存修正期,及終端需求仍疲弱等衝擊,導致第二季資料中心、電信基礎建設、與企業網通等主流領域營收均下滑,影響第二季營收季減1.4%,約13.3億美元。台系IC設計公司Novatek(聯詠)主要受惠客戶回補TV相關庫存與新品量產出貨(如OLED DDI);Realtek(瑞昱)則受惠供應鏈回補PC/NB相關IC庫存,分別季增24.7%與32.6%。然而,由於整體終端銷售並無全面回暖跡象,庫存回補支撐動能不足,下半年成長動將因此受壓抑。第九名與第十名則分別為Will Semiconductor(韋爾半導體)與美系電源管理IC廠MPS,前者第二季營收5.3億元、季減約1.9%;後者第二季營收4.4億美元、季減約2.2%。

聯發科估Q3營收回升千億 蔡力行:主力產品展望三好兩壞

IC設計大廠聯發科(2454)今(28日)舉行法說會,執行長蔡力行表示,第三季預期智慧手機、連網晶片和電源管理IC的營收將改善,可望抵消智慧電視和其他消費產品的下滑,在美元兌台幣匯率為1比30.7的水準下,預估單季營收為1021億元至1089億元之間,季增4-11%,年減約23-28%;營業毛利率預估將為47%±1.5%,營業費用率預估為32%±2%。聯發科第二季營收為981億元,季增2.6%,年減37%,營收季增主要受惠於部分消費性電子產品需求回溫,年減的原因為終端需求下降,各產品線客戶調整庫存。第二季合併毛利率為47.5%,季減0.5個百分點,年減1.8個百分點,主要是反應產品價格和成本上的變動。營業利益為147.5億元,季增2.7%,年減62.4%,營業利益率為15%,與第一季相同,但低於去年同期的25.2%。第二季稅後純益為160億元,季減5.2%,年減55%,純益率為16.3%,低於第一季的17.7%,也低於去年同期的22.9%。每股稅後純益為10.07元,低於前一季的10.64元,也低於去年同期的22.39元。蔡力行指出,今年上半年,包括聯發科技在內的半導體產業受到全球需求疲弱的影響,導致庫存消化週期延長。不過最近,我們觀察到主要應用的客戶和通路庫存水位已逐漸降至相對正常的水準,且近期客戶需求也已顯示出一定程度的穩定。儘管如此,由於全球消費電子終端市場需求仍然疲軟,客戶們仍然謹慎管理庫存。

握NVIDIA、高通大單 旺宏拚車用電子Q3營收114億

瞄準車用半導體市場成長潛力,尤其在電動車的加持下,而即便是短期通膨高漲的議題下,車用半導體仍是明年看相對有機會成長的一年,記憶體大廠旺宏(2337)全力搶進布局,無論在出貨量或占公司營收比重,長期都是續看成長。旺宏自2009年開始拓展車用電子市場,目前全球出貨量已超過4.4億顆編碼型快閃記憶體(NOR Flash),可能一台車就會有上百個unit的Nor flash需求,用在車載應用大部分都是256Mb或512Mb以上的產品,旺宏也已有1Gb的產品,未來進入3D Nor flash時代,還可以再上到2Gb、4Gb的水準。旺宏第三季合併營收114.72億元,歸屬母公司稅後純益季減15%達25億元,與2021年同期相較減少54%,每股淨利(EPS)1.35元,第三季底每股淨利提升至27.89元。第四季因記憶體需求減弱,將減產20%~25%以避免未來可能的存貨跌價風險。旺宏2022年資本支出也由原訂的160億元下修至106億元,減幅約達34%,未來會聚焦在NOR Flash應用,力守第四季及2023年價格持穩。股價18日以34.85元作收,量增推升股價站上半年線,並將挑戰36.84元年線壓力區。旺宏的ArmorFlash同時獲得Federal Information Processing Standard 140-2(FIPS PUB 140-2)及ISO/SAE 21434 TARA兩項國際安全驗證標準;此外,octaflash也獲得SGS TUV核發的「道路車輛功能性安全」標準ASIL D的汽車安全性標準認證。旺宏也與輝達(NVIDIA)等業者合作,看好車用產品未來可望快速成長。旺宏的車用Nor flash晶片已打入包括NXP、TI、NVIDIA、意法半導體以及高通,未來依晶片廠的設計趨勢,將會將主晶片跟記憶體包在一起做單晶片的概念,以因應客戶的效能需求,預計2023年每輛豪華車款都會使用旺宏的晶片,躍居車用NOR Flash龍頭。

大銀Q3營收7.96億 明年推2新品拚營運

大銀微系統(4576)18日召開線上法說會,董事長卓秀瑜表示,受到中國封控、俄烏戰爭持續、中美貿易戰及半導體需求下修等影響,第四季、明年第一季營運非常挑戰,明年將推多款新品,盼可抵銷部分大環境利空因素,目標營運持平今年。大銀第三季合併營收7.96億元,年減5.18%,季減8%,為同期次高,下滑主要為面板及部分半導體需求下滑,毛利率為34.1%,較上季下滑1個百分點,營業利益7700萬元,季減29%,年減32%,匯兌收益近2000萬元挹注,稅後淨利8200萬元,季減29%,年減20%,每股盈餘從去年同期0.81元降至0.55元。累計前三季稅後淨利2.8億元,每股盈餘為2.34元。大銀資本支出5000萬元為產線升級,2023年會興建新廠房,估計支出將達7.5億元,主要因應新竹鳳山土地6.8億元,預計12月開始建廠,2025年年初完工,將作為電機產品研發生產基地,希望透過地利之便,吸引新竹高階機電研發人才。訂單能見度部分,卓秀瑜指出,微米奈米級定位系統已達明年第二季,精密運動控制元件則達第一季;長約客戶方面,元件部分,應用在電動車的工具機客戶下單到明年 6 月,定位系統的半導體廠商則到明年年底。卓秀瑜表示,受部分的大環境利空因素影響,第三季半導體拉貨需求有下修,預期第四季及明年第一季會非常挑戰。也提到大銀未來將推出多款新產品,包括明年上半年推出兩項新品,盼成為業界最高精度產品,明年以與今年持平為目標。預計2023年就會有營收貢獻,可望挹注1億元。新品方面,卓秀瑜指出,上半年將推出高精度磁性尺與大中空直驅馬達,大中空直驅馬達在10月的國內工具機展及近期落幕的日本國際工具機展(JIMTOF),廣受客戶關注,需求可期,下半年也有可支援 3 種通訊協定的驅動器 E2 加入,有助提升毛利率。

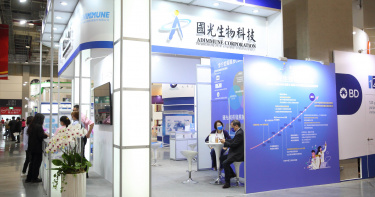

國光生加速國際代工腳步 拚年營收破20億

國光生(4142)11日召開董事會通過第3季財報,受惠訂單成長、生產排程優化,Q3營收再創單季歷史新高,且Q1至Q3累計營收達16.6億元,淨利2.3億元,EPS 0.54元,超越2021全年營收數字。國光生表示,因應下半年出貨的傳統旺季,提前生產、提早出貨,得以提前到Q2開始,隨著製程優化及加速國際代工腳步,將逐步實現季季出貨,年頭旺到年尾的目標。展望明年,除了積極開拓流感疫苗成品及原液外銷的國際市場外,在CDMO部分,天道委託代工產品在第二條自動化產線生產,近日通過歐盟EMA針對新產線的查廠認證,明年委託代工產量可望大幅成長。國光生指出,今年流感疫苗成品和原液外銷生產、出貨時間都提早第二季開始大量出貨。第四季仍有大陸流感疫苗交貨、台灣公費流感疫苗追加訂單,及新增CDMO製程開發業務等,全年營收突破20億元可望達標。國光是台灣唯一加入WHO所屬國際製藥生產聯盟IFPMA的流感疫苗廠,可同步取得WHO的全球流感病毒監測資訊,再加上自主成立流感病毒選株小組,累積多年經驗,對流感病毒株預測日益精準,生產排程得以提早。 今年在流感疫苗成品和原液外銷生產、出貨時間,都較去年早,Q2即開始大量出貨,提前生產加上出貨順利,都具體顯現在營收數字上。未來也將透過提早生產、持續優化製程,讓出貨旺季提前成為常態。展望明年,國光生除天道委託代工產品通過歐盟EMA查廠認證,出貨大幅成長,還有多個CDMO製程合作開發案洽談中,明年可望承接小量、多樣化的代工業務。