MEMS

」

庫存清報喜訊2/復甦剛開始 分析師指上游IC先受惠可觀察這兩家

就近日品牌廠及供應鏈法說會及財報釋出的訊息來看,消費性產品已出現回暖跡象。「投資人仍須留意兩大重點,首先是品牌客戶的庫存回補,若回到平均水位就可能放緩回補力道,連帶地,上游零組件及IC公司營收也將降溫。第二,產業復甦回溫,訂單和營收呈緩步向上趨勢,因此投資人需具備長期抗戰的預期。」華冠投顧分析師范振鴻告訴CTWANT記者說。范振鴻指出,近期多家重量級巨頭公司,包括台積電(2330)、聯發科(2454)、聯電(2303)、英特爾(INTEL)、超微(AMD)等,都相繼提到消費性需求已經有初見回暖的跡象。另外從手機或者是筆記型電腦及桌上型電腦的供應鏈營收來看,確實也應證了這樣的論點。電商是最早感受終端消費回溫的第一線。(圖/MOMO提供)不過,「目前大部分的品牌客戶仍以短單或急單的方式回補庫存,也意味著這目前的高利率環境之下,品牌客戶似乎還未明顯回到過去兩年之前的信心。」范振鴻提醒投資人,也要有長期等待的心理準備。仲英財富投資長陳唯泰觀察終端市場說,「正所謂春江水暖鴨先知,消費性電子需求回溫狀況,近期可以先行觀察的指標,就是電商的雙11購物節表現,根據法人預期,富邦媒(8454)今年11月營收在雙11的推波助瀾下,單月營收占全年營收占比有機會達到14%,而全年營收也將衝破1100億元大關,再創新高。」在處理器大廠高通以及蘋果陸續發表搭載AI加速器的新處理器之後,AI PC成了目前市場最熱門的話題,「AI PC在明年推出的可能性又大增了不少。」范振鴻表示,在台股PC供應鏈,投資人可以留意近期表現較強勢的鈺太(6679)及義隆(2458)。法人預期消費性NB觸控IC設計廠義隆電將受惠產業需求回升。(圖/報系資料照、CTWANT資料照)范振鴻說,鈺太是MEMS麥克風IC設計大廠,在全球筆電市占率高達6成,而聯發科在2022年底認購鈺太私募成為最大單一股東,並取得兩席董事後,雙方也開始進行技術及產品開發,目前有超過5個專案進行中,產品範圍涵蓋了智慧型手機、無線藍芽耳機、智慧電視等。而鈺太8、9月營收年增率已轉正,加上英特爾也將推出新處理器平台,有利於筆電出貨增溫。至於義隆則是全球最大的消費性NB觸控IC設計廠,隨著商用需求回升、Windows 10停止更新以及新處理器的規格升級,都將有助於帶動市場換機氣氛。「包括鈺太及義隆兩家公司皆為NB相關IC全球市占最高的一線大廠商,所以在NB/PC消費性產業需求回升之際,將會是優先受惠的公司。」

頭盔大戰台廠補3/台供應鏈成軍火供應商 法人看光學、聲學廠最受惠

「透過這次Apple Vision Pro的命名中有「Pro」就可以得知,這是一款旗艦版的裝置,所以在配置上也相對式選用最新、最高規格的零組件,依據目前台廠有機會受惠的不外乎鏡頭光學股,包括玉晶光(3406)、揚明光(3504)、大立光(3008)以及聲學零組件美律(2439)等可以觀察。」華冠投顧分析師范振鴻分析。范振鴻認為,蘋果以往推出新品時,都將成為該消費品品項的產業領導者,然而頭戴式裝置目前身處於導入期,所以現階段並非討論誰贏誰輸的時候,反而較傾向於期待VisionPro是否有機會將該領域的市場打開,也就是把餅變得更大。隨著各家廠商陸續推出XR頭盔產品,研究機構Counterpoint Research也預估,全球XR頭盔出貨量出現大幅躍昇,2022年約為1800萬台,2025年將突破1億台大關來到1.1億台,2030年更將達10億台。蘋果Vision Pro作為一款旗艦版頭盔,需要高規格的零組件和最先進技術,這有機會帶動技術領導廠商的需求,並提高相關供應鏈的利潤,但現階段需求量仍小。然而,Meta Quest的定價策略較為親民,在成本控制和零組件選擇上較具有彈性,以確保價格的競爭力。因此,一些中小型供應商可能會更有機會受惠於Meta Quest的需求。要使VR/AR產業持續擴張,法人指出,關鍵要素還是內容及軟體,畢竟硬體的提升只能吸引消費者來嘗試,但是能不能長久使用,內容才是關鍵,不管是影音娛樂、遊戲等,或是類似像蘋果一樣,讓頭盔可以滿足消費者工作、休閒需求,才能可長可久。但畢竟台灣還是以硬體為主,台股中有哪些廠商可望受惠?除了光學族群外,法人也指出,包括MEMS麥克風廠鈺太(6679)、面板貼合廠GIS-KY(6456)、Mirco LED廠富采(3714)也值得注意。其中語音辨識是穿戴式裝置導入AI的關鍵,而鈺太的庫存去化也已接近尾聲;GIS-KY成都廠負責蘋果MR頭盔的鏡頭貼合;另外Mirco LED則是這次Apple VisionPro成本最高的零組件,也將是影響頭盔出貨的關鍵零組件。Apple Vision Pro採用Micro LED,法人預期蘋果勢必需要更多的供應商提供,富采將有機會打入供應鏈。(圖/劉耿豪攝)

穎崴MEMS探針卡有望年底量產 股價單周漲幅高達21%

測試介面大廠穎崴(6515)本周三(23日)法說釋出正向展望。董事長王嘉煌預期,全年營收有望與過去相同,逐季成長。此外也揭露自家MEMS探針卡,已有2家以上客戶正洽談合作,期待今年底可以量產。穎崴自結2月合併營收新台幣3.2億元,月減24.84%、年增38.75%,累計今年前2月自結合併營收7.46億元,年增36.91%。隔天(24日)在買盤積極卡位下帶量上攻,一度創下歷史新天價780元、逼近漲停板,儘管終場漲幅收斂,收在746元,單周漲幅仍高達21%,大漲130元。王嘉煌提到,今年大方向來看,因為中美貿易與地緣政治等各議題,使得上半年會弱一點,但下半年成長機會很高。並表示,正在裝修的高雄楠梓新廠預估6月落成量產,下半年可貢獻營收,高雄岡山自製探針產能將移至楠梓新廠,預估穎崴自製探針比重將從目前20%提升至50%。他也透露,自家在產品開發上今年會有突破性變化,包括探針自製率與探針卡,尤其MEMS探針卡走勢確立,已與廠商談論技術開發與合作事宜,希望上半年可以把合約確定,最快年底前有望通過客戶端產品驗證並開始量產。提及近期引發熱烈討論的人工智慧,王嘉煌表示,人工智慧結合物聯網和資料分析應用,有助帶動AI晶片和測試介面需求。他舉例,美系晶片客戶擴大投資系統與軟體項目。因ChatGPT帶動AI伺服器趨勢,王嘉煌表示看好未來成長爆發,可帶動測試介面需求。另外,穎崴因應眾多封裝測試業者,以及IDM大廠皆在馬來西亞設有產線,看好當地業務量成長,為提供就近服務,未來2個月將在馬來西亞設立子公司服務客戶。目前已選定檳城,預期5月下旬正式開幕。展望今年營運,王嘉煌表示,下半年業績成長機會高,上半年營運相對趨緩,需觀察中美貿易以及地緣政治變數,預估今年仍維持逐季成長態勢。

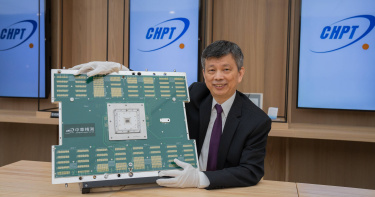

中華精測攜手美國Cohu 搶攻36億美元半導體探針卡市場

中華精測(6510)今(14日)與美國半導體測試設備服務廠Cohu, Inc.正式簽訂合作意向書,雙方擬定在半導體測試市場提供高階探針卡與測試介面解決方案達成合作協定。中華精測表示,兩家公司的合作並將擴展至半導體測試用晶圓探針卡,以及封裝後的最終(FT)測試介面解決方案,為台灣和全球客戶提供高效能之產品服務。Cohu亦將進一步推展中華精測MEMS探針技術,以加速擴大於2027年約36億美元的半導體探針卡市場發展。因應5G和汽車先進駕駛輔助系統(ADAS)感測器的測試介面與儀器設備因晶片高頻與微小化的發展趨勢,正面臨嚴峻的高複雜測試挑戰。有鑑於此,中華精測以先進的半導體測試介面技術,結合Cohu在毫米波射頻的探針頭及測試座技術,雙方將共同推出最佳化的統包測試介面解決方案,以降低客戶成本並縮短商品化時程。此外,兩家公司的研發及製造資源整合,將可實現速度性能大於60GHz的多晶測試介面量產。中華精測總經理黃水可表示,公司運用先進測試介面製造和MEMS探針技術,於半導體測試介面市場提供彈性、結構完整之產品服務。透過整合Cohu的核心高頻射頻(RF)和熱管理功能技術,能夠大規模地提供完整測試解決方案,以滿足客戶最具挑戰性的測試要求。Cohu總裁兼首席執行長Luis Müller表示,「5G和先進節點技術快速導入,增加了對高效能、高經濟效益解決方案的需求。我們很高興能與中華精測合作,並利用兩家公司的優勢為我們的客戶提供更大的價值。」

精測8月營收4.4億創新高 半導體展將秀全新探針卡

中華電信(2412)子公司中華精測(6510)今(3日)公布2022年8月營收營收達4.41億元,改寫歷史新高紀錄,月增31.4%,年增13.8%,累計今年前8月營收27.92億元,年增8.5%。精測表示,8月營收一方面是反映探針卡(Probe Card)訂單遞延效應,另外測試介面板Gerber接單量也優於預期,帶動單月營收改寫歷史新高。公司強調,今年整體穩健成長之目標不變,惟受到大環境氛圍保守,市場需求趨緩,第四季訂單能見度受半導體供應鏈庫存調節影響,預估全年營收年增率為個位數成長。精測表示,探針卡於7月受到新冠變種病毒疫情影響的產能調控、客戶驗證遞延等相關訂單,包括有智慧型手機AP晶片、HPC相關處理器晶片、SSD控制晶片等測試需求於8月穩步回溫。另外,精測以自有板廠製程技術持續精進、產能擴充之優勢,贏得美系客戶高階測試介面板Gerber商機,為8月營收增添成長動能。一年一度國際半導體展2022 SEMICON Taiwan將於9月14日正式登場,中華精測在3天展期將展出多款全新MEMS探針卡,並於9月15日以「Thermal Challenges in The Fine Pitch Testing Solutions」為題,發表最新半導體測試介面技術。

鴻海以25.2億元搶下旺宏6吋廠 將打造第三代半導體廠布局EV

自4月份傳出要出售6吋晶圓廠的旺宏(2337),在多家搶親下今(5)日花落誰家答案揭曉,由鴻海(2317)集團以25.2億元接手。此舉將大幅增加鴻海集團在代工驅動IC、電源與車用相關晶片領域的戰力,也為一手催生MIH電動車聯盟的鴻海再打添EV資源。鴻海董事長劉揚偉表示,第三代半導體正由4吋轉到6吋,買旺宏這座廠正剛好,旺宏董事長吳敏求則表示,未來這將是一座先進的6吋廠。今天鴻海聯手旺宏召開重大訊息說明會,由鴻海董事長與旺宏董事長吳敏求一同主持舉行,說明鴻海以25.2億元向旺宏收購其6吋晶圓廠廠廠房及設備, 旺宏這座6吋廠月產能約1.5至2萬片,主要為客戶代工驅動IC、電源與車用相關晶片;預計今年年底會完成交易,新設備的交期預計要10個月。幾個月前市場傳出旺宏要以10億元出售6吋晶圓廠時,就吸引不少企業有意收購,包括特斯拉、聯電(2303)、世界先進(5347)、日商東京威力科創等。吳敏求則透露,即使在與鴻海談定價碼後,還是有其他公司想出更高價來搶下這座廠,但基於誠信,交易已經確定也就不會改變(deal done is done)。在2009年就跨入車用電子市場的旺宏,目前已經是世界第二大車用電子供應商,規模僅次於美飛凌。吳敏求表示,為提升先進技術及國際競爭力,旺宏將專注發展12吋晶圓廠業務,尤其在未來產能擴充後更將著重3D NAND及先進NORFlash的研發製造。劉揚偉表示,鴻海的目標是要在2025年打造出2000萬台電動車的規模,為台灣電動車產業打出一個很好的基礎,也是鴻海3+3的策略投資規劃,將用來開發與生產第三代半導體,特別是電動車使用的SiC功率元件,也會輔以矽晶圓的產品如微機電系統MEMS等,契合鴻海發展半導體、電動車、數位健康等事業的戰略需求。目前鴻海集團直接和間接營運的還有2座8吋晶圓廠,位居鴻海6大產業之一的半導體,年營收已經超過700億元。

全力衝刺! 全球8吋晶圓廠產量創新高、設備支出倍數成長

國際半導體產業協會(SEMI)最新「全球8吋晶圓廠展望報告(Global 200mm Fab Outlook)」指出,統計2020年到2024年8吋晶圓廠產量不僅提高,產能創下歷史新高,相較半導體設備支出也大幅成長到40億美元,半導體產業積極克服晶片短缺,全球8吋晶圓廠使用率持續處於高位。 全球8吋晶圓廠已安裝產能和晶圓廠數量。(圖/SEMI)SEMI在報告中指出,全球半導體製造商2020年到2024年將持續提高8吋晶圓廠產量,預計增加95萬片,增幅17%,達到每月660萬片的歷史新紀錄。8吋晶圓廠設備支出歷經2012年至2019年於20億至30億美元之間徘徊,2020年突破30億美元大關後,2021年將更上一層樓,來到近40億美元。SEMI說明,支出大幅增長反映的是半導體產業積極克服晶片短缺的現況;而全球8吋晶圓廠使用率持續處於高位,正全速運作中。SEMI全球行銷長暨台灣區總裁曹世綸分析,晶圓製造商將增設22座8吋晶圓廠,滿足5G、汽車和物聯網(IoT)等高度依賴類比、電源管理和顯示驅動器積體電路(IC)、功率元件MOSFET、微控制器(MCU)及感測器技術等裝置不斷增長的需求。報告中也分析,以以區域來看,2021年8吋晶圓產能則由大陸佔比大多數,占比達到18%,其次是日本和台灣,比例各有16%。SEMI指出,預計到2022年,設備投資都將維持在30億美元以上的高水準,代工將佔總支出一半以上,接著依序為離散/功率,占21%、類比,占15%、微機電MEMS和感測器,占7%。

台股下周有望11,200點 看好6大題材

台股今(30)日展現強勢攻堅行情,午盤過後指數更進一步突破11,000點;凱基投顧預期下周指數在10,700-11,200點區間震盪,下周看好六大題材類股,包含:ABF基板股、MEMS麥克風股、CCL股、連接器股、組裝代工股、鞋材股等。凱基投顧彙整資訊分析指出,近期兩項國際利多因素:1.川普宣布經濟重啟計畫,滿足一、疑似病例下降,二、確診病例下降,三、醫療資源緊張狀況清除,將逐漸重啟經濟活動,預計最快一個半月時間可達到第三階段重啟;5月份開始疫情較輕微地區將可逐步恢復生活。2.歐美相繼宣布準備鬆綁封鎖令;義大利傳5月4日將放寬封鎖令,允許工廠和建築工地復工;美國紐約州長表示有機會在5月中啟動階段性重啟;法國也宣布將鬆綁封鎖令計畫。