CPI指數

」 台股 CPI 美國 升息 通膨

聘金加碼題材失靈?「金控三角戀」出量逆勢收黑 新光金收跌1.48%

美國昨(11)日公布8月CPI指數,年增2.5%、連續第五個月降溫,創下2021年2月以來新低,激勵美股昨日全數走高,台北股市今(12)日也開高走高。今日個股成交量排行榜前五名為:新光金、中信金、台新金、均豪、創威;個股成交值排行榜前五名為:台積電、廣達、鴻海、均豪、奇鋐。金控股雙龍搶珠的三大主角全部逆勢收跌,「新新併」換股比例昨日確定大升25%,每股換股價格將拉高至14.18元,未能超越中信金每股14.55元的水準,換股題材失靈,再加上投資人觀望情緒濃厚,導致新光金、中信金、台新金三檔個股包辦個股成交量排行榜前三名。台新金總經理林維俊解釋,辛種特別股就像是「類現金」3年期定存,可累積股息,他也保證一定領得到。儘管「新新併」換股比加碼,投資人貌似無感,新光金今收跌1.48%、台新金跌1.08%,中信金則小跌0.46%。元大台灣50反1今收盤下挫3.85%,觀察其籌碼變化,外資昨日大賣1.3萬張,自營商也減持2.9萬張,三大法人擴大賣超3.8萬張。

挑戰連9漲!最低工資9/4首度審議 估明年調幅4%「時薪190元起」

「最低工資法」今年上路,勞動部將於周三(9月4日)邀集勞資政學召開首次最低工資審議委員會,決定明年最低工資。由於過去8年基本工資是連年調漲,外界有機會挑戰9連漲,並預估漲幅約4%起,推估月薪可望達2萬8570元、時薪約190元。「最低工資法」今年起正式實施,取代過去基本工資審議,未來基本薪資調幅由基本工資審議會討論。依照最低工資法規定,CPI指數為法定應參採指標,要求調幅須參酌指標數據。另外包括經濟成長率、勞工平均薪資等11項參採指標等,由審議會討論後依據指標數據訂出調幅。今年基本工資為月薪2萬7470元、時薪183元,過去蔡政府時代,已經連續8年皆有調漲,隨著審議會日程接近,近期包括何佩珊、行政院長卓榮泰也紛紛表態,呼籲企業替勞工加薪,各界研判,今年基本工資可望挑戰9連漲。據指出,勞資雙方代表皆有共識朝調漲方向前進,勞方代表認為7月公布的主計總處CPI漲幅為2.52%,已超出2%警戒線,加上今年預測GDP為3.90%,綜合兩大數據表現,以及過往公式計算,調幅應該超過4%以上,才能帶動國內整體薪資成長。資方代表則希望,在調漲的同時,也應考慮中小企業的負荷,今年經濟成長表現亮眼,但主要集中在科技產業,傳產、製造業等並非雨露均霑,其實各產業的差異很大,調幅應在3%上下左右。除了調幅勞資雙方仍在拉鋸外,今年時薪與月薪調幅是否脫鉤或是同步調漲,也是審議會討論焦點。有委員認為,月薪與時薪過去曾有幾次脫鉤處理,調幅不同,導致兩者調幅不在同一個基準線上,因此部分看法認為,時薪調幅過高會促使勞工不願意從事月薪工作,不該再加劇天平失衡。勞動部勞動條件及就業平等司司長黃維琛表示,今年新設的研究小組,已經將調幅報告寄給各委員參考,讓勞資雙方都有客觀的數據論述,相信調幅會有合理的建議值。另外,勞動部長何佩珊也正密集與各方代表委員溝通,希望能在審議會當日凝聚共識、讓議題聚焦,讓最低工資審議盡速拍板。

國際糖價飆升 泰山寶特瓶系列3月起漲價至多20%

糖價成本再度飆升,又一家食品飲料大廠喊漲。繼寶礦力水得、黑松沙士等知名飲料陸續調漲售價,食品廠泰山(1218)上周五(1日)宣布,因應國際原物料齊漲,3月起調升寶特瓶裝飲料產品售價,冰鎮寶特瓶系列、Sunkist(香吉士)寶特瓶等調整售價,最高漲幅20%。因應原料物料齊漲,加上人力成本增加,在自行吸收成本多年後,繼金車去年11月調漲寶礦力水得後,黑松(1234)也宣布3月起調升沙士等產品售價,泰山跟進宣布,為適度反映成本,持續以高規格的原物料,提供最優質安心的產品給消費者,於3月起調升果汁、寶特瓶相關產品。調漲的品項包括冰鎮寶特瓶系列535ml由25元調至29元,調幅達16%,冰鎮檸檬紅茶1250ml調至48元,2000ml調至58元;Sunkist(香吉士)寶特瓶550ml系列由25元調至30元,漲幅20%。受到供應吃緊與極端氣候影響,國際糖價不斷上漲,繼2023年4月底創下每磅27.2美分的11年新高點後,去年9月原糖期貨價格再度飆升至27.72美分,與2022年底的收盤價相比,漲幅達46.06%,連帶使糖果、甜點與飲品業的成本大幅攀升。柳橙原汁國際價格自2022至2023年底,漲幅高達103%;國內芭樂原汁受氣候影響產量大減,根據主計處公布的CPI指數,芭樂價格漲幅也高達51.59%。此外,包括人力,還有寶特瓶PET包材等成本,也都連年上漲,去年寶特瓶系列單箱產品,單是物料成本就較2019年高出16.4%。

不用擔心1月CPI? 華爾街:「這指數」5、6月有機會見到2%

儘管美國1月CPI(消費者物價指數)年增率為3.1%,高於市場預期的2.9%,不過華爾街預計仍預期,1月PCE(個人消費支出物價指數Personal Consumption Expenditure Price Index,PCE Index)仍有機會走緩,甚至在5、6月時來到2%的目標。分析師指出,CPI指數主要採用新的權重算法,其中增加了住房價格的比重,但減少了新車和二手車價格的比重,可能是導致此次住房價格對CPI走高影響的原因。Principal Asset Management首席全球策略師Seema Shah表示,此次通膨雖然看起來是升溫,但是對聯儲局更加重視的PCE來說,影響不大。摩根士丹利在13日給客戶的一份說明中表示,以最新的CPI數據來預估,29日將公布的1月核心PCE,預估將較2023年12月增加0.29%,不過,核心PCE數值已經從2023年7月的4.2%,一路降到12月的2.9%。摩根士丹利也指出,預估聯準會將於6月開始降息。

Fed政策緊縮預期升溫!美股三大指13日高開低走 科技股拖累那指跌超1%

本周,三家美國大行為第三季業績優於預期,暫時打消市場對高利率環境下大行業績受創的擔憂。但中東衝突升級、油價上漲和美國通膨預期、CPI指數意外上行,令聯準會緊縮預期再度升溫。周五(13日)美股三大指數中,那指止步兩周連漲、道指結束三周連跌,科技板塊領跌標普,晶片股指跌近3%,Arm上市以來首次跌超2%。根據銀行業績顯示,摩根大通、花旗和富國銀行第三季主要收入源淨利息收入(NII)均超預期增長,業績發佈後美股高開,主要股指全線反彈。但早盤公佈後,美國密歇根大學發布調查顯示,10月短期通膨預期升至5個月來新高,單月降幅創16個月以來最大,透露美國民眾對其財務狀況與信心的看法急遽惡化。另據美國勞工部周四(12日)公布的數據顯示,9月份消費者物價指數(CPI)年增3.7%與前月持平,略高於市場預期的年增3.6%;剔除食品和能源價格的核心CPI月增幅與前月持平為0.3%。因CPI通膨指數超預期,美債殖利率上漲美元指數跟漲,讓美股承壓。周五美股僅費半收小紅,三大指數都跌,科技股更是首當其沖。三大美國股指周五集體高開後馬上回落,主要股指本周漲跌不一。那指開盤半個多小時後轉跌,午盤跌幅更擴大到1%以上;標普未到早盤尾聲時已轉跌,道指在早盤尾聲和午盤不止一次短線轉跌。最終,三大指數中僅道指收漲0.12%報33670.29點,那指收跌1.23%報13407.23點,刷新10月5日以來低位,標普收跌0.5%,報4327.78點。 其中,龍頭科技股成爲周五大盤主要拖累。其中特斯拉收跌3%,已連跌三日,本周累跌3.6%。六大科技股中,Facebook母公司Meta Platforms收跌近3%,谷歌母公司收跌近1.2%,均連跌兩日至10月5日以來低位;周四為止已連漲五日的亞馬遜收跌近2%,網飛收跌1.5%,跌至5月17日以來低位,蘋果收跌1%;微軟收跌1%,連跌兩日至一周低位。總體連漲三日的晶片股亦回落跑輸大盤,全周轉為累跌。費城半導體指數和半導體行業ETF SOXX均收跌2.7%。美國超微公司收盤跌超3%,Arm跌超2%,是自9月中上市以來首次收盤跌破發行價,英特爾、高通、輝達均跌超2%。有分析師表示,9月的CPI數據無法說服聯準會官員當前利率能夠充分遏制價格上漲,今年內利率或將保持穩定,但再一次升息的風險不容忽視。加拿大蒙特利爾銀行資本市場(BMO Capital Market)發布報告稱,總體來看9月數據與聯準會此前的表態一致,即需要將利率保持在能夠限制通膨的水平,並維持較長時間。

美3月非農就業數據放緩 外媒:CPI指數成FED停止升息關鍵因素

儘管3月非農新增就業低於預期,但失業率出現下滑,勞動參與率提升,使市場認為美國勞動力市場仍然堅韌,對美聯儲5月繼續加息的預期上升,交易員的注意力轉向CPI。美國勞工部昨(7日)公布數據顯示,3月份美國非農就業數增加23萬6000人, 已經呈現連兩個月放緩,進一步表明政策制定者持續打擊通膨之際,美國經濟正在降溫。隨著美債收益率全線抬升,互換協議顯示美聯儲在5月份的下次FOMC會議上再次加息25基點的可能性約75%。緊接著,人們現在開始關注下周的消費者物價指數(CPI),以評估聯準會的措施是否有明顯成效,以及接下來還需要甚麼措施。道明證券(TD Securities)全球利率策略主管Priya Misra表示,美國就業報告全面走強將提高5月份加息25個基點的可能性,還將會推遲降息的時間。據彭博社調查,經濟學家的預估中值顯示,3月份CPI的年化率整體漲幅將從6%放緩至5.2%。相比之下,核心CPI年化預計將從5.5%升至5.6%。非農就業數據公佈後,市場縮減了對今年底降息的預期,掉期表明聯邦基準利率到12月底約4.38%,而數據公佈前爲4.18%。未來一週還將公佈包括生產者價格指數(PPI)和零售銷售在內的其他關鍵數據,這些數據都在一定程度上反映美國通膨情況,幫助市場調整對加息的預期。過去一個月,由於對銀行體系的擔憂,美國國債收益率明顯走低。金融機構的動盪引發了投資者對相對安全的美國國債的搶購,並迫使市場重新思考,在通脹仍處於高位的情況下,面對衰退風險上升,聯準會能在多大程度上繼續保持緊縮政策。

虧到翻天!台電忙借錢 今年發債金額高達千億破紀錄

慘虧大借錢!台電今宣布,12月中旬將發行本年第7次無擔保公司債,金額138億,累計今年總發債逾977億,創下公司有史以來發債新高,次數也僅次於2008年油電雙漲時的馬政府時代。居第二高。主要是國際燃料飆升,在無法大漲電價下,相關電廠與電網開發,必須借錢來進行。大量舉債,又逢國際升息趨勢,台電為此要支付更多利息錢。這次138億共發行3、5、10年三種年期,利率分別為1.9%、2.05%、2.2%。但以10年期舉例,去年利率才0.6%,才一年多,就高出1.6個百分點,差距明顯。台電今年利息費編列126億,明年擴增到165億,加上這些新標售的公司債,未來幾年利息要付一定比現在多。台電目前共舉債1兆3000多億,其中4000億為短期借支、商業本票等。剩下9000億中長債,有約44%發公司債,56%為向銀行借貸,後者以貸7年期最多。國際燃料價漲翻天,台電僅7月漲工業與千度以上大戶電價,今年恐大虧至2000億,政府因此編列1500億為台電增資,但是這對於急需現金流的台電來說,無法應急,仍得靠發債來籌錢。台電表示,今年如果虧到2000億,加上過去帳面累虧,總共就高達2400億,等於3300億資本額僅剩900億,以現在賣一度賠一度的電價,到明年3月就得破產,因此政府1500億注資後,可讓明年資本額拉高到4800億,淨值變多,躲過破產危機。但是雖然不會破產,可是每個月仍有沉重的工程款與燃料款要支付,還有每年資本支出要做,這就得跟銀行借錢與發公司債來支應。因此繼今年已經發6次公司債後,台電昨常務董事會又通過12月中發第7期,這也是今年最後一期。累計7期,金額977.7億,超過2020年的845億紀錄,次數也緊追在2008年,馬政府油電雙漲時的8次(670億)之後,史上第二多。台電表示,發債主要是籌措綠能建設及及電力開發,這次3年期40億以綠債發行,需用在集集攔河堰南岸聯絡渠道南岸二小水力發電、萬里水力發電、全台小水力一期、離岸風力二期、風力五期、宜蘭仁澤地熱、綠能一期、離岸風力發電加強電力網第一期計畫等共計8項綠色投資計畫。其他公司債則用在興達燃氣機組更新、變電所更新、電網強韌計畫上。’雖然這次公司債利率上升,不過所幸10月美國CPI指數7.7%比先前回落,讓 12月國內外升息力道預期可減緩,競標的壽險公司、券商、銀行不敢祭出更高費率,否則要付的利息錢將更高,台電認為「已算幸運」。雖然可預期的大虧損讓台電今年被部份信評機構降等,不過台電認為,信評看的是「未來」,電力公司有穩定的電費收入,即使現在看虧,未來只要收入不會斷,都可以調整回來,所以不擔心,信評頂多是把展望從正向轉為負向,影響不大。

升息釀恐慌 道瓊暴跌近1300點「逾2年最慘跌幅」

昨晚公布美國8月CPI比預期強勁,顯示通膨現象仍嚴重,聯準會本月再升息3碼看起來已經成為定局,導致投資人陷入恐慌,市場甚至悲觀預測,還有可能有更激進的升息幅度,因此美國股市周二收盤表現「虛累累」,4大指數全面暴跌。光是道瓊指數暴跌1276點,標普500及那斯達克指數也分別跌逾4%、5%,創下這兩年多來最慘跌幅。美國昨晚8點半公布8月份CPI(消費者物價指數),8月CPI年增率為8.3%,較7月持續滑落,但仍略高於市場預期的8.1%,而這份數據,將會被視為聯準會(Fed)9月升息的重要參考依據。原本美股道瓊期指在指數公布前,還上漲200多點,但隨著數據公布後,道瓊期指開始急殺近600點,納斯達克期指數也重挫超過2.8%。最後道瓊大跌1276.37點或3.94%至31104.97點,創2020年以來的最大單日跌幅;納斯達克則重挫632.84點或5.16%,來到11633.57點;標普500指數則跌破4000點大關,重挫4.32%至3932.69點;費城半導體指數還大跌了6.18%,來到2562.27點。而台積電ADR收盤重挫4.07%至78.81美元,聯電ADR也跌4.29%,報6.25美元。

通膨降溫 美國7月CPI優於預期道瓊期指急漲逾400點

今日主要亞股全面收黑,投資人關注10日晚間發布的美國CPI(消費者物價指數)報告,好消息是,7月消費者物價指數年增率8.5%,較9月9.1%大幅回落,也較市場預期8.7%少0.2個百分點,隨著通膨開始從高點回落,聯準會(Fed)激進升息步伐有望放緩,也讓鬆一口氣,美股開盤紛紛看漲。美國在台灣時間10日晚間8點半發公布7月消費者物價指數(CPI)年增率降至 8.5%,較前值 9.1% 大幅回落。(圖/翻攝自CNBC)據《CNBC》即時股市,美國在台灣時間10日晚間8點半發公布7月消費者物價指數(CPI)年增率降至 8.5%,較前值 9.1% 大幅回落,主要是受到汽油價格下降,抵銷食品和住宅成本增加,排除糧食和能源成本的7月核心 CPI 年增率下滑至 5.9%,兩者分別低於市場預期的8.7% 與 6.1%,隨著通膨開始從高點回落,聯準會(Fed)激進升息步伐有望放緩。 由於6月CPI指數飆至9.1%創40年新高,市場認為美國聯準會升息壓力大增,連帶影響美股表現,不過市場已先預期通膨降溫,美元指數應聲走低,9日下滑0.3%至106.09,對歐元重貶0.4%。受到通膨降溫激勵,截至台北時間8點56分,道瓊期貨指數上漲426點(或1.32%),報33200.8點;那斯達克100指數期貨上漲305.5點(或2.35%),報13313.7點;標普500期指上漲70.4點(或1.71%),報4192.9點。專家先前普遍預計,7月CPI年增率將從41年高點9.1%略降至8.7%,通膨數據優於預期帶動連日走低的美股盤前勁揚。

美6月CPI飆40年新高!總統拜登稱資料太舊 強調近30天油價下跌

美國6月消費者物價指數(CPI)飆升9.1%,高於市場8.8%的估計,創下1981年以來的最高水平。不過美國總統拜登發布聲明表示,通膨確實「高得令人難受」,但指出「該報告的數據過時」,並未能反映近30天,天然氣價格以及油價下跌情況。「彭博」報導,美國總統拜登似乎正試著「淡化」日前公布的美國6月CPI指數,在美國勞工部公布數據之後,拜登發表聲明,首先承認目前的通膨「確實高得令人難受」,但也表示「今天的數據並未反映近30天的天然氣價格下跌,以及自6月中旬以來,油價下跌了約40美分」;他稱這些價格下跌為美國家庭提供重要的喘息空間。總統拜登的聲明是在出訪中東之際公布,聲明也指出將食品與能源類排除的「核心通膨」已經連續3個月出現下降趨勢,6月的核心通膨指數還是自去年以來,首次低於6%。雖然美國汽油價格確實如拜登所言,7月平均油價比6月下滑12%,出現緩慢下跌趨勢,但美國聯儲官員對此則表示不認同,克利夫蘭聯邦儲備銀行主席梅斯特(Loretta Mester)表示,她沒有看到任何令人信服的證據表明,通膨已經轉危為安。對於美國製造業工人而言,也沒看到任何通膨放緩跡象,經過通膨因素調整後,6月份美國製造業工人的時薪已經來到自2014年5月以來的最低點,此情況與2016年前總統川普當選時相似,極可能對11月登場的期中選舉造成衝擊。

美妝巨頭「露華濃」驚傳破產…負債970億、股價腰斬 最快聲請時間曝光

美國5月CPI指數創40年新高,連帶讓美股4大指數重挫,其中受創最深的美妝巨頭露華濃(Revlon)驚傳準備「聲請破產保護」,且最快下周就會執行。消息於美股盤中時段傳出後,露華濃股價狂瀉,10日慘崩53%,每股2.05美元,創該品牌上市以來最大單日跌幅。據悉,露華濃早在2020年就因雅詩蘭黛(Estee Lauder)等大廠競爭、名媛與網紅自品牌興起而險些破產,隨後又因新冠大流行,造成美妝市場緊縮,再次衝擊露華濃本已岌岌可危的營運。而隨著美股4大指數於10日重挫,與為應對供應鏈問題和沉重債務等問題,露華濃最快在下周依據美國〈破產法〉第11條聲請保護破產。1932年創立於美國紐約的露華濃,以製作色澤美艷的指甲油崛起,曾將Max Factor 和 Clean&Clear 等品牌納入旗下,不過隨著市場競爭,露華濃自1980年代開始逐漸落後其他對手,儘管露華濃目前仍有超過15個品牌、在150個國家與地區銷售,但截至今年3月底,公司的長期債務已高達約新台幣970億,且最近一筆到期的債務在2023年9月,另據傳露華濃正與大型債權銀行債務協商。

通膨創新高6月啟動縮表嚇掉美股 台股短線弱勢靜待14日台積法說會

美國3月消費者物價指數(CPI)年增率達8.5%,創近40多年新高,核心CPI指數年增率則為6.5%,低於預期的6.6%。激勵周二(12日)美股開高,但隨聯準會(Fed)官員陸續釋出縮表將於6月啟動,四大指數全數翻黑。台積電ADR跌0.13%;日月光ADR跌0.15%;聯電ADR跌1.46%;中華電信ADR跌0.27%。12日美股四大指數表現:道瓊工業指數下跌87.72點、0.26%,收34,220.36點;那斯達克指數下跌40.38點、0.3%,收13,371.57點;標準普爾500指數下跌15.08點、0.34%,收4,397.45點;費城半導體指數下跌7.6點、0.25%,收3,047.5點。美國科技股中,蘋果漲1.15%;Meta(臉書母公司)跌1.07%;Alphabet(谷歌母公司)跌0.86%;亞馬遜跌0.22%;微軟跌1.12%;特斯拉漲1.13%;英特爾跌0.15%;AMD跌2.33%;NVIDIA跌1.88%;高通漲0.54%;應用材料跌1.45%;美光跌0.097%。台股12日開低後震盪。受到前日美債殖利率飆升及美股科技股走弱影響,台股以低盤開出,在台積電等權值股回穩下,指數盤中曾回升至平盤之上,最高來到17100.85點,惟尾盤賣壓出籠,終場以16990.91點作收,下跌57.46點、0.34%;盤面類股以EMS、PCB、電線電纜、鋼鐵等族群表現較佳。櫃買指數則以205.29點作收,下跌1.62點、0.78%,成交金額續增至684.22億元。集中市場12日成交金額略降至2740.62億元;三大法人同站賣方,合計賣超131.15億元,外資連6賣,賣超101.72億元,外資自營商買超0.13億元;投信中止8連買,賣超0.44億元;自營商賣超6.11億元、自營商避險賣超22.86億元。台股集中市場與上櫃股票4月12日大盤走勢圖。(圖/翻攝自基本市況報導網站)資券變化方面,融資金額減少7.87億元,融資餘額為2633.76億元,融券增加0.57萬張,融券餘額為24.12萬張。當沖交易金額增為2189.23億元,占市場比例為39.06%。美國10年期公債殖利率12日盤中升破2.8%,為三年多來首見,美元預料仍將是「多頭當家」。科技股則繼續承受賣壓,那斯達克100指數過去四個交易日市值已蒸發1兆美元,且為12年來首度超越中國大陸10年期公債殖利率,預料最快本周漲上3%,因市場開始反映美國通膨將加速攀升,促使Fed加速升息。中國國務院總理李克強在不到一周時間裡,就經濟成長風險發出3次警告,表明在廣泛的防疫封控影響生產和支出之際,對前景的擔憂加劇。他表示,中國將根據需要,研究採取更大力度的政策措施來支持經濟。野村控股的經濟學家表示,中國經濟衰退的風險正在上升,估計45個城市的約3.73億人,處於完全或部分封控之中,這些人口的GDP占比高達40%。一旦封城時間拉得過長,除了生產端受影響之外,消費端買氣受壓抑,企業恐下修第二季財測。富邦證券表示,由於疫情升溫、美Fed加速升息、俄烏戰事等負面因素輪番影響,指標與線型也呈現弱勢表現,市場觀望心態濃厚,法人持續呈現賣超,台股盤勢延續修正整理格局,並仍有回探前低的風險。操作策略:台股年線之下弱勢整理。操作上,減碼營運表現不如預期、線型偏弱、法人減碼股;酌量短打營運展望正向、線型偏強、法人加碼股。統一證券指出,國際利空頻傳,再加上半導體股需求出現雜音,外資持續賣超,台股指數12日盤中跌幅收斂,但價跌量縮,終場仍收在所有均線之下,且跌破萬七關卡,技術面弱勢,3/16低點16808以及3/8低點16764是多頭最後防守點,不宜再跌破,一旦跌破恐有作頭疑慮。台積電14日法說牽動台股後市,建議暫時觀望。

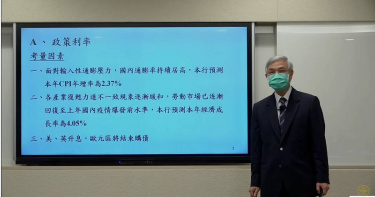

這三大原因 央行決議升息1碼

中央銀行今(17)日下午召開理監事會議。綜合國內外經濟金融情勢後,考量面對輸入性通膨壓力、勞動市場回溫以及美英升息歐元區將結束購債三大因素,央行全體理監事一致決議升息1碼(調升利率0.25個百分點),同時預測今年經濟成長率為4.05%。央行理事會表示,調升央行政策利率,有助抑制國內通膨預期心理,維持物價穩定、協助整體經濟金融穩健發展之政策目標,全體理事一致同意調升政策利率0.25個百分點。央行重貼現率、擔保放款融通利率及短期融通利率各調升0.25個百分點,分別由年息1.125%、1.5%及3.375%調整為1.375%、1.75%及3.625%,自今年3月18日起實施。央行表示,今年1至2月CPI指數平均年增率為2.60%,漲幅仍高,主因國內油料費隨國際原油價格上揚而調升,加以餐飲業者反映成本調高外食售價,以及水果、耐久性消費品、機票等價格上漲;不含蔬果及能源之核心CPI年增率則為2.03%。央行預期,全球供應鏈瓶頸仍將持續一段時日,加以近期俄烏軍事衝突,造成原油、穀物及基本金屬等大宗商品價格攀升,恐將進一步推升國內能源、食物類及耐久性消費品等商品價格,加劇國內通膨壓力。央行預估,今年前3季CPI年增率仍將高於2%,第4季可望回降至2%以下,因此上修今年CPI及核心CPI年增率預測值為2.37%、1.93%。雖然國際經濟前景面臨諸多不確定性,可能影響國內經濟成長力道;惟考量近期俄烏衝突導致全球能源等大宗商品價格大幅上揚,國內輸入性通膨壓力大,CPI年增率連續數月高於2%,且將持續至今年第3季,核心CPI年增率亦上升,國內物價漲幅持續居高。此外,受疫情影響之內需服務業景氣逐步回溫,勞動市場情勢亦持續改善,以及美國等部分經濟體已啟動升息。央行表示,今年初以來,國內雖受變種病毒疫情干擾,惟對民眾消費意願影響有限,零售業及餐飲業營業額持續增加。此外,受惠於全球經濟活絡,新興科技應用及數位轉型商機延續,出口動能仍強勁,資本設備進口亦續擴增,國內景氣穩健擴張。展望未來,民間消費成長可望增溫,出口與民間投資將續增加,惟基期墊高,並考量俄烏衝突之影響,成長率將趨溫和,央行預測今年經濟成長率為4.05%。而在勞動市場方面,央行指出,國內失業率續降,就業人數續增,已逐漸回復至上年國內疫情爆發前水準;工業與服務業全體受僱員工平均名目經常性薪資年增率亦溫和走升,其中,受疫情衝擊較大之服務業薪資成長因疫情緩解而漸次回升,顯示各產業復甦力道不均現象有所改善。

美股齊漲 台股今續戰萬八 法人:逢低布局不追高

周二(8日)歐盟公布歐洲晶片法案(European Chips Act),設定2030年佔有全球半導體產業20%市佔率為目標,為確保計畫歐洲半導體供應自主化,投資近50億歐元推動「歐洲專屬晶片」投資計畫。美股則持續靜待周四CPI指數出爐,而在金融股領軍下,四大指數均持續走高。台積電ADR漲1.14%;日月光ADR漲1.54%;聯電ADR漲3.09%;中華電信ADR漲0.37%。8日美股四大指數表現:道瓊工業指數上漲371.65點、1.06%,收35,462.78點;那斯達克指數上漲178.79點、1.28%,收14,194.46點;標準普爾500指數上漲37.67點、0.84%,收4,521.54點;費城半導體指數上漲82.79點、2.40%,收3,535.13點。美國科技股中,蘋果漲1.85%;Meta(臉書母公司)跌2.10%;Alphabet(谷歌母公司)漲0.14%;亞馬遜漲2.20%;微軟漲1.20%;特斯拉漲1.62%;英特爾漲1.31%;AMD漲3.69%;NVIDIA漲1.54%;高通漲2.00%;應用材料漲1.92%;美光漲4.02%。台股8日指數開高後持續震盪。甫開盤即以17955.95點、上漲55點開出,隨即攻上萬八大關,之後指數就在18050點下上呈現狹幅震盪,最高來到18063.55點,可惜最後一盤台積電遭摜壓,指數從18033.93點瞬跌,最後以17966.56點作收,上漲66.26點、0.37%,萬八得而復失。櫃買指數則以218.65點作收,上漲1.66點、0.77%,成交金額續增至681.18億元。集中市場8日成交金額微增至3132.18億元;三大法人合計買超5.27億元,外資連4賣,賣超25.37億元,外資自營商賣超0.03億元;投信連6買,買超42.60億元;自營商買超9.23億元、自營商避險賣超21.18億元。資券變化方面,融資金額增加21.51億元,融資餘額為2611.83億元,融券增加1.40萬張,融券餘額為42.23萬張。當沖交易金額增為2503.06億元,占市場比例為38.99%。目前正值美股財報密集發布期,迪士尼、Uber、Lyft、輝瑞和可口可樂財報將在本周陸續登場,目前已有超過一半以上的標普500指數成分股公司公布最新財報。根據FactSet上周五數據顯示,標普500指數成分股企業獲利年增達29.2%,預期企業獲利將連續4季超過25%,美股財報表現強勁。國發會7日發布的2022年經濟評論中指出,隨著全球經濟回升,供應鏈問題可望逐漸改善,加上科技新興應用推陳出新,國內新增產能不斷開出,挹注台灣出口動能。據主計總處預估,台灣今年出口成長可望達到6.14%。在出口持續強勁,民間消費回穩及投資動能延續等3大動能推升下,台灣今年經濟成長率可望超過4%,依目前所訂的目標更上看4.6%,台灣經濟基本面展望樂觀。統一證券表示,年假過後在補漲行情啟動下,昨日指數連續第2日上漲,且順利守穩季線17884點大關,還突破萬八關卡,不過尾盤得而復失,顯見上檔有壓。目前10日及月線等短中期均線仍呈下行,但短期均線5日線已上揚,指數有望向上挑戰月線,維持震盪盤堅走勢。未來指數區間為上檔月線18200點、下檔季線17880點,建議逢低布局,不追高。

物價漲聲連連 陳冲示警:百年難得一見的通膨已經來了

最近物價漲聲連連,前行政院長陳冲指出,百年難得一見的通膨已經來了,這是很嚴肅的問題,他不認為政府查價能有效抑制漲價,因為在自由競爭的市場機制下,業者如果隨便漲價,生意就跑掉了,漲價一定有其背後的原因,業者不漲價就活不下去了,政府要把原因搞清楚,不然光查價沒有意義。通膨如血壓 已很有感陳冲在接受震傳媒訪問時表示,美國去年上半年所有官員都說沒有通膨,但是到去年10月以後都改口了,說通膨可能延續到明年。要注意的是,CPI統計數字是可以扭曲的,像很多資產方面的價格,都不在CPI內,例如房價就不在其中,才會造成「按教科書定義」到底有沒有通膨,各說各話的情形。去年CPI指數1.96%是以全年平均來看,陳冲指出,台灣主計長和其他政府官員以此數據說台灣沒有通膨,這點我同意,但其實CPI從2021年9月就已經很明顯超過2%,「這就像血壓一樣,即使血壓全年在140以下,但以最近趨勢來看,其實已經很有感了」。陳冲指出,通膨很重要原因之一是錢太多造成物價上漲,從2008年金融海嘯到最近兩年的疫情,全世界各國都在大印鈔票,美國聯準會資產負債表規模在2008年時為2兆美元,到去年底達到8.97兆美元,且其中結構品質很差,美國國家債更突破了30兆美元,「滿地都是錢」,物價上漲到了通膨程度是錢太多造成的。2050淨零碳排 難達成至於政府能夠採取什麼對策?陳冲指出,現在的通膨是很嚴肅的問題,不是暫時性的,且已在發生,百年來是有些惡性通膨發生,就像台灣新台幣發行之前狀況,但很少碰過目前這樣經驗的通膨,想解方很難。對於行政部門最近查物價的行動,陳冲不認為有效,因自由市場競爭厲害,漲價一定有原因,如現在價格是市場自然機能造成的,沒有先作價格成本合理分析,光去查價是沒有意義的。經濟部長王美花在一場活動後接受訪問時表示,往上調查原材料價格下,發現部分餐飲業者確實受到原物料與進口食材上漲緣故漲價,與行政院跨部會小組會持續緊盯物價,且也已與業者溝通,目前約有500家業者承諾年前不會漲價,另鬍鬚張、寬心園等多家業者表示全年都不漲價。對於餐飲業希望在做好防疫管理下,可以讓消費者繼續內用,王美花指出,對此,已求餐飲業者做好實聯制等防疫工作,否則取消內用。此外,陳冲也批評,民進黨「2025非核家園」是根本達不到的目標,他表示,過去他在擔任院長時曾推出能源政策綱領,根據盤點,連核能在內要在2050年減少50%碳排都很困難,他不知道民進黨如何要達到2025非核家園、2050淨零碳排的目標。

今日台積電法說+力智掛牌 支撐台股上攻

美國勞工部周三(12日)公布去年12月消費者物價指數(CPI)年增7%,創1982年6月以來新高,但仍在市場預期之內,美股早盤持續反彈,但隨聯準會(Fed)公布褐皮書,表示供應鏈中斷和缺工限制等逆風因素仍在,去年12月美國經濟僅「溫和」成長,道瓊指數一度翻黑,終場四大指數小幅收紅。台積電ADR漲2.37%;日月光ADR跌0.76%;聯電ADR跌1.05%;中華電信ADR漲0.33%。12日美股四大指數表現:道瓊工業指數上漲38.3點、0.11%,收36,290.32點;那斯達克指數上漲34.94點、0.23%,收15,188.39點;標準普爾500指數上漲13.28點、0.28%,收4,726.35點;費城半導體指數上漲25.8點、0.66%,收3,901.2點。蘋果漲0.26%;Meta(原臉書)跌0.33%;Alphabet(谷歌母公司)漲1.21%;亞馬遜跌0.094%;微軟漲1.04%;特斯拉漲3.93%;英特爾跌0.30%;AMD漲0.12%;NVIDIA漲0.65%;高通漲0.55%;美光漲0.97%;應用材料漲4.66%。台股12日開高走低。早盤一度漲逾百點,最高來到18394.70點,但隨逢高賣壓出籠指數也開始走低,10點不到甚至翻黑,之後多空在平盤附近交戰烈,最低來到18255.38點,13點過後多方發動攻勢,最後一盤又見神龍擺尾,指數急拉近50點,終場以18375.40點作收,上漲87.19點、0.48%,收復5日均線。櫃買指數則以224.49點作收,上漲0.49點、0.22%,成交金額微降至791.66億元。集中市場12日成交金額降至2848.90億元;三大法人合計買超105.36億元,外資連2買、買超127.54億元,外資自營商買超0.00億元;投信由買轉賣,賣超11.03億元;自營商買超2.65億元、自營商避險賣超13.79億元。資券變化方面,融資金額減少15.61億元,融資餘額為2771.24億元,融券增加0.03萬張,融券餘額為45.49萬張。當沖交易金額增為2135.83億元,占市場比例為36.80%。華碩(2357)旗下IC設計公司力智(6719)今(13)日將以589元正式掛牌上市。由於上周瑞鼎(3592)掛牌後最高一度衝上590元,因此市場看好力智掛牌後,可望帶動一波比價效應。台積電、大立光今日下午同步召開法說會。統一證券表示,台積電12月營收創歷史新高,外資連續3周買超台積電,提前卡位法說行情的意味濃厚,預期台積電1Q22營收季增0~5%,並將上修全年資本支出展望。權值股法說會利多,有望支撐台股指數,並為1月底到2月底法說旺季帶來正面風向球。法人指出,台股近2日最後一盤都是大單敲進台積電,雖推升台股指數急拉向上,但也要慎防法說會後利多出盡。另,美國12月CPI指數雖然創下新高,聯準會褐皮書也表示經濟成長溫和,但美股仍維持反彈格局不變,顯示市場認為縮減購債(Taper)跟升息將可有效對抗通膨,除非今晚官員布蘭納德發表更為鷹派的言論。台股集中市場與上櫃股票元月12日大盤走勢圖。(圖/翻攝自基本市況報導網站)

統一滿漢系列泡麵小7、全家售價齊漲6元 這家逆勢促銷撿便宜

民眾有感的漲價又多一項,繼連鎖餐飲集團宣布漲價後,統一企業的泡麵也在本週悄悄漲了6元,漲幅將近1成,讓不少民眾直呼吃不消,感嘆萬物齊漲薪水沒有漲;不過連鎖型賣場正在促銷,反而比漲價前更便宜。目前包括7-11及全家兩大超商通路,已經將統一滿漢大餐系列的碗裝泡麵,由53元調漲至59元,漲幅約1成。業者解釋,受到原物料成本上漲的影響,反應成本調整,過去10年面臨營運成本上漲,自己能吸收的都吸收了,才會進行價格調整。雖然統一滿漢大餐系列的碗裝泡麵在超商通路已經調漲價格到59元,不過,CTWANT記者在全聯門市發現,同款的產品正搭配檔期在促銷,現在單價只要51元,另一家連鎖大型通路同樣在促銷,售價只要51元,足足便宜了8元。根據主許計處公布9月的消費者物價指數(CPI)年增率漲2.63%,躉售物價總指數(WPI,即批發價格的加權平均價格)年增率漲11.96%。專家解釋,CPI指數若持續上揚,代表通膨有升溫的跡象,也就是在相同的所得水準下,民眾購買力將隨物價上揚而下降。

iPhone 13新發表!蘋果股價不漲反跌 台期指今結算震盪轉劇

周二(14日)美國勞工統計局(BLS)公布8月核心消費者物價指數(CPI)年增率為4.0%,雖仍在高檔區,但低於市場預期,顯示通膨壓力已較上月降溫,但也增加聯準會(Fed)今年提前縮減購債(Taper)的時間,加上Delta變種病毒與企業增稅的不確定性,美股指數集體收黑,就連推出iPhone 13的蘋果也是先漲後跌。而台積電ADR跌0.43%;日月光ADR跌1.20%;聯電ADR跌1.73%;中華電信ADR跌0.08%。14日美股四大指數表現:紐約道瓊指數下跌292.06點、0.84%,收34,577.57點;那斯達克下跌67.82點、0.45%,收15,037.76點;標準普爾500指數下跌25.68點、0.57%,收4,443.05點;費城半導體指數下跌0.3點、0.01%,收3,449.4點。美國科技股中,蘋果跌0.96%;臉書漲0.01%;谷歌母公司漲0.15%;亞馬遜跌0.21%;微軟漲0.94%;英特爾跌0.85%;AMD漲0.89%;高通跌1.58%;應用材料漲0.50%。台股14日早盤開高,聯發科率電子股發動攻擊,指數一度站上17500點整數關卡,最高來到17529.47點,但航運股賣壓湧現,成為空方指標,整體運輸類股重挫逾4%,指數也隨之下跌震盪,終場以17434.9點作收,下跌11.41點、0.07%。櫃買指數則以212.13點,小跌0.15點、0.07%,成交金額續降至701.20億元。14日集中市場成交金額雖略增至2572.29億元,但依舊為今年第三低量,市場交投冷清;其中三大法人合計買超65.88億元,外資再度由賣轉買、買超65.42億元,外資自營商買超0.04億元;投信連四買、買超7.51億元;自營商賣超2.44億元、自營商避險賣超4.60億元。法人表示,外資近來動向不明,三大法人買賣金額也大幅縮水,而美國8月CPI指數雖說低於市場預期,但也顯示美國經濟逐漸適應疫情而回穩,台股今日將受中鋼盤價開盤、台期指結算雙重影響,指數震盪轉烈。台股集中市場與上櫃股票9月14日大盤走勢圖。(圖/翻攝自基本市況報導網站)

台股人踩人慘劇!「2天狂殺2千點」比印度股市更慘 謝金河示警:接下來還有一挑戰

台股昨(12日)盤中跌超過1400點,失守萬六大關,連續2天的崩跌,讓許多投資人哀鴻遍野。對此財信傳媒董事長謝金河今(13日)直言,在資本市場行舟,每一個人都要面對「無知,貪婪,與恐懼」的試煉。謝金河指出,台股經歷了511的652.48大狂殺,沒想到,12日又出現一波更大的殺戮,這一天台股盤中一度大跌1417.86,這是一輩子投入巿場的人未見過的超級大跌景象,台股把集中和櫃買加起來的成交量是8863億,也創下史上新紀錄。台股兩個交易日狂殺逾2000點,謝金河直言,最大的原因是疫情失控,社區感染出現,防疫等級升高,一定會影響經濟活動,而股市累積巨大漲幅,這個時候會像戲院失火般,大家爭相逃竄,不小心就會出現人踩人的慘劇。在疫情告急下,沒有人知道後續會發生什麼變化,這時無知,恐懼會讓股市出現失控性的殺戮。謝金河表示,除了疫情失控,台股接下來還有一個挑戰,通膨壓力升高,12日美股也加入大跌行列,這是投資人看到美國4月CPI指數高達4.2%,從金融海嘯以來,美國設定一個通脹目標值2%,但CPI指數很少越過這個目標,現在跑出4.2%,市場最擔心的變成是聯準會的升息,漲多的科技股開始出現連環下挫的景象。此外,台灣的半導體股12日在美國股市也出現殺戮,台積電跌幅逾4%,日月光,聯電跌幅超過7%,奇景光電下跌逾10%,這樣的跌法,勢必又衝動到13日的台股。謝金河指出,自己把現在疫情最危急的印度的股市走勢和台股放在一起比對,台股似乎比印度股市跌得更慘烈,可以看出台灣投資人的反應快速;這一陣子,市場充滿了投機氣氛,股友社胡亂喊價,當沖熱度急遽升高,台股交易量頻創新高,股市很多小白殺進市場,大家根本不在乎基本面,只求賺快錢,市場上投機氣氛達到最高點。最後謝金河強調,這次台股在大漲後急遽拉回,疫情加重,也給市場一個冷靜的機會,這不是壞事,接下來讓基本面說話,這兩天第一季財報全數揭露,跌下來的台股又會給大家帶來另一次機會。

阿水講股/股市阿水:外資丟 散戶小心撿避追高

台股類股輪動加快,道瓊屢創新高、半導體類股卻走弱,該怎麼注意?上周專欄分享了有關美國公債殖利率影響美股市場的話題,其實阿水的看法反而比較中立。因為癥結還是兩個: 一、市場擔心快速經濟反彈,恐有通膨疑慮,帶來升息反應,造成企業成本增加。二、以往美國中長期公債殖利率高,這兩點都是股票市場可能崩盤前的警訊。但隨著新發行公債標售情況優於預期,美國的CPI指數(物價指數、通常用來評估通膨增加的速度)也比預期來得更低一些。市場疑慮應可降低些,一旦美國公債利率降低,警訊自然就不見了。阿水分享另一層面的看法,今年這些疑慮出現時,市場的反應其實比去年疫情時來得更大更快,此外,費城半導體指數仍不算從下跌中止穩,這樣反而讓投資人有一種利多出盡或利多不漲的看法出現。台股近期短線上沒有太多壞消息,除了和美股連動低,德國、法國、英國等歐洲三大指數的表現,也都不俗。不過相比而言,台股還是缺乏往上的動能,短線上大型權值股如台積電(2330)還是持續外資丟、散戶撿,外資尚未站回買超方。截至三月十四日,台積電的零股持有人數,已到五十二萬人、持有一張至五張的人數,達三十四.二萬人,相加已有八十六.二萬人。(資料來源:台灣集中保管結算所) 當大部分投資人都覺得台積電後市可期的時候,外資卻站在賣超方,短線上,基本面雖不用太過擔心,但籌碼面與消息面同樣要小心,這樣的籌碼組成,很容易因為一些突發性的新聞引發恐慌。投資人持有上還是要注意成本,不要習慣性追高。上周三大法人在上市類股中,一共買超八十三.五三億元,外資買超十九.三一億元,自營賣超三億元,投信在上市類股則買超了六十七.二二億元。附表為上周五個交易日,三大法人合計買超排行榜,交叉比對有兩大法人以上合買的資料。目前台股最強勢的法人買方為投信,短線上多注意投信占交易量較大、且已連續兩到三天買超的個股,因為投信的買超動作連續五天以上,若賣壓不大,股價短線上容易出現作帳行情,同時也要小心避免追高已經連續買超一定程度的個股,因為投信除了有單一持股上限的限制(基金對單一個股持股不得超過其淨值一○%)外,連續買超之後也可能接續著連續賣超轉為實質獲利,投資人若一不慎容易追高短套囉。