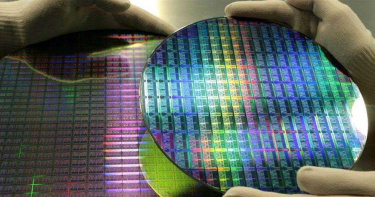

8吋晶圓

」 聯電 台積電 晶圓代工 半導體 台股

三星與台積電差距拉大 韓媒:高層遭砍薪「國民股票」流失百萬股民

據研調機構集邦TrendForce數據,晶圓代工龍頭台積電市占率從2023年第三季的57.9%上升至2024年第一季的61.7%,同一時間,排名第二的三星市占率則從12.4%降至11.0%,加上去年虧損嚴重,韓國媒體報導,三星除了高層被減薪20%以上,原本三星電子在2022年9月時有超過600萬名的散戶小股東,今年最新數據,散戶總人數僅剩424.7萬人。韓國最具代表性的「國民股票」之一就是三星電子,但過去半年散戶數量大幅減少,從8月15日揭露的半年報來看,截至今年6月底,三星電子散戶總人數為424萬7611人,比去年年底少了約42萬人。多家韓國媒體報導,過去1年來,共有142萬名小股東賣掉手上的三星電子股票,目前三星電子的散戶股東占比降至67.66%。雖然半導體產業有復甦跡象,但因為去年虧損太多,三星光是在晶片銷售方面的營運虧損就超過14兆韓元、約新台幣3331億元,《韓國先驅報》報導,負責記憶體晶片業務的三星總裁李正培被減薪,砍掉績效獎金後,其薪水為6.1億韓元、約新台幣1152萬元,年減了25%,而5月突遭換職的三星前半導體部門負責人慶桂顯,薪資也掉到7.3億韓元、約新台幣1732萬元,年減23%。韓國三星電子工會在7月10日還發起罷工,要求提高薪資、改善工作環境,25天後才重返工作崗位;多名8吋晶圓生產線員工爆料,三星長期存在血汗工時和休假爭議等問題,申請工傷賠償也常被拒絕,據《韓聯社》報導,首次參加罷工的6500人中,有5211人任職於半導體設備、製造及研發部門;工會也再度於8月15日起罷工4天,藉此向公司管理層施壓,要求員工加薪與獎金。

2023年積體電路產值3.2兆 經濟部:今年恢復正成長但「這領域」有隱憂

經濟部統計處8日表示,受惠於高效能運算及人工智慧等新興科技應用需求不斷攀升,2014年1月12吋晶圓代工產值已由負轉正,年增7.2%,IC設計亦因業者旗艦級新品持續熱銷,年增14.5%,推升積體電路業產值年增8.4%,預期第1季產值年增率將由負轉正,且在上年各季基數相對偏低下,今年的積體電路業各季產值可望皆呈正成長。經濟部統計處8日公布的「產業經濟統計簡訊」提到,我國積體電路業的產值自2012年起連續11年正成長,並自2014年起超越石油及煤製品業及化學原材料業,產值躍居製造業各細行業之首;2022年產值3兆7431億元,創歷史新高。不過,2023年前3季,受到全球通膨及升息影響,消費性電子產品需求疲軟,供應鏈進行庫存調整,產值呈雙位數減幅下滑;一直到去年第4季才受惠高效能運算與人工智慧需求強勁,減幅收斂至1.3%。去年全年產值3兆2612億元,年減12.9%;產值仍為歷年次高。經濟部表示,我國積體電路業產值主要由IC設計、12吋晶圓代工、8吋晶圓代工、DRAM構成;12吋晶圓代工為我積體電路業最重要的支柱,去年產值2兆2181億元,占比68.0%,在先進製程技術上具高度競爭優勢,居世界領導地位,也是支撐積體電路業產值連續正成長的最主要關鍵,不過2023年在全球景氣不佳下,中斷連續11年正成長、年減8.4%,但在高效能運算與人工智慧的需求帶動下,產值減幅逐季收緩,2023年第4季減幅已降至2.6%。IC設計位居積體電路業上游,對終端電子產品消費市場之消長極為敏感,去年產值6954億元,占比21.3%,產值在2022年第3季時不敵消費性電子產品市場買氣走跌,年增率由正轉負,大幅減少30.6%,但IC設計業者致力擴展晶片應用領域,持續研發高階技術晶片,於2023年第3季產值減幅縮小至個位數的-1.2%,第4季更較其他積體電路業產品率先由負轉正,年增16.6%。然而8吋以下晶圓代工,2023年產值2027億元,占比6.2%。經濟部表示,由於國際市場上成熟製程新產能不斷開出,以及陸廠的價格競爭,擠壓我國8吋以下晶圓代工之成長空間,加上產業鏈因應市況下滑而持續進行庫存調整,致去年產值年減30.3%。DRAM方面,去年產值464億元,占比1.4%,也是自2022年第3季起明顯走跌,但2023年第4季隨國際大廠積極控制供給,加以終端應用規格提升,推高記憶體容量需求,減幅由前3季平均年減6成,明顯收斂至年減17.4%。經濟部表示,台灣的積體電路以出口為導向,去年直接外銷比率高達88.1%,出口金額1666億美元,年減 9.5%,其中以最大出口市場中國大陸與香港年減15.3%影響最鉅,但受惠全球供應鏈分散布局,帶動我國出口其他國家如印度年增137.5%、泰國年增21.0%、越南年增11.9%、美國年增8.2%、新加坡年增2.8%等逆勢成長,扺銷部分減幅。

晶片供應問題短期難獲解 資策會產業所評估:2023年才會穩定

資策會產業情報研究所(MIC)今發表台灣半導體產值預估,可達4.36兆新台幣,成長率17.5%,可望優於全球的10.4%。不過從去年開始的晶片供不應求問題,MIC認為要到2023年才能趨於穩定。MIC觀測2022年全球半導體產業趨勢,預估市場規模可達6135億美元(約18.4兆),成長10.4%,但台灣半導體可達4.36兆台幣,有更優的17.5%表現。以次產業來看,我國仍以「IC製造」全年營收成長25%最高。「IC設計」則約成長10到15%,產值兆元以上。「IC封測」全年營收成長最低,約5到10%,僅6765億。資深產業分析師鄭凱安表示,2021年半導體晶片需求遽增、產能供不應求,引發供需失衡、交期延長與產品漲價,帶動市場規模與業者營收大幅成長,即使今年上半年出現消費性電子需求銳減,長期仍有5G、AI、物聯網、車用電子等新興應用驅動產業穩定成長。至於晶片供需失衡問題,他表示,2022年將持續,隨著晶圓廠積極擴產,以及短期需求收斂,預估到2023年供需可望趨於穩定。觀測2022年半導體產業動態,資策會MIC表示,上半年的消費性電子需求疲軟,反而緩解了供應鏈缺料問題,電視與PC面板需求下滑,衝擊驅動IC(DDI)需求,大型面板驅動IC(LDDI)陸續傳出砍單,使8吋晶圓產能出現鬆動,有助於緩解MCU、PMIC產能緊缺。不過後兩者仍是市場較為緊缺的元件,短期仍解供貨不足現象。美中競爭加速區域半導體供應鏈變化,資策會MIC表示,三大區域供應鏈正逐漸成形,除美日台韓與中國大陸以外,歐盟近期與Intel取得共識,先進製程廠將於2023年動工、2027年量產。不過亞洲地區仍占全球晶圓製造產能超過80%,即使北美與歐洲已規劃政策誘因,短期仍難以提高本土晶圓製造產能。值得關注的是,中國大陸持續擴大晶圓製造產能,更透過內需市場驅動發展,是全球產能增長最快地區,逐漸壓縮其他國家產能占比,如台灣產能占比已由2019年20%下降至2021年18.9%。鄭凱安指出,台灣晶圓代工廠目前仍以本土為主要製造基地,不過海外產能擴建是未來重要發展方向之一,然而海外投資規劃除了確保獲利、控制營運成本與爭取政策優惠之外,更須考慮當地對晶圓製造產能的特殊需求,以及當地供應鏈是否能與晶圓廠本身能量合作互補。

全球8吋晶圓5年增設25條生產線 SEMI:2022年營收可達49億美元

SEMI(國際半導體產業協會)於今 (12) 日發布的全球8吋晶圓廠展望報告 ,SEMI全球行銷長暨台灣區總裁曹世綸指出,晶圓製造商未來5年將增加25條新的8吋晶圓生產線,以滿足各式仰賴半導體元件之相關應用。SEMI最新公布的全球8吋晶圓廠展望報告 (Global 200mm Fab Outlook)中指出,全球半導體製造商從2020年初到2024年底可望提升8吋晶圓廠產能達120 萬片,增幅21%,達到每月690萬片的歷史新高。8吋晶圓廠設備支出繼去年攀升至53億美元後,隨著全球半導體產業持續齊心克服晶片短缺問題,各地晶圓廠保持高水準運轉率,2022年預估總額仍可達49億美元的亮眼成績。SEMI全球行銷長暨台灣區總裁曹世綸指出,製造商將增加的8吋晶圓生產線產品,例如類比、電源管理和顯示驅動IC、功率元件MOSFET、微控制器 (MCU) 和感測器等,5G、汽車和物聯網 (IoT) 持續成長之應用需求。涵蓋自2013年至2024年共12年期間的全球8吋晶圓廠展望報告也顯示,今年代工廠將佔全球晶圓廠產能50%以上,其次是類比的19%,以及離散/功率的12%。以區域來看,2022年8吋晶圓產能以中國為大宗,佔比21%,其次為日本佔比16%、台灣和歐洲/中東則各佔15%。設備投資預計到2023年為止均可維持30億美元以上高點不墜,其中代工佔總支出54%,接著為離散/功率20%和類比19%。SEMI全球8吋晶圓廠展望報告列出超過330座晶圓廠和生產線,包括前次2021年9月更新以來47 家晶圓廠 64 處更新資訊。

2022年晶圓代工產值上看3.27兆元 資本支出逾1.6兆元

在全球電子產品供應鏈出現晶片荒的同時,晶圓代工產能供不應求衍生的各項漲價效應,全球前十大晶圓代工業者產值在2020及2021年連續兩年皆出現超越20%的年增率,產值突破千億美元大關。市場研究機構預測,展望2022年,在台積電(2330)為首的漲價潮帶動下,預期明年晶圓代工產值將達1,176.9億美元(約新台幣3.27兆元),年增13.3%。市場研究機構集邦科技(TrendForce)表示,2021年前十大晶圓代工業者資本支出超越500億美元,年增43%。2022年各家晶圓廠業者在新建廠房完工、設備陸續交貨移入的帶動下,資本支出預估將維持在500~600億美元(約新台幣1.4兆元~1.68兆元)高檔,年增幅度約15%,且在台積電正式宣布日本新廠的推升下,整體年增率將再次上修,預估2022年全球晶圓代工8吋年均產能將新增約6%,12吋將年增約14%。2019~2022年全球晶圓代工產值。(圖/TrendForce)由於8吋晶圓製造設備價格與12吋相當,但晶圓平均銷售單價卻相對較低,擴產較難達到成本效益,因此擴產幅度相當有限;12吋方面,從製程來看,12吋新增產能當中,超過50%為現今最為短缺的成熟製程,且相較於2021年新增產能多半來自華虹無錫及合肥晶合,2022年新增產能主要來自台積電及聯電,擴產製程集中於現階段極其短缺的40nm及28nm節點,預期晶片荒將稍有緩解。從應用別來看,由於消費型電子終端產品如筆電、汽車、以及多數物聯網家電等,目前呈現短缺的週邊零組件多半以28nm以上成熟製程製造,在2022下半年新增產能陸續開出的前提下,供貨上可望稍獲紓解;然而,在40nm及28nm產能緊缺出現緩解跡象的同時,8吋產能以及1Xnm製程的緊缺仍然是2022年不容忽視的重點。

全球矽晶圓出貨面積再成長6%再創歷史新高

全球半導體成長再傳出好成績,SEMI(國際半導體產業協會)最新一季晶圓產業分析報告,第二季全球矽晶圓出貨面積持續成長,超越上一季的歷史紀錄,再攀新高達到3,534百萬平方英吋(million square inch, MSI)。SEMI指出,2021年第二季全球矽晶圓出貨面積持續成長較第一季成長了6%,由3,337百萬平方英吋成長到3,534百萬平方英吋。若以矽晶圓出貨量相較去年同期3,152百萬平方英吋相比,更是上升了12%。由半導體矽晶圓出貨面積走勢來看,自2020第一季起就逐步在成長,第二季受到COVID-19疫情衝擊,呈現下滑5%左右之外,其餘各季皆有2%~8%的成長,可以看到產業及市場對半導體晶圓的需求。SEMI SMG主席暨信越矽立光股份有限公司美國分公司(Shin-Etsu HandotaiAmerica)產品開發與應用工程副總裁Neil Weaver表示:「矽晶圓需求在多種終端應用推波助瀾下強勁增長;市場供不應求,12吋及8吋晶圓應用供給持續吃緊。」半導體應用矽晶圓出貨面積走勢。(圖/SEMI)

全力衝刺! 全球8吋晶圓廠產量創新高、設備支出倍數成長

國際半導體產業協會(SEMI)最新「全球8吋晶圓廠展望報告(Global 200mm Fab Outlook)」指出,統計2020年到2024年8吋晶圓廠產量不僅提高,產能創下歷史新高,相較半導體設備支出也大幅成長到40億美元,半導體產業積極克服晶片短缺,全球8吋晶圓廠使用率持續處於高位。 全球8吋晶圓廠已安裝產能和晶圓廠數量。(圖/SEMI)SEMI在報告中指出,全球半導體製造商2020年到2024年將持續提高8吋晶圓廠產量,預計增加95萬片,增幅17%,達到每月660萬片的歷史新紀錄。8吋晶圓廠設備支出歷經2012年至2019年於20億至30億美元之間徘徊,2020年突破30億美元大關後,2021年將更上一層樓,來到近40億美元。SEMI說明,支出大幅增長反映的是半導體產業積極克服晶片短缺的現況;而全球8吋晶圓廠使用率持續處於高位,正全速運作中。SEMI全球行銷長暨台灣區總裁曹世綸分析,晶圓製造商將增設22座8吋晶圓廠,滿足5G、汽車和物聯網(IoT)等高度依賴類比、電源管理和顯示驅動器積體電路(IC)、功率元件MOSFET、微控制器(MCU)及感測器技術等裝置不斷增長的需求。報告中也分析,以以區域來看,2021年8吋晶圓產能則由大陸佔比大多數,占比達到18%,其次是日本和台灣,比例各有16%。SEMI指出,預計到2022年,設備投資都將維持在30億美元以上的高水準,代工將佔總支出一半以上,接著依序為離散/功率,占21%、類比,占15%、微機電MEMS和感測器,占7%。

全球車用晶片大缺貨 這家台廠躺著賺

全球車用晶片告急,德、美、日相繼向台灣政府求助,希望台積電增產,車用晶片擬水漲船高;財信傳媒董事長謝金河今於北威論壇上表示,國際車用大廠找錯對象了,台積電的強項是先進製程、全球領先,但車用晶片以8吋晶圓產線生產為主,這個技術以聯電最成熟,告急下找聯電最快能解決;謝金河進一步指出,聯電接下來產能會更吃緊,躺著也發財。謝金河直指,川普對中芯制裁禁令,加劇車用晶片缺貨告急,全球晶片也陸續出現短缺現象,台積電、聯電等產能會更吃緊,近來聯電股價異軍突起,市值已膨脹4倍之多,美國對中芯下禁令,讓聯電大爆發。半導體公司主管表示,近來車用晶片投單量大、供不應求,雖然單價高、淨利好,卻也坦言這類產品不好做,因為車用晶片涉及行車安全,規格要求、良率都採最高標準,因此,車用晶片的產能不容易開出來。科技股領漲,台綜院創辦人劉泰英日前示警,台股站上萬六與經濟基本面脫鉤,恐上演1990年台股從1萬2682點崩跌至2400多點的泡沫情景,謝金河認為,台股經歷30年,結構已經有很大蛻變了,這波漲勢是由台積電、聯發科、台達電、聯電、鴻海等領軍,這5檔貢獻這次大盤75%的比例,簡言之,這5家的發展、走勢,決定台股的前途。新台幣近1年來漲勢凌厲,謝金河認為,新台幣升值市產業淘汰的轉類點,台灣產業應該把握新台幣升值增加併購機會,也趁此多買進口設備,提升製造業競爭力。

車用晶片荒!德致電台請求協助 台積電:馳援德國

全球車用晶片大缺貨,德國媒體報導,德國經長阿爾特邁爾日前致函台灣政府,籲請協調台積電供應車用晶片,以解燃眉之急。經濟部官員表示,尚未收到傳說中的那封信函,但已積極與台積電溝通,由優化生產效率增加供給優先提供給相關車用晶片業者。台積電也指出,會持續與汽車電子客戶緊密合作,支援其產能需求。惟巿場人士指出,台積電8吋晶圓訂單至少排到第2季,先進製程訂單更已排到年底,要先出貨給這些車用晶片業者恐需等到5月才可能擠出一定量供應。依財政部資料顯示,近年來台積電一直是台灣對外出口最大廠商,而全台積體電路去年出口總額逾1224億美元,年增22%,出口至中、日、韓、美等量分別較前一年成長7%至29%,反觀出口至以引進車用晶片為主的德國量,不增反減,下滑15%;若以占總積體電路出口量分析,又以中國占大宗,不含香港就達34%,含香港占比更高達61%,反觀出口至德國2020年占比僅剩0.7%。經濟部官員指出,自去年底即分別有美國及歐洲業者、產業協會、政府部門透過外交管道溝通,爭取台灣增加車用晶片供應量,那時便已與台積電溝通。只是各大國際車廠並非台積電等國內半導體業者直接客戶,是由其他車用晶片廠先下訂購買後,再銷售給車廠。據悉,台積電去年第2季便提醒車用晶片業者,訂單量減太多,未來需求提升恐難再排入,但車廠仍因疫情關係減少訂單,如今想回過頭來訂,產能已轉給其他通訊、高效運算等大廠。台經院研究員劉佩真表示,台積電主要生產動能源自於通訊、高效運算、車電、物聯網等四大領域,其中車電製程完整度為業界最高,良率最好,故為車用晶片業者最愛。德國跨海向台求援,國產車廠同樣也有晶片短缺壓力。和泰車表示,第1季沒問題,第2季後同樣得看原廠是否可以解決;裕日車預估2~3月交車略受影響,4月起恢復正常。

晶圓缺貨到Q2 外資高喊晶圓二哥聯電63元

匯豐證券指出,晶圓代工產能吃緊狀況將延續至2021年,有助聯電(2303)長線獲利表現,8與12吋晶圓單位售價調漲,則提供聯電更多獲利空間,看好聯電股價展開重新評價(re-rating)行情,將推測合理股價升至市場最高的63元,給予「買進」投資評等。大型研究機構看聯電股價預期,先前以野村、凱基投顧與ALETHEIA的60元,並列最高,如今匯豐大舉調升股價預期,頗有後發先至味道。聯電2020年第四季營收452億元,與經營管理階層季持平財測相當,但匯豐認為,因為8吋晶圓單位售價提升,聯電毛利率將能受惠,研判上季毛利率為23%,優於市場共識與公司估計的22%。更重要的是,匯豐研判,晶圓代工產能吃緊狀態不是只在第一季發生,基於晶圓代工成熟製程供應鏈更廣泛的缺貨現象,且短期絲毫不見緩解跡象,產能吃緊至少將延續到第二季。儘管聯電股價自2020年11月以來大漲60%,反映產能吃緊,以及美國對中芯國際祭出禁令影響,然站在聯電長線獲利能力改善前提下,股價仍有漲勢可期。

聯電竹科廠「跳電」 恐波及8吋晶圓產能 法人這樣看

聯電力行廠區9日下午傳出跳電,聯電財務長劉啟東表示,可能會影響部分8吋晶圓代工生產狀況。法人表示,雖然該廠跳電,但緊急電源迅速啟動,因此雖然對產出有影響,但影響應相當輕微。聯電9日下午傳出跳電後,由於備用柴油發電機啟動後燃燒不完全發生黑煙,加上氮氣設備故障,使水氣凝結量增加產生煙霧,讓附近民眾誤以為發生火警,消防隊到場了解後,因未有人員傷亡及財物損失便收隊。法人指出,雖然聯電力行廠區受跳電影響,不過備用電源迅速補上、也沒有火災,以及爆炸等事故發生,因此受影響產能相當些微,就如同晶圓廠遇地震後的檢查。據了解,聯電力行廠區一共包含8AB、8C及8D等廠區,月產能達13.1萬片,已經超越聯電在台灣8吋產能的一半,製程包括90奈米~0.5微米等,多是成熟製程,生產產品包括電源管理IC及微控制器(MCU)等。聯電公告2020年12月合併營收達152.88億元、月成長3.8%,創單月歷史次高,累計2020年全年合併營收為1,768.21億元、年成長19.3%,創歷史新高水準。法人看好,聯電2021年營運將受惠於代工報價上漲效應,推動業績再度向上攀升。

不跟進漲價? 台積電取消接單折讓

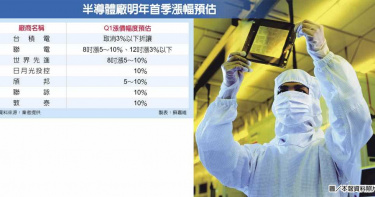

晶圓代工產能全面吃緊,台積電先前雖宣布不跟進調漲報價,不過法人圈傳出,台積電將取消12吋晶圓的接單折讓,等同於變相漲價,且一路從7奈米到55奈米的12吋晶圓代工價格皆然,將自2021年開始生效,代表台積電2021年業績將會明顯成長。晶圓代工產能從今年下半年開始全面吃緊,不論8吋、12吋晶圓產能都被各大IC設計廠及國際IDM大廠擠爆,聯電、世界先進都已陸續宣布要在2021年漲價,台積電則宣布不跟進報價上漲。不過,法人圈傳出,台積電將在2021年取消12吋晶圓代工的接單折讓,且影響製程包含7奈米、10奈米、28奈米、40奈米及55奈米製程等,等同於變相對客戶漲價,惟對此訊息,台積電不評論市場傳聞及價格問題。據了解,台積電過往皆會對客戶代工報價折讓,折讓價格落在3%以內。供應鏈指出,由於代工良率高及產能大,因此台積電晶圓代工價格皆較業界平均還高,本次雖然取消價格折讓,但也因為台積電晶圓代工品質較為優良,即便取消折讓,也不影響台積電接單狀況。法人表示,台積電目前在晶圓代工產能狀況,一路從7奈米到55奈米製程全面滿載,主要受惠於電源管理IC及邏輯晶片等終端需求旺盛,不論12吋、8吋晶圓代工產能皆有九成以上水準。台積電公告的11月合併營收達1,248.65億元、月增4.7%,改寫單月歷史次高,相較2019年同期成長15.7%。累計2020年前11月合併營收達1.22兆元、年增26.4%,創下歷史同期新高。法人預期,台積電2020年全年合併營收將在1.33~1.34兆元左右。此外,台積電傳出被蘋果下修訂單,不過法人認為,由於蘋果下訂的晶圓皆會在2020年底前逐步進入傳統淡季,之所以台積電會傳出貨量下修,實為季節性庫存調整。進入2021年後,5奈米製程訂單可望被其他客戶補上,加上6奈米製程步入量產,7奈米製程持續滿載,台積電2021年營運將會持續成長。

免驚! 散戶用這3招破解外資晶圓雙雄「關鍵報告」

台股晶圓雙雄台積電(2330)與聯電(2303),近期突成法人尤其是外資調節目標,且市場陸續傳來負面消息,資深業內人士以3招來破解法人,尤其是外資對產業或個股的「關鍵報告」評估,提供小額投資人參考,才不會在股海沈淪與迷航。外資法人在近3個交易日總計賣超台積電26,810張,但總體持股比例仍達76.35%高檔水準。市場消息面傳來,外資的最新估報告係考量備貨調整,蘋果i-Phone 12砍單台積電高階製程的5奈米訂單,使台積電在2021年的首季的5奈米稼動率將降至8成,且明年第2季可能進一步滑落至8成以下。聯電在上周二(8日)股價在盤中一度觸及51.7元,及收盤50.9元雙創18年來新高,盤後公布11月營收係147.26億元,月減3.6%,年增6%,之後股價拉回修正,已連跌3個交易日。市場消息直指11月營收未如法人預期,即原估仍將較10月營收成長,但考量匯率變數與10月、11月的出貨天數,公司高層自評產能與出貨仍在掌控中。公司高層預期,8吋晶圓代工的產能持續供需緊張,且延燒至明年首季,且今年第四季的營運目標並未改變,仍維持之前法人說明會的評估,顯示聯電對未來營運仍充滿信心。外資法人在上周前4個易日,總計賣超聯電174,556張,迄上周五才出現回補動作,單日買超12,601張,整體持股比例仍達45.45%,在聯電預期8吋晶圓代工產能仍嚴重供不應求與高階28奈米良率大幅提升下,使法人對該股逢低回補動作仍不宜淡。資深業內人士指出,外資在買超或賣超個股或產業鏈之前,總會先在市場透露利多或利空等消息,使散戶緊張兮兮的追價或砍殺持股;然而外資的「關鍵報告」真有那麼神?業內老手僅以3招予破解:其一,當利多消息在市場傳開或於媒體曝光之際,需先行審視該個股或產業鏈的波段漲幅是否已過大,再觀察外資在消息曝光後的近5個交易日的買賣超變化,及未來3個交易日的買賣超變化,以判斷外資是否在吃貨或調節。其二,當利空消息陸續傳至大街小巷後,同樣需審視該個股或產業鏈的波段跌幅是否過巨,再觀察外資在消息曝光後的買賣超動作,追蹤前5交易日與未來3~5個交易日的「小」動作為何?是逢低卡位或持續調節。其三,企業主(或說公司高層)的誠信:外資分析師的評估報告,主要源自企業高層核心或下游產業鏈,基本上股市老手多會先看外資評估的企業主,在市場上是否一直維持誠信原則,若企業主誠信不佳,則外資的「關鍵報告」可左耳聽進去,隨即於右耳請出去了。其次,則是追蹤大股東在多、空消息面出爐後的持股變化,做為參考。因為春江水暖鴨先知,外資分析師再怎麼厲害,仍逃不過企業主能優先掌握客戶源頭的第一手資訊。再者,原料端價格的折扣比例,與企業產出的A貨與次級貨的配置,如何處理,也非外資能知之甚祥的項目。業內人士指出,事實上,前波晶圓雙雄震盪走高,不斷創下波段新高時,市場消息也不斷傳來訂單大爆炸的利多因子,但產能供不應求時,訂單再多也無法多出空間去接單,而企業也只能透過調整客戶配送比例與調高價格來因應。因此,消息面只是刺激股價先行因子;另外台積電全球大客戶不止是蘋果,包括高通、超微與未來可能投單的英特爾,皆需高階製程商品,加上5G、電動車、AI、高速運算、虛擬貨幣(如比特幣)等未來明星產業的市場需求持續看好,而美中貿易戰及科技戰仍方興未艾之際,在全球供需市場已動見觀瞻的台灣半導體產業,尤其是晶圓雙雄未來發展如何?大股東與內行人老神在在,心知肚明。

30年來最嚴重!陸晶片產能不足缺貨荒 全球半導體供應鏈陷混亂

一場新冠肺炎疫情不僅打亂了全球產業供應鏈,也踢爆了晶片缺貨荒。最近大陸出現晶片缺貨潮,有業者形容是這是從業30年來最嚴重的一次。也因為缺晶片導致不少公司空有訂單,卻無法交貨的窘境,目前這次晶片缺貨難關恐將會持續漫延,並拖累不少相關產業,對大陸出口可能是警訊。《經濟觀察報》報導,此輪晶片缺貨潮的關鍵在於晶片代工企業產能相對市場需求出現不足。德州儀器、瑞薩電子等大廠尚可優先從上游拿產能,但也陸續發布了晶片產能不足、漲價的公告,而中小企業,只能向上游代工廠「排隊」拿晶片,一些公司甚至排到了明年第2季,面對車廠,它們不得不一再延期交貨。根據一位從事國產汽車晶片設計的中小企業負責人透露,「這是我從業30年遇到缺貨最嚴重的一次。」該公司目前面臨斷貨,原本是一個訂單的旺季,如今公司一直延期交付,延期時間在半個月甚至更久。北京國際工程諮詢有限公司高級經濟師、北京半導體行業協會副祕書長朱晶表示,原則上,汽車晶片是很難出現缺貨、斷貨的,因為它的供應鏈在晶片產業中屬於週期較長、體系較穩定的一類。不料依然爆發缺貨潮,業者都認為這很反常。這一輪從今年下半年開始至今的缺貨潮並不局限於汽車,也不僅在大陸。多位晶片業人士表示,從晶片的工藝節點來看,當前最緊俏的是8吋晶圓,全球工廠的8吋晶圓產能普遍處於吃緊狀態。缺貨較為嚴重的車用晶片主要來自此類。另外,消費電子、物聯網及人工智慧硬體也用到此類晶片。在半導體產業鏈中,上游對缺貨最敏感。有業者透露,今年下半年,代工廠開始進入一個產能緊俏的狀態表示,剛開始,代工廠會優先給更有發展潛力的大廠提供產能,砍小廠的訂單。如今代工廠不止是砍掉小廠的訂單,連大廠的訂單也無法完全滿足。汽車晶片設計公司表示,產能的緊張從2019年初開始,起初說說好話、排排隊,還是能從代工廠拿到產能的,直到今年9、10月,無論什麼方法都排不到產能了。朱晶說,如果美國進一步制裁大陸相關代工、封測廠商,則明年的全球半導體供應鏈也會階段性陷入混亂。面對晶片的短缺,目前上上策就是想辦法搶貨。甚至已有大陸多家主流的車廠上周都派人去半導體工廠駐廠囤貨了,至少得先去探探庫存的實際情況。目前,汽車晶片的生產製造主要在大陸以外的地區,而擴產無論從戰略決策還是廠房設備配置、生產調試所需的時間來說,都不太現實。《經濟觀察報》報導,儘管汽車晶片的短缺並沒有想像嚴重,惟恐慌性的情緒還是引起了行業的連鎖反應。有些二級代理商乾脆將手中剩餘的晶片囤起來了。有汽車廠透露,雖然在晶片短缺的情況下,這些二級代理商手中的資源也並不多,但至少有30%的價差利潤,還是足以讓他們選擇了在短時間採取惜售動作。對於晶片短缺最開始是如何出現的,各家說法不一。表面上,大多數人把這歸結於晶片封鎖的連鎖反應,這被認為是「手機業打仗,汽車業遭殃。」但有汽車零組件業者反映,這實際上和中美貿易摩擦並沒去任何關係。事實上,最近一系列複雜的事件和今年的疫情所帶來的衝擊,導致了汽車晶片的供應問題。賽迪汽車研究院總經理鹿文亮表示,這次斷供和晶片自主替代也沒有必然聯繫。就算是沒有斷供,大陸企業也在考慮汽車晶片的自主化。同時,隨著汽車產業的新四化轉型,晶片自主可控更加被認為是大陸向汽車強國進階的關鍵一環。自主替代還有些難,車規級晶片難度比消費類難得多,光測試認證就要三五年,成本也要高得多。

聯電榮上加榮 擠下格芯重返全球晶圓代工三哥

市調機構拓墣產業研究院表示,第四季晶圓代工市場需求依舊強勁,各業者產能呈現持續滿載,產能吃緊使得漲價效應帶動整體營收向上,預估2020年第四季全球前十大晶圓代工業者營收將超過217.18億美元,與去年同期相較成長約18%,其中市占前二大廠分別為台積電及三星晶圓代工,聯電則超越格芯(GlobalFoundries)奪回第三大廠排名。受惠5G手機、高效能運算(HPC)晶片需求驅動,台積電7奈米製程營收持續成長,加上自第三季起已計入5奈米製程的營收,第四季成長動能續強,且16奈米至45奈米製程需求回溫,拓墣預估第四季營收將達125.50億美元再創歷史新高,較去年同期成長約21%。三星晶圓代工在手機系統單晶片(SoC)與HPC晶片需求提升下,5奈米製程產品將擴大量產,並加緊部署極紫外光(EUV),接著發展4奈米製程的手機SoC,以及提升2.5D先進封裝量產能力,挹注成長動能,預估第四季營收達37.15億美元並較去年同期成長約25%。聯電受惠面板驅動IC、電源管理IC、射頻IC、物聯網(IoT)應用等代工訂單持續湧入,8吋晶圓產能滿載,確立其漲價態勢,加上28奈米製程持續完成客戶設計定案,預估第四季28奈米以下營收年成長可達60%,整體營收達15.69億美元,較去年同期成長13%。

消失20年榮光修復超展開 外資給聯電最高評價60元

野村證券半導體產業分析師鄭明宗指出,聯電(2303)長遠的價值復甦題材完整,其營運前景亮眼,可望複製世界先進(5347)自2012年以來的股價大漲經驗,加上中美關係緊張使半導體市場效率下降,有利聯電提高價值,多重跡象均指向聯電多頭行情方興未艾,將推測合理股價拉升至外資圈最高的60元。野村證券認為,聯電歷經至2016年、長達10年的戰略方針失誤,導致投資資本回報率繳出多年負值,所幸,自2017年初轉向「著重投資回報率」的發展策略後,鄭明宗看好,聯電將把握本波契機,重拾消失近20年的榮光,展開價值修復。鄭明宗並提出,2012年時,晶圓代工廠世界經歷業務轉型,其現金股利更開始上升,股價旋即於2012~2014年間展開爆漲四倍大行情,且隨營運穩定、財務表現優異,投資人將世界視為長線自由現金流的創造者,其股價更是在2012~2020年間翻揚1,000%,漲幅足足是大盤的十倍。基於晶圓代工需求龐大、產能緊俏,呈供不應求狀態,野村預期,聯電2021年首季將開始提高8吋晶圓代工報價,若供需狀況未見緩解,不排除2021年下半年再啟動新一波漲價。重要的是,考量聯電折舊下降,無論有沒有啟動2021年下半年的新漲價潮,聯電毛利率都可望從目前的22%,躍升至2022年的突破三成水準。外資估計,聯電2020~2022年每股純益分別是1.94、2.17與2.98元,成長幅度全達雙位數以上,野村研判,相較台積電與世界約3%現金股利殖利率,尤聯電長期現金股利殖利率上看4%,將有助於聯電評價看起來開始趨於正常、但也還不貴。

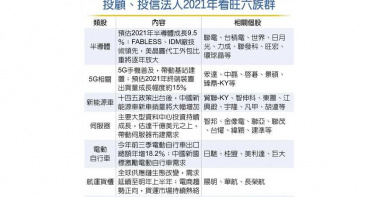

台股2021年「登萬六」 投信投顧點名「新六強」

指數續創歷史新高,4日成功突破「萬四」大關,邁向台股新里程碑。市場關注2021年投資方向該如何布局,綜觀目前各家投顧、投信法人對產業展望,以半導體、5G、電動車、伺服器、自行車及航運貨櫃六大族群最具成長共識,齊聲喊進台股「新六強」。時序即將步入年底,台股2020年來累計漲幅達17.8%,在疫情干擾下仍繳出亮麗成績單,隨著大盤不斷改寫高峰紀錄,新一年度展望成為投資人聚焦重心,市場普遍認為指數仍有高點可期,且因全球經濟逐步復甦,疫苗有望問世帶動下,企業獲利將有顯著成長,搭配資金浪潮助攻,對全年抱持樂觀看法。選股操作上,投顧法人看好基本面回溫基調不變,半導體、5G、電動車、伺服器、自行車及航運貨櫃六大類股可望扮演2021年多方領頭羊,在產業趨勢正向,以及外資買盤回補的預期心態下,將進一步推升個股本益比,投資價值浮現。野村投信國內股票投資部主管姚郁如表示,半導體上游產業預估2021年半導體成長率為9.5%,其中以無線通訊產品、車用產品以及消費性產品為三大主要成長動能。近期台商持續受惠中美科技戰所帶來的轉單效應,將使得8吋晶圓有再漲價的機會。富邦投顧董事長蕭乾祥指出,美中科技戰火持續延燒,中國大陸為對抗美科技封鎖,在其十四五規畫中,著重半導體、新能源、通訊及航天科技上力求突破。並加速其5G的基礎建設進度,且5G高速寬頻、大規模物聯網及超低延遲可靠網絡三大功能,需要完整5G基礎建設才能完整實現。蕭乾祥預期,隨著美中兩強爭奪科技主導權,雖然可能導致「一個世界、兩套標準」的美中分流,但在美中各自較勁,加速發展5G等新興科技的政策下,將會有助於科技產業持續進步成長。玉山投顧分析,雲端數據流量將因5G的普及而呈現加速成長態勢,加上雲端廠商已呈大者恆大的趨勢全球雲端服務商資本支出持續成長,預估2021年全球雲端服務廠商資本支出將擴大至1,000億美元之上,帶動龐大的伺服器布建需求,。而電動車也因中國大陸十四五政策出台後,正式確立新能源車風向,預估當地2025年新能源車新車銷量將達新車銷量的20 %;至2025年新能源車的銷售將從100多萬輛成長至400萬輛以上,成長幅度超過300%。傳產部分,則以電動自行車及航運貨櫃兩大產業展望最受法人看好,姚郁如指出,除歐洲持續建置自行車專用道,大陸對電動自行車需求也突然激增,主要是大陸訂定的新國標嚴格要求電動自行車規格,估計將帶來一波可觀的換車潮。另外,由於消費習慣轉往電商貨物,看好未來航空貨運持續成長。加上供需狀況持續改善,看好價格反彈力道。

聯電鹹魚翻身還要好三年?外資喊出恨天高價60元

研究機構Aletheia資本指出,聯電(2303)與美國司法部達成和解後,更能專注在其基本面改善之上,強調美好時光才剛開始(The night is still young),初次納入研究範圍,給予「買進」投資評等,推測合理股價超越各外資券商,居市場最高的60元。外資研究機構Aletheia認為,聯電的產能近乎滿載,近期很可能提升8吋晶圓客戶的產品組合比重,並於2021年上半年再啟動新一輪漲價。其次,28奈米製程在過去幾年中,可說是需求表現最差的製程,但這個情況出現極大翻轉,目前聯電28奈米製程產能利用率高於90%,部分製程的能見度甚至拉長到6~12個月。折舊費用上,聯電資本支出於2016年達到28億美元高峰後,2018~2020年間已顯著下滑到5~10億美元,Aletheia研判,聯電將會延續其有紀律的資本支出政策,折舊費用將從2020年的16億美元下滑到2021、2022年的15與13億美元,有助整體毛利率於2022年上半年上升為三成以上,自由現金流收益率也將從目前的8~10%,逐步增長為13%。研究機構估算,聯電2020年每股純益1.88元,較2019年倍增後,2021~2023年每股純益更將分別進步為2.09、2.84與3.59元,連年繳出雙位數增幅。

不讓大立光專美 聯電市值衝破5,000億元

聯電上週股價衝上39.55元,改寫自2002年7月以來新高,市值突破5,000億元,超越股王大立光。受益成熟製程需求,近幾個月來聯電股價表現搶眼,上週ADR飆漲逾20%,市值也攀升超過5,000 億元,超越股王大立光。市調機構集邦科技(TrendForce)表示,8吋晶圓代工產能供給緊缺的情況短期內仍難以紓解,將帶動晶圓代工廠陸續調漲代工價格。聯電對於漲價表示,因8吋晶圓代工市場供需結構變化,明年產能仍會不足,將持續調整價格因應。聯電第3季獲利寫下新高,單季賺贏上半年全年,是12 年來單季新高。未來在8吋需求暢旺下,聯電下半年 ASP 將較上半年成長3.4%,明年更將增加 3.7%,預估今年 EPS 將達1.85元,明年可望超越2元。

中芯恐入美黑名單 喜迎轉單的台廠是他們

據外媒報導,美國近期將擴大對中國進行貿易制裁,包括可能將中國晶圓代工廠中芯國際列入黑名單。半導體業內分析,此事如若成真,台灣晶圓代工廠及NOR Flash廠都將喜迎轉單。業界指出,原本在中芯生產的晶圓代工或NOR Flash訂單將加速轉單到台灣半導體廠,包括高通、博通等中芯非陸系客戶將轉單到台積電、聯電、世界先進等台灣晶圓代工廠,北京兆易創新(記憶體IC設計)將因中芯禁令導致產能大幅受限,旺宏、華邦電將受惠於NOR Flash轉單及漲價效應。中芯在上海、天津、深地等地設有8吋廠產能,滿載月產能合計達38.5萬片,主要支援0.35微米至90奈米製程。中芯在上海及北京設有12吋廠,滿載月產能合計達19.5萬片,其中,北京2座12吋廠主力製程介於0.18微米至24奈米,上海12吋廠提供14奈米鰭式場效電晶體(FinFET)先進製程。中芯於9月底發布正式公告,證實美國商務部向其供應商發出信函,對於向中芯出口的美國設備、配件、原物料等均受到出口管制規定,要獲得美國主管機關許可才能出貨。中芯雖然一向澄清並未涉及替中國軍方生產晶片,但美國態度在大選後更為強硬,外媒報導美國恐將中芯列入黑名單中,除了設備及材料採購面臨限制,非陸系客戶轉單台灣或韓國亦在所難免。中芯前兩大非陸系客戶高通及博通的投片產品,以8吋廠0.18微米製程生產的電源管理IC為主,也有將28奈米射頻元件委由中芯代工。眼看中芯列入黑名單恐難避免,高通及博通已陸續向台積電、聯電、世界先進、力積電等台灣晶圓代工廠提出增加投片量的要求。其中,台積電受惠於高通及博通轉單效應,明年上半年28奈米產能全線滿載,8吋廠產能滿到明年下半年。由於台灣四大晶圓代工廠的8吋廠產能短缺嚴重,普遍來看訂單量明顯大於產能30~40%。業界預期,中芯若列入美國貿易黑名單中而導致轉單效應放大,明年8吋晶圓代工產能將全年吃緊,預期代工價格將持續漲價,包括面板驅動IC、電源管理IC、功率半導體等也將因晶圓代工產能不足而持續供不應求且價格看漲。此外,兆易創新供應蘋果AirPods所使用的NOR Flash亦在中芯以65/55奈米製程製造,中芯若列入黑名單,市場預期蘋果訂單將轉單至華邦電及旺宏。(圖/工商時報)