轉單效應

」 房市 轉單效應 半導體 新冠肺炎 武漢肺炎

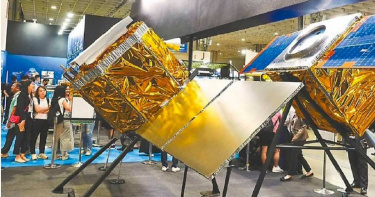

搭上低軌衛星順風車 「這ㄧ家」明年訂單業績靚

隨著太空科技進步,昇達科(3491)今年營運在低軌衛星需求的帶動下強勁成長,股價已經翻一倍,在主要客戶明年衛星發射將持續較今年成長2至3成之下,法人看好,昇達科明年營運維持成長將持續樂觀。昇達科董事長陳淑敏表示, 2024年是低軌衛星元年,看好已經簽訂、待交付的訂單2025年可望持續發酵,從大趨勢來看,2026年也值得期待。為應對低軌衛星產業未來快速發展的需求,昇達科越南和台灣的新廠已開始貢獻產能,將可為後續的訂單交付提供更大產能支持。而目前台場打入SpaceX、Eutelsat OneWeb與Project Kuiper等供應鏈,也有負責支應國產衛星,像是鴻海集團、金仁寶集團、佳世達旗下鐳洋科技、啟碁、昇達科、華通等積極切入,鎖定地面接收站、地面基地台、電源供應器與組裝領域,尤其在美中科技戰的氛圍之下,台廠在接單方面將更顯優勢。法人表示,昇達科專注的低軌衛星產業發展正向,為推動次世代網路發展地面網路B5G(Beyond 5G),目前全球前兩大低軌道衛星運營商皆為昇達科的大客戶,且客戶都預計在2025年有可觀的衛星發射量,因此對於生產低軌衛星相關產品的昇達科而言,未來仍將直接受惠。展望明年,昇達科主要成長動能仍聚焦於低軌道衛星,考量地緣政治風險,昇達科也積極在東南亞設廠,有望藉此提升供貨比重,且客戶計畫明年發射衛星數量將年增3成,因此法人看好明年昇達科低軌道衛星營收有望持續展現雙位數成長力道。此外,美國以國家安全為由擬禁用中國網通大廠 TP-Link 產品,也讓啟碁 (6285-TW)據轉單效應題材,本周股價收 137.5 元,周漲 16.03%。啟碁Q4車用產品出貨走強,且Wi-Fi 7開始放量出貨,明年營運可望走強,而啟碁約有 70 % 的市場來自於北美市場,若禁令成真將從中受益。

全球AI伺服器出貨量年增42% 「這四家」台廠打頭陣

研調機構 TrendForce 預測,2024 年全球 AI 伺服器出貨量可望年增 42%,台廠已積極布局,華碩(2357)、技嘉 (2376)、光寶科 (2301)、微星(2377)等大廠於SC24超級運算大會展出新一代AI伺服器解決方案。華碩的ASUS AI POD搭載輝達GB200 Grace Blackwell超級晶片,與第五代NVIDIA NVLink技術,及液冷對液冷/液冷對氣冷等多重冷卻選項,以最大限度強化AI運算效能。日前也提到已經在美國建置伺服器一條龍產業,力拚明年第一季出貨。技嘉推出支援每機架 72 顆 GPU 的 GB200 NVL72 伺服器,同時展出支援 NVIDIA HGX H200 平台的液冷與氣冷伺服器:近期獲美超微轉單效應備受矚目,GB200也將於 2025 年首季出貨放量,後市備受期待。光寶科則聚焦散熱技術,展出獲輝達認證的 600kW in-row CDU 液冷系統,並推出液冷無風扇設計的 5600W 電源模組;總經理邱森彬表示,明年包括電源供應器(PSU)、機櫃(Rack)、機構件、液冷以及機櫃式電源(Power Shelf)等 AI 產品,有望突破一成。微星也展示了新一代伺服器產品線,包括搭載 NVIDIA MGX 架構的 AI 伺服器及採用 Intel Xeon 6 處理器的 DC-MHS 伺服器系列,強化企業級運算解決方案布局。微星內部也積極擴編人才,規模來到近年來最大,積極跟上產業布局。另外Trendforce也表示,AI應用造成客製化晶片及封裝面積的需求日益提升,輝達Blackwell新平台2025年上半年逐步放量後,將帶動CoWoS-L需求量超越CoWoS-S。CSP也積極投入ASIC AI晶片建置,AWS等在2025年對CoWoS需求量將明顯上升。

上市櫃公司Q3財報五大天王出爐! 這1家EPS破百霸榜+轉機王是新面孔

上市櫃公司第三季財報已於14日全數揭曉,今年前三季的「五大天王」正式出爐,其中,台積電(2330)再度奪下「獲利王」及「現金王」雙重寶座,大立光(3008)蟬聯「績效王」,力旺(3529)和M31(6643)共享「毛利率王」,智崴(5263)與大恭(4706)分別在單季和累計成長中表現亮眼,而大同(2371)則以「轉機王」稱號展現顯著的業績轉變。護國神山台積電憑藉前三季稅後純益7985.87億元,年增33.1%,穩坐「獲利王」,並遙遙領先其他企業。長榮(2603)與鴻海(2317)分列前三季獲利第二、三名,稅後純益分別為1087.54億元和1063.79億元,其中長榮因受惠於全球貨櫃輪運價上升及地緣政治影響,海運需求增溫,在2023年成功擠下鴻海。大立光穩居「績效王」,第三季每股稅後純益(EPS)為49.67元,累計前三季EPS達129.16元,是台股中唯一突破百元的公司,並且超越緯穎(6669)的88.38元及世芯-KY(3661)的58.43元。緯穎亦表現不俗,相較去年同期的48.78元大幅成長,受益於美超微假財報事件引發的轉單效應,連續多日股價上揚。力旺與M31蟬聯「毛利率王」,毛利率達100%,主要因矽智財(IP)廠商的營運模式依晶圓價格收取權利金。成長方面,化學股大恭在前三季稅後純益達5889萬元,年增5.8萬倍,成為「成長王」。智崴則在第三季單季營收年增445倍,搶下「獲利成長王」。大同也展現轉虧為盈的顯著變化,第三季稅後純益為69.49億元,相較第二季的虧損8.55億元大幅反轉,成為「轉機王」,主要得益於旗下芙蓉大樓的資產活化交易。現金王由台積電以前三季現金及約當現金餘額高達1.88兆衛冕,第二名鴻海也有7911億元,但仍遠不及台積電手握鉅額現金的一半。

AI妖股斷腰 2/不甩美超微財務風暴! 供應鏈台廠:貨照出、錢照賺主因是「這個」

「輝達已向我們確認,他們並未更改配置。美超微跟輝達密切的合作關係,預期不會有變。」美超微電腦財務長David Weigandy在台灣時間11月6日美股盤後的財報電話會議上這樣表示,因為全球投資人都在關注,當前AI教父輝達(NVIDIA)是否會因美超微的財報風波而轉單給其他業者。不過,相關的台廠影響已呈現在股價上。法人點名台廠的美超微供應鏈,包括雙鴻(3324)負責水冷板,尼得科超眾(6230)是母公司日商Nidec供貨CDU,南俊國際(6584)為伺服器滑軌,華泰(2329)伺服器占成品事業營收約60%,其中九成訂單來自大客戶美超微,優群(3217)則供應伺服器DDR 5連接器。 而風暴第一排就是台灣老牌顯卡廠麗臺(2465),去年6.69億元私募案,由大訊與肯微入主董事,這兩家就是美超微的親兄弟,也讓麗臺搖身一變成了「泛美超微集團」,今年3月更成立伺服器事業部門,與美超微合作開發液冷AI工作站和AI伺服器,搶吃北美與中國大陸商機。大訊與肯微去年加入麗臺經營團隊,要共同開發AI產品,搶北美與中國大陸商機。(圖/劉耿豪攝、報系資料照)麗臺董事長盧崑山在6月時還開心表示,今年AI伺服器營收可望入帳,讓本業跟醫療事業都拚獲利。麗臺今年前三季財報累計營收26.67億元,營業毛利2.29億元,毛利率8.61%,合併稅後虧損3.11億元,EPS為-3.71元。原本受惠於AI專案進帳,麗臺8月營收一舉站上4.27億元,為2008年以來同期高點,加上第三季底後將有新品逐步出貨,挹注業績回溫。沒想到美國興登堡研究8月的放空報告,加上11月美超微下市危機,讓麗臺股價跟著美超微一起動,今年6月股價最高還有137.5元,8月摔完一波到83.1元,11月再摔到74.3元,11月13日收盤價則為73.3元。不過美超微概念股近期止跌反彈,主要還是因AI大浪帶動真金白銀的收益,台灣相關產業鏈已有相當地位,轉來轉去,都還是他們拿到訂單。美超微伺服器滑軌獨家供應商南俊國際表示,2018年美超微也曾下市,當時並未影響該公司實際的接單出貨,目前實際業務面來說,既有專案的出貨都按照計畫進行,開發GB200伺服器滑軌,原訂第四季試產,明年初量產的時程也未變,表示並未看到訂單減少或轉單現象。不過股價曾因連7日下跌達10.59%,11月13日收盤價則為162.5元。雙鴻也表示,美超微訂單沒有變化,明年首季量產的產品計畫都如期進行,而美超微的貨款向來也均如期支付;長期而言,即便出現轉單效應,因現階段檯面上主要的AI伺服器大廠都是雙鴻的客戶,衝擊不大,持續看好展望。「其實美超微在2018年也發生過這件事情,但供應商紛紛跳出來說『貨照出、貨款照樣拿到,都有賺到錢』,我認為這次對供應鏈公司的影響不會很大。」大華國際證券投顧分析師蘇建豐表示。 萬寶投顧執行長王榮旭也認為不必擔心,因為台灣廠商也供應給其他AI伺服器廠商,整個出貨量沒減少,只是對象挪移,就算輝達真的轉單移到戴爾、技嘉,也都是台灣零組件廠「分食」掉,以國內供應鏈客戶分散的情況,沒有太大影響。技嘉近期因AI產品讓營收、股價雙雙大漲。(圖/報系資料照)轉單消息利多,也讓台系供應鏈如技嘉及華擎等相關股價大漲,事實上,技嘉營收近期的確大幅攀升,9月營收267.36億元,較去年同期大增64.31%,10月營收257.72億元 年增53.72%,AI伺服器方面,出貨主力輝達Hopper平台系列產品動能強,甚至不斷有急單挹注。13日股價收在300.5元。英業達(2356)近來憑著最新的GB200晶片與液冷技術,也融入輝達供應鏈,為了配合未來AI伺服器產能需求,甚至打算在墨西哥新建高壓變電站,以確保產線所需之龐大電力。10月合併營收646.85億元,比去年同期增長60.1%,更創下歷史新高。13日股價收在51元。其實也有法人表示,輝達H100的訂單是美超微領先,但新機種GB200的最大代工廠其實是鴻海(2317),所以只要AI伺服器還在旺,台廠就都能分一杯羹。

美超微財報疑慮升溫5日將出面說明 供應鏈夥伴麗臺一度跌停

美股四大指數上周五全面收紅,讓台股4日也開高走高,終場收在22965.39點,上漲185.31點或0.81%,順利收復5日線,主要是電子權值股強勢帶領,不過麗臺(2465)一度重挫跌停,最後收在75.4元、跌9.7%,就是受到美超微財報危機影響。麗臺公布今年前三季財報,累計營收26.67億元,營業毛利2.29億元,毛利率8.61%,營業淨損2.8億元,營益率-10.54%,稅前虧損2.9億元,合併稅後虧損3.11億元,EPS為-3.71元。原本受惠於AI專案進帳,麗臺8月營收一舉站上4.27億元,為2008年以來同期高點,加上第三季後將有AI工作站、伺服器液冷解決方案新品逐步出貨,挹注業績回溫,沒想到捲入美超微風暴,近期股價接連下挫。麗臺表示,與美超微的合作沒有改變。美超微財報疑雲,因其會計師事務所安永辭任後擴大,導致美超微股價短線崩跌逾4成,預計在美西時間5日舉行電話會議,向投資人說明財報爭議,並須在11月16日前向那斯達克補交改善計畫,否則將遭到下市處分。為美超微供應伺服器滑軌的南俊國際(6584),4日股價也跌6.93%,收在161元。他們表示,就實際業務面來說,對美超微既有專案的出貨都按照計畫進行,新專案的開發進度也沒有改變。雙鴻(3324)則跌2.12%、收在600元。他們表示,明年首季將量產的產品計畫都如期進行,美超微的貨款向來也都如期支付,客戶財報危機未對雙鴻業務產生任何影響,長期而言,即便出現轉單效應,由於現階段檯面上主要的AI伺服器大廠都是雙鴻的客戶,對雙鴻衝擊不大,因此持續看好成長展望。

AI黃金廊道結合多元產業 兆元產值打造林口國際商辦新聚落

最強AI基地結合多元化產業,林口即將迎來跳躍式成長。房產專家指出,林口搭上百年一遇的AI浪潮,產業地位愈來愈重要,近年不僅已吸引多家國內、外科技巨頭進駐,商辦市場更是供不應求,未來伴隨產業鏈的擴展,勢必帶來更多的高端人才與企業,成為最具潛力的國際商辦新聚落。統計數據顯示,受到景氣回溫、外銷成長等因素帶動,商業不動產市場上半年交易火熱,整體交易金額達711億元,年增幅約19%,主要受惠於AI題材帶動產業鏈需求快速成長。其中,光是工業廠房與商辦就包辦了整體交易額逾6成,成交金額分別達218億元與205億元,占比各為33%與31%。房市專家分析,央行雖祭出史上最嚴限貸令,但在政策「打住不打商」的原則下,商用市場已回歸「需求大於供給」格局,特別是AI題材帶動企業擴廠需求,積極布局工業不動產與商辦投資。林口因具有產業群聚優勢,商、廠辦市場甚至有機會受惠於置產熱錢的「轉單效應」,成為打炒房下的最大受益者。事實上,隨著林口產業聚落的成型與AI技術的蓬勃發展,當地商辦市場正進入快速成長期。市場調查顯示,林口商辦預售市場是新北市近年成長最快的區域之一,且除了做為總部的大型辦公室,符合中小企業與新創公司需求的中小坪數商辦也特別受到青睞,迎合了疫後彈性工作模式的趨勢。專家直言:「產業是推動林口未來的成長引擎。」尤其是位於林口台地的黃金8公里產業廊道上,匯集了包括新北AI+智慧園區、林口新創園區、華亞科技園區、龜山產業園區等AI完整產業鏈,並吸引國際大廠如微軟(Microsoft)、輝達(NVIDIA)、廣達、研華等科技巨頭進駐,提供產業聚落更強大的凝聚力。其中,「新北國際AI+智慧園區」更是林口進階為國際AI城市的重要關鍵。該園區占地108公頃,定位為「先進研發、高階製造」的產業聚落,致力於吸引高科技、智慧金融、綠能、醫療及文創等新興多元產業的進駐。全球半導體設備製造巨頭艾司摩爾(ASML)更選擇在此設廠,預計2026年完工後,將創造超過2000個高薪就業機會,並帶來全球產業鏈上下游的集聚效應。除此之外,政府大力推動的「亞洲矽谷3.0計劃」,也為區域內的AI產業與新創企業的發展注入了強大動能。在政府帶頭獎勵創新下,不僅替新創企業提供了強大的技術支持與資金援助,通過引入AI、物聯網(IoT)等先進技術,致力於推動產業的數位轉型與升級,並吸引國際科技企業在此設立研發中心與總部。專家指出,「這些企業進駐不僅帶來了龐大的技術創新與經濟效益,預計每年可創造超過上兆元的產值,並為當地帶來數萬個高薪工作機會,進一步推動區域內的居住與商辦需求。」特別是AI產業的成長才剛開始,隨著愈來愈多國內外企業進駐,林口將有極大機會成為台灣國際級商辦的新聚落。#亞昕三十 #全心為您#林口文化二路 #雙公園國際AI城#30層地標鉅獻 #都會商務──────────────最好的林口.林口的最好.一次擁有☫ 預約專線|02-2608-7777☫ 瞭解更多|https://reurl.cc/RvRjke

高爾夫球代工四雄拚旺季 明揚驚爆引台塑董座小英總統現場探視

不講不知道,其實台灣是全球高爾夫的重要生產基地,相關用品在全球以製造與產能聞名,知名國際品牌廠大多委託台灣廠生產,其中又以復盛應用(6670)、明安(8938)、大田(8924)和鉅明(8928)四大公司為主。這次在屏東廠發生爆炸意外的明揚國際(8420),則是明安的子公司,專門生產高爾夫球,占台灣外銷高爾夫球的一半,主要生產廠區在屏東加工出口區,也是全球高爾夫球出貨前四大的重點基地。明揚生產的高爾夫球。(圖/宋岱融攝)這次事件發生,包括總統蔡英文、以及行政院長陳建仁、經濟部長王美花都在23日陸續趕往災難現場,除了政府官員,其產業上游的台塑(1301)董事長林健男也在一早趕到現場關心狀況,可見其重要性。高爾夫球分為品牌廠與代工廠,品牌廠主要以美國的Callaway、TaylorMade、Titleist以及日本Mizuno、Bridgestone、Srixon等為領導者,其中Callaway、TaylorMade、Titleist等品牌之高爾夫球於全球市場佔70%以上之銷量,品牌大廠主要專攻行銷及研發,包括球桿、設備、球衣等各式運動產品的生產,大多委託台灣代工廠製造。廠房爆炸,讓廠內的高爾夫球飛噴到路邊。(圖/宋岱融攝)復盛是全球最大高球桿頭製造商,市占率45到50%,客戶主要以美系為主;明安是全球第二大高球桿頭製造商,近來積極拓展複合材料的新應用領域;大田的客戶則分散在美系與日系;鉅明的客戶以Taylor made為主。由於今年第二季的國際終端產品銷售情形尚未大幅修正,客戶及通路庫存較高,還需要一段時間消化庫存,所以這些公司是否會因此事件獲得轉單效應還未可知,要等待明揚後續清點盤整後才較明朗。

久陽去年EPS3.02元創10年新高 公司:俄烏戰後重建商機可期

台鋼集團旗下螺絲廠久陽(5011)表示,去年本業營收飆上歷史新高,隨著客戶去化庫存告一段落,將帶動後續本業螺絲需求回溫。除客戶去化庫存,久陽也看好俄烏戰爭後的龐大重建商機,將引爆另一波補貨潮,加上子公司榮福完成焚化爐整修後,螺絲本業營運可期。久陽去年螺絲本業三率三升表現耀眼,去年獲利大賺,營收20.2億元,年增86.8%;毛利率23.2%,年增9.4個百分點;稅後淨利2.8億元,年增118.9%,EPS為3.02元,大幅超越前年的1.74元,年增73.5%。久陽董事會也通過配發現金股利2元,配息率66.2%,以上周五(24日)收盤價26.3元計算,現金殖利率達7.6%。久陽螺絲本業前年第三季起,著手規畫擴建廠房與分批布建機台,產能逐步擴充之後,接單暢旺帶動出貨一路攀高,去年第三季雖因鋼鐵原物料價格下跌、俄烏戰爭帶來歐洲能源及穀物危機的負面影響等因素,致第三季起市場需求明顯萎縮,客戶端高存量庫存需一段時間的消化。所幸去年上半年受惠歐盟對大陸扣件業者課徵反傾銷稅帶來的轉單效應,以及反映原物料上漲,使得去年出貨量價齊揚,大幅降低第三季客戶下單低迷的衝擊,去年螺絲本業繳出一張10餘年來所僅見的閃亮成績單。轉投資事業方面,久陽表示,去年子公司榮福承接的焚化爐體老舊時常破管停爐,致投入大量人力財力進行全面整修,在停爐期間營收減少成本卻大幅增加,因此去年虧損較大。不過,隨榮福完成焚化爐整修後,久陽認為,操作效率將有一定程度的提升,同時積極爭取新標案,今年有機會轉虧為盈。另一子公司台鋼運輸則在海運費大跌後,衝擊獲利表現,去年獲利較前年衰退。久陽表示,今年將積極建立自有車隊,提升獲利。展望今年,久陽表示,本業需求將會慢慢恢復,俄烏戰事和解有望之下,龐大的重建商機也將引爆另一波補貨潮,屆時以久陽的產能及集團的整合效益,營運績效值得期待。台鋼運輸同時積極爭取新標案,今年有機會轉虧為盈。

上半年GDP恐衰退 專家:下半年要非常努力

全球主要央行「暴力式」升息後,全球消費市場萎縮、經濟衰退為2023年新挑戰;台灣去年第4季出口大幅滑落、經濟成長率負0.86%,全年「保3」意外落空,中央大學台經中心執行長吳大任警示,我國出口貢獻GDP達7成,全球景氣衰退對我出口影響的威力才正要發酵,預估上半年經濟(Q1、Q2)表現不僅呈負成長,且會比去年第4季衰退0.86%還要慘,主計總處日前預估今年GDP為2.75%將面臨下修壓力;不願具名的學者表示,今年GDP保2具挑戰,「下半年要很努力才行」。吳大任分析,美國是消費大國,一年的消費總額占全球消費市場3成以上,去年高通膨、暴力升息的效應下,家庭支出大幅增加,儲蓄率從2020年的30%高點,跌落到去年12月只剩2%,意味美國很多家庭經濟入不敷出,現在信用卡循環利息、借貸成本這麼高,先享受、後付款的借貸模式不再流行,過完耶誕節、新年連續假期後,消費緊縮的狀況會更明顯。台灣的經濟結構,出口占GDP比重7成,相對於經濟競爭對手韓國的5成,以及大陸逾2成,吳大任認為,「太依賴出口了」,當國際經濟情勢大好,又有陸美貿易戰的轉單效應,台灣經濟成長率暴漲,在疫情紛擾下,110年創造經濟成長率6.53%的佳績,相反地,當全球景氣面臨下行風險之際,對我國的經濟衝擊,會比歐美國家還要嚴峻。台經院研究員邱達生表示,雖然美國通膨(CPI)從逾9%,降至12月6.5%,但這個數字還是很驚人,美國聯準會2月不排除有升息2碼的可能性,3月估升息1碼,連同去年升息17碼,對消費緊縮的影響具遞延性;歐洲正逢冬季、能源需求上升,歐元區12月CPI年增5%續探新高,邱達生認為,歐元區升息腳步暫時不會鬆手,當歐、美消費需求沒有力道,我國出口「低迷」表現,會從去年第4季延續到今年第2季。當經濟表現不理想,企業財報、營收也跟著下滑,繼亞馬遜、微軟、Google裁員規模皆破萬人後,吳大任認為,我國製造業農曆年後恐有一波無薪假、裁員潮,即使通膨將下滑,但前兩年通膨2%、3%上漲,收入卻沒有等幅成長,累計的生活壓力也很可觀,加上失業率可能上升,一來一往,與民眾感受貼切的痛苦指數破6%恐成常態;痛苦指數是通膨加失業率,去年12月的數字分別為2.71%及3.52%,兩者相加為6.23%。邱達生預估,待聯準會下半年貨幣政策由「鷹派」轉為「鴿派」,停止升息腳步,我國出口、外銷訂單才有可能由負轉正,較有表現機會。

台股封關前進一步上攻 新春紅盤挑戰萬五關卡

元月首周法人轉買超,周K線中止四連黑翻紅且彈上半年線,且美股上周五彈升帶動下,台指期夜盤大漲逾220點,期貨即將叩關14,600點,專家看好美通膨下滑外資轉買、政策作多、台版晶片法案過關,加上外資升評半導體股等利多匯聚,台股封關前進一步上攻,新春紅盤挑戰萬五關卡。第一金投顧董事長陳奕光分析,預期即將公布的美國CPI預測會跌破6.6%,低於上月7.1%以及市場預期的6.6%~6.9%,通膨持續下滑及停止升息日近,有利美股走穩。目前籌碼面,外資現貨市場轉買超,且期貨仍有1.4萬口淨多單,國內政策持續偏多,包含續推能源政策與國安基金續留等,而大陸因疫情將取消對半導體業巨額補貼,反觀立院7日三讀通過台版晶片法案,國內半導體相關將持續受惠轉單效應。半導體族群吹起的暖風不只來自法案支持,二線晶圓代工攜手封測大廠喜獲外資升評,也是題材面利多。瑞銀與摩根大通證券同步翻多世界,看好產能利用率第二季起回升,並加溫到下半年;摩根大通同步看好日月光投控封測暨材料收入(ATM)毛利率優於過去下行時期,啟動升評。瑞銀亞太區半導體分析師林莉鈞表示,世界先進自2022年第三季起飽受大尺寸面板驅動IC(LDDI)大規模去化庫存所苦,產能利用率在第四季迅速下墜到50%左右,比起前兩次谷底期(2015年下半年的73%、2019年上半年的84%)更差。所幸,LDDI庫存已經趨於正常,瑞銀預期,世界的產能利用率第二季起就會開始回升,至下半年可望看到80%~85%水準。陳奕光認為展望雙王法說會,看好台積電2022年營收、每股稅後純益(EPS)及毛利率創三高,雖然近期雜音包括:第1、2季營收可能季減15%與7%,蘋果可能砍單,調降資本支出等,待公司派釋疑,然整體法說中性偏多。至於大立光則關注iPhone 15規格升級商機;研判封關前指數高檔14,600點~14,700點,春節開紅盤後指數挑戰萬五,建議可持股逾五成抱股過年。盈利投資公司董事長鍾國忠表示,台股周K線中止連四黑收紅,9日KD值低檔黃金交叉,有利盤勢上攻走勢;研判封關前指數上檔可期,下檔13,900點到萬四有強勁支撐。鍾國忠指出,封關前選股以內需消費商機股(航空、高鐵、食品、物流通路),主要有春節消費旺季及後續退回6,000元紅包效應,也可留意銀行及中低價電子股(伺服器、車用電子、網通)等。

紡織業踢世界盃1/幾款球衣已賣光! 台灣「這一條紡織廊道」迎戰國際一條龍大廠

四年一度的世界盃足球賽(FIFA World Cup)11月20日將在卡達開踢,這場全球最受矚目的單一運動賽事在疫後登場,格外引人注目,預估至少150萬人現場觀賽,全球線上收視則有30億人口。這場運動盛事,台灣隊雖沒上場,但球衣及紗線相關供應鏈已傳出捷報。參賽的23個國家隊伍中,包括德國、日本、西班牙、阿根廷、墨西哥、比利時和威爾斯等9支隊伍的球衣,委託台廠製造,包括遠東新、新光合纖、富順纖維、綿春紡織、旭寬、儒鴻、飛燕等,足球鞋及主副料供應製造商則有三芳、百和、寶成、豐泰、志強、鑽石等。 遠東集團董事長徐旭東參加今年紡織展,表示科技紡織是一個大趨勢。(圖/遠東新世紀提供)「有幾款球迷衣已售罄」,接單廠商遠東新根據品牌客戶回報,開心不已。遠東新今年新推「抗爆球衣」,將「回收」、「耐用」兩個看似矛盾的概念融合在一起,獨家海洋回收紗加上特殊抗爆織造技術,用心技術再次展現實力。「一件好的球衣,能夠幫助運動員表現更好」,遠東新化纖部協理黃全億介紹,例如布料能夠吸濕排汗、進行溫度控制,球衣剪裁適合活動範圍,體感舒適就能讓球員不分心、把專注力放在賽事上,「以人體各部位不同的延展性及所需強度,設計出各自獨立且最合適的布面結構,多方向複合應力測試織物強度以及嚴格的織物爆破試驗,經過球員百次實戰測試,再能夠承受運動進行中高度激烈碰撞」。新光合纖集團發言人羅時銓告訴CTWANT記者,「世足賽球衣用的紗線,一年前開始交給織布商,其實世足賽以外,同時還受惠於美中貿易大戰的轉單效應,今年以來業績都不錯。」新纖與遠東新今年前9個月營收每月都是年增雙位數百分比,前三季營收分別為367.4億元及1998.81億元,年增率分別為12.8%、15.4%。 春茂實業掌握漿紗單一製程的。 (圖/翻攝公司官網)據CRIF中華徵信所最新發布的2022年「台灣大型集團企業研究」調查結果顯示,2021年全球經濟大反撲,但從中國轉單給台灣的力道持續增加,台灣幾乎是全球「疫情經濟」效益的最大獲益者。中華徵信所強調,紮實的製造能力,以及加大研發創新力道所帶來的結果,當景氣反轉向上時,大集團便能抓住時機創造輝煌的營運成長,在也影響較少。觀察遠東新與新纖今年營收,竟然是全年每月維持年增的資優生,不受通膨消費力降低之苦。大型上市紡織集團接到轉單,小型協力廠雨露均霑,這要歸功於台灣紡織業「精密分工」的獨特性,春茂實業董事長溫樹林指出,「跟越南、中國都不一樣,在那邊是大集團一條龍,但台灣會有很多協力廠分著做」。而這條「紡織廊道」就界於新北到桃園之間,交通便利造就群聚效應,從紗線、染整到成衣數十家公司座落於此,讓只做「漿紗」這道工序的春茂,得以立足台灣38年。台灣北部紡織廊道

安控廠昇銳Q3營收年增四倍 股價週漲9.81%飆14年新高

車載安控廠昇銳(3128)昨(11)日漲0.7元、收34.7元,週漲幅達9.81%,本週股價一度創下逾14年來新高。展望後市,昇銳表示,因公司主攻非消費性領域,受景氣波動影響相對小,估第4季及明年仍能穩定成長,對營運審慎樂觀。昇銳第三季稅後淨利2265萬元,年增約4倍,每股稅後盈餘(EPS)0.55元,是近10年單季新高。前3季稅後淨利5741萬元,每股稅後盈餘1.4元,已超越去年全年,獲利大增。目前倒車系統的營收比重已占36%,相較去年成長34%。昇銳近年來持續投入人工智慧AI與安控產品的整合開發,目標在移動式安防設備產品端朝車聯網方向邁進;固定式安防系統則要切入智慧居家(smart home)應用,未來無論是在ODM、OEM領域商機均可望有所提升。根據昇銳的規劃,預定投資額中約8億元將用於新廠辦的土木水電等工程之用,餘下約5000萬元則用以購置生產設備,屆時整體產能將提升2倍以上。昇銳在新廠於2025年落成之前,將持續爭取OEM、ODM訂單,預期未來AIoT智慧居家產品將可望帶動與AI整合的安控應用,持續提升ODM、OEM的代工市場商機。看準市場特殊、立基穩加上競爭者較少,昇銳的車載產品主攻功能車市場,已打入美國、澳洲與日本,在美、澳以垃圾車客戶為主,日本則是載貨卡車客戶,前3季北美市場占營收比重3成,年增15%。展望第四季與明年,昇銳指出,大環境仍充滿通膨等不確定因素,總體經濟衰退恐會持續到明年,不過因昇銳主攻非消費性領域,影響相對有限。昇銳也持續增加研發經費、開拓各產品市場。而針對美國國防授權法案(NDAA)轉單效應,仍須看市場狀況,目前尚未看到商機明顯爆發,主要仍追求穩定發展。

台幣重貶很匯賺1/徐旭東都說「大廠有利,小廠辛苦」 世足賽加持聚陽遠東新

美元狂飆新台幣重貶及台股大跌中,不少出口導向的台廠逆勢傳喜訊,機械公會日前統計,今年前八月新台幣貶值3.3%,讓台產匯兌收益230億元入袋,鋼鐵業者也坦言有樂得賺入匯兌,股王大立光(3008)13日法說更是報喜,第三季單季EPS來到61.01元創近三年新高,光是匯兌收益34.9億元就貢獻一半。隨著第三季財報出爐,在台股跌深反彈行情中,有哪些產業類股「很匯賺」?CTWANT採訪國泰證期顧問處協理簡伯儀分析師說,電子、傳產業中多數是以美元為採購原料與客戶下單付款的貨幣,受惠新台幣貶值匯率影響的公司甚多。簡伯儀認為,了解個股本業成長力道與業外投資效益之外,可多關注「半導體、汽車零組件、鋼鐵、製鞋」這四類股,「雖然半導體業受到景氣疑慮影響,但仍是電子股之重」。至於如何挑選汽車零組件個股,「可多了解美中貿易戰轉單效應影響」簡伯儀分析說,「製鞋類股受到世足賽的加持」,隨著11月21日至12月18日在卡達舉行第22屆國際足總世界盃賽事登場,所帶來的運動用品商機可觀;鋼鐵股股價多已築底,後續看中鋼盤價報價情況而論。卡達世界盃足球賽即將於11月21日登場,台廠「製鞋股」也跟著受惠題材加持。(圖/新華社)台新投顧副總經理黃文清則跟CTWANT記者說,「一般來說,出口類股,收美金的都可以受惠,營收大,毛利率較低的,受惠程度高,像是電子、紡織、自行車、工具機類股等」。簡伯儀分析師與黃文清兩人都建議關注的「製鞋、紡織」類股,台廠客戶品牌即為Nike、Lululemon等高單價的布料、針織成衣,還有PATAGONIA等羽絨服飾,皆是美元計價接單,受到新台幣貶值,可望推升毛利率上揚的匯兌收益。第26屆台北紡織展於10月12日登場,紡拓會名譽董事長、遠東新董事長徐旭東談到新台幣貶值,「對大廠有利,還是會有訂單,小廠就會比較辛苦」,但他強調科技會帶動紡織業,是台灣的優勢。確實,儒鴻董事長洪鎮海與廣越總經理吳朝筆,皆曾就其業績獲利表現上提到,其一即可望受惠於新台幣走貶的有利匯率因素。據CMoney統計,三大法人近一個月來,買超不少「NIKE概念股」,以成衣大廠聚陽(1477)居冠,其次為遠東新(1402),徐旭東本人在紡織展開幕時還當場展示本屆世足賽中,多達9支球隊隊衣即是出自遠東新;廣越(4438)、志強-KY(6768)各列第三、第四名。戶外鞋大廠鈺齊-KY(9802)、寶成(9904)也特別受到投信青睞之外,光隆(8916)、銘旺實(4432)也在法人買超口袋名單裡。就受惠於匯兌收益的紡織股,目前Q3營收獲利維持成長趨勢,台新投顧副總經理黃文清提醒,「受到烏俄戰爭、中國大陸封城以及高通膨等負面因素影響,服飾終端需求存不確定,品牌及通路商對服飾後市看法分歧。」後續仍須關注品牌客戶展望、個別產品銷售及庫存去化狀況。

春雨9月營收年減27% 印尼廠受惠防疫鬆綁創歷史次高

台灣鋼鐵集團旗下扣件線材大廠春雨(2012)今(11日)公布9月份自結合併營收8.35億元,較去年同期減少27.8%;累計合併營收為84.8億元,較去年同期減少0.6 %。春雨表示,全球仍處高通膨態勢,各國持續加大升息力道,全球經濟因此受到壓抑,營收表現也略微受到影響。台灣地區因應歐美客戶端消化庫存,積極調整接單與出貨策略,訂單能見度已達年底。印尼地區GDP強勁,春雨印尼廠為當地市佔第一的建築螺絲廠,防疫規定鬆綁後人均消費逐漸增加,連帶螺絲銷售逐月加溫,9月營收為歷史次高;大陸地區因各地逐步放寬疫情封控措施,且客戶回補庫存,銷售狀況已逐漸回穩。春雨表示,近期鋼價落底訊號浮現,歐洲部份鋼廠因能源費用高漲閒置停產,加上大陸鋼材庫存已降至近年最低水位,皆會加速鋼價反轉向上,且歐盟對中國課徵反傾銷稅對台灣帶來轉單效應,整體評估後市可期,公司將把握先機,持續擴大台鋼集團內部資源整合之優勢,優化流程作業,以提升營運效率。

新纖桃園建11公頃綠色生產園區 吳東昇:下半年景氣樂觀審慎看待

新纖(1409)董事長吳東昇於今天(30)股東會中指出,今年經濟大環境面對許多不確定因素,對於下半年景氣雖持較保守,審慎樂觀態度,但反觀疫情期間民眾偏好購買耐用材,解封後受到戶外、旅遊等活動增加,應會帶動瓶用酯粒、化纖、服飾相關民生用品消費,有助新纖維持長期獲利動能。吳東昇今天也介紹近期新接任新纖總經理歐新達,新纖原總經理羅時銓擔任新纖子公司新光幼獅股份有限公司董事長,並將擔任幼獅工業園區方案推動召集人,為新纖上周完成桃園幼獅工業區11公頃土地、50年地上權簽約之案,將建立數位轉型的綠色生產園區基地。吳東昇今天主持新纖股東會,他分析2021年拜防疫措施所賜,生產事業單位沒有停工,營運量能佳,加上中美貿易戰的轉單效應等,讓新纖去年稅後獲利38.88億元,每股稅後盈餘(EPS)達2.41元,雙雙繳出歷史新高紀錄,就連現金股利配發1.4元也是創新高。新纖今年首季歸屬於母公司業主淨利則為8.78億元,每股盈餘0.54元。

水岸價值受青睞 科技新貴最愛大直明水路、竹北興隆路

近年受惠於美、中貿易戰的轉單效應,台灣電子科技業生產線幾乎未受疫情衝擊,產業鏈景氣欣欣向榮帶動購屋需求,竹科周邊房市外溢效應明顯;其中竹北高鐵特區鄰近竹科、享有水岸,近年房價水漲船高,尤其興隆路一帶的水岸豪宅,地段、景觀均與大直明水路相似,因此被譽為「竹北大直」,近來房價更更是一舉站上5字頭。甲桂林廣告總經理陳衍豪直言,竹北興隆路的發展模式受惠竹科園區企業主加持,一如大直明水路受到內科園區富豪青睞一般,買水岸豪宅除了地緣關係之外,這些成功人士之所以對「水岸」情有獨鍾,更是因為能在事業場征戰一天回到家後,期待能被開闊的水岸視野洗滌身心、沉靜思考、充飽電再戰的力量。一如「西華富邦」、「輕井澤」,竹北的「名發天琚」同樣享有百米以上的無限棟距與水岸景觀,再加上台商回流、碰上資金狂潮、全球通膨升溫等等因素,再度凸顯此類水岸豪宅的保值避險性。「名發天琚」享有百米以上的無限棟距與水岸景觀,堪稱竹北第一水岸豪宅。根據調查,竹科園區支撐的竹北房市,成為近年全台房價漲勢最強勁的都會區,其中豪宅產品供給相對稀有,房價持續向上攀升,2021年媒體統計的竹北十大豪宅中,位於頭前溪河岸首排的「名發天琚」、「大觀自若」紛紛站穩5字頭行情。當地仲介業者表示,新竹地區總價4000萬元以上的高總價交易,多集中竹北高鐵特區及水岸第一排,地段上擁有近高鐵站、大型綠地公園或水岸景觀的條件,擁有絕佳區位優勢,最受科技新貴與企業主青睞。陳衍豪直言,竹北高鐵特區的擁有頭前溪第一排水岸價值的建築開發土地只剩下2塊,在通貨膨脹、原物料持續飆漲的前提下,新推案6字頭、7字頭以上已是趨勢,而且「只會更高」;在總價因素與市場買氣考量下,未來要再出現百坪豪宅的機率將越來越小。「名發天琚」由知名建築師李天鐸操刀,更是線上唯一135坪均質雙併的水岸成屋豪宅,加上風格建築職人毛森江打造實品屋與接待空間、結構教父戴雲發等3大明星團隊操刀,堪稱竹北第一水岸豪宅,產品稀有性與未來增值空間將不言可喻。

5G、IoT及AI題材加持 全球十大封測業營收年增逾三成達2,474億元

傳統第四季為傳統旺季的終端市場,今年在疫情打亂供應鏈海運延遲、運費高漲及長短料影響,整體出現旺季不旺的現象,但在手機、筆電、液晶監視器等出貨表現仍優於第二季情況下,推升封測大廠業績增長,預估今年第三季全球前十大封測業者營收年增超過三成。根據市場研究機構集邦科技(TrendForce)調查,今年上半年部分零組件價格因受到海運延遲、運費高漲及長短料漲幅因素衝擊,價格漲幅已高,在製造成本及物價雙升的壓力下,整體市場出現旺季不旺狀況,僅有部分終端產品如手機、筆電、液晶監視器出貨表現優於第二季,進而帶動全球前十大封測廠營收上看88.9億美元(約新台幣2,474億元),年增31.6%。第三季封測龍頭日月光(3711)及艾克爾(Amkor)營收分別為21.5與16.8億美元,年增41.3%及24.2%。兩家同樣受到上游晶片、導線架及載板短缺而略拖累部分產能利用率,日月光也因大陸蘇州廠限電措施使排程有所耽擱。除此之外,由於第四季手機處理器晶片、網通與車用晶片等封測需求依舊強勁,兩家業者2022年將持續往5G、IoT及AI等終端應用市場擴張。矽品(2325)考量短期內難填補華為手機處理器晶片訂單缺口,現行目標主力以強化彰化二林新廠先進封裝開發,第三季達營收為10.4億美元,年增15.6%。京元電(2449)逐漸緩解先前因疫情導致的產能降載情形,隨著高通(Qualcomm)及聯發科(2454)等上游5G晶片測試訂單加持,營收達3.2億美元,年增28.5%。力成(6239)本季獲益主力多數由DRAM記憶體封測貢獻,第三季營收8.0億美元,年增24.0%,然預估英特爾(Intel)2025年將逐步完成大連廠售予海力士(SK Hynix),以及與美光(Micron)於西安廠合作協議也將於2022年第二季到期,後續記憶體封測產能恐將大幅銳減,驅使力成新竹新廠於第三季調整部分主力至CIS與面板級封裝等策略布局。大陸封測大廠江蘇長電(JCET)及天水華天(Hua Tian)持續受惠於國產替代生產目標,加大5G手機、基地台、車用與消費性電子等終端產品封測供給,拉抬兩家業者第三季營收分別為12.5與5.0億美元,年增率27.5%、57.6%;通富微電(TFME)本季同樣受益於處理器晶片設計大廠超微(AMD)業績長紅帶動,營收達6.4億美元,年增率高達59.8%,為第三季前十大封測業者成長幅度最高者。面板驅動IC晶片封測大廠南茂(8150)與頎邦(6147),第三季雖遭遇小尺寸電視面板出貨微幅滑落影響,但整體營收受惠中、大尺寸電視面板需求拉抬,與部分手機改採OLED產能陸續放量,使觸控面板感應晶片(TDDI)及顯示驅動晶片(DDI)等驅動IC晶片封測需求漸增,拉抬兩家業者營收接近2.6億美元,年增率分別為32.5%及29.5%,同時隨著9月底中國限電措施而導致部分上游晶片設計業者轉單效應加持,兩家業者第四季營收有望再攀高峰。TrendForce分析,9月底大陸江蘇、浙江及廣東等地受到能耗雙控的限電影響,導致部分封測大廠產能利用率略為下滑。不過,隨著部分業者改以無載板封裝,並將相關受波及產能轉移後,影響程度已相當小,故仍看好第四季封測產業表現。

缺貨將成全球產業常態 晶片荒最快2022下半年有解

今年全球半導體供需緊張,嚴重衝擊汽車等產業的生產,多國政府高層官員甚至親自出面拉貨,資策會昨日發布研究報告指出,半導體晶片缺貨成為全球產業新常態,供需緊張狀況預計要2022年下半年至2023年才有望緩解。台灣產值1308億 優於全球資策會產業情報研究所(MIC)報告指出,預估今年全球半導體市場規模達5509億美元,成長率25.1%;展望2022年,預估全球市場規模將達6065億美元,成長率10.1%。今年台灣半導體產業表現更優於全球,產值約1308億美元,年成長率高達31.8%。資策會分析師鄭凱安表示,半導體晶片缺貨成為全球產業新常態,簽長約與預付訂金來確保產能已成為晶圓代工業者的新營運模式,另外,代工業者透過漲價反映成本與提高毛利,同時減少重複下單造成供需失衡的情形,預估今年全年代工營收可成長20%。展望2022年半導體關鍵議題,鄭凱安提出兩個看法,首先是面對地緣政治發展與全球半導體供需失衡的困境,各國政府積極推動區域半導體供應鏈發展,各主要代工廠規畫建廠與擴大產能,然而量產需要時間,供需緊張狀況預計要2022年下半年至2023年才有望緩解。後疫情時代 重AI技術應用第二則是人工智慧(AI)結合物聯網、汽車電子、化合物半導體等新興技術與應用,驅動更多類型與數量的半導體元件需求成長,將成為後疫情時代帶動半導體產業的主要成長動能。資策會資深產業顧問楊中傑剖析,短期內台灣半導體產業仍受惠於美中貿易戰造成的中國大陸去美化,以及國際大廠轉單效應,表現優於全球;長期而言,台灣必須面對中國大陸快速擴充半導體產能與發展供應鏈一條龍的競爭。另外,根據中華徵信所昨日發布的統計報告指出,面對美中貿易戰及COVID-19疫情肆虐下造成全球產業供應鏈的變動,台灣全體公開發行公司加大投入研發的力道,上半年的研發費用比也首度突破3%上升到3.41%。值得注意的是,半導體業(不包括IC設計業)今年上半年的研發費用已突破1000億元,超越電腦製造業的885億元,排名第1,顯示半導體業對於研發投入不遺餘力。

電腦及週邊出口美國持續攀高 伺服器占比40.8%產值13.5億元躍居第1

COVID-19疫情衝擊,遠距商機崛起,帶動電腦及週邊裝置需求續增,經濟部統計處統計顯示,我國2021年1~4月出口達33.2億美元(約新台幣963億元),年增19.9%。其中,美國自2019年首度突破5成占比後,今年1~4月出口值年增18.4%,占比達到6成。經濟部指出,我國電腦及週邊裝置出口自2015年34.5億美元(約新台幣1,000億元),自此一路攀升,年增幅度都在15~20%,至2019年美中貿易影響,部分廠商產線移回國內以及轉單效應,挹注國內生產量能,出口金額躍增至88.1億美元(約新台幣2,555億元),年增幅高達58.2%,其中伺服器遽增205.1%,占比提升至39.0%,今年占比達40.8%,仍位居第一。2020年出口金額再成長到105.6億美元,續增19.8%。今年隨著宅經濟、新興科技與景氣復甦動能,1~4月出口達33.2億美元,年增19.9%。我國電腦及週邊裝置出口連續5年雙位數成長,美國市場占比超過6成。(圖/經濟部)在產能回流及轉單效應下,2019年我國電腦及週邊裝置直接出口至美國年增逾1倍,首度突破5成,占比較上年增加19.7%;而出口至中國大陸及香港占比則下降3.7%,2021年1-4月對美國出口值年增18.4%,占比仍維持6成的水準。2020年美國電腦及週邊裝置進口市場,最大進口來源地區為中國大陸,市占率51.1%,我國占比為8.4%,排名第3。因伺服器、顯示卡等產品列為美對中提高關稅第三波清單貨品項中,催生供應鏈移轉效應,美國進口來源地亦隨產業鏈轉移而改變。2020年全球電腦及週邊裝置前6大出口國家依序為中國大陸、荷蘭、墨西哥、美國、香港及德國。