期權交易

」 美股

受川普激勵!比特幣漲破8.1萬美元 896億資金押突破9萬

川普將重返白宮的消息激勵幣圈,讓比特幣漲至81000美元創新高,外媒表示,有28億美元(約台幣896億)押比特幣突破9萬美元。據《CNBC》報導,比特幣觸及81000美元,而投資者相信,全球最大加密貨幣的創紀錄漲幅還會持續。據衍生性商品交易所Deribit(少數提供期貨交易的加密原生平台之一)資料,比特幣超過9萬美元的未平倉部位,飆升至28億美元(約台幣896億)。K33 Research 研究主管倫德(Vetle Lunde)表示,期權市場偏向多頭,看漲期權交易價格高於看跌,虛值看漲期權的未平倉合約增加。倫德指出,最近的飆升是有意義的偏離,在選舉結果明朗後,市場預估收益率多少在兩位數。川普在競選時曾承諾,要把美國變「地球的加密之都」,他會啟動國家加密貨幣儲備,包括美國政府扣押的百億美元比特幣,也會大幅削減利率。而寬鬆貨幣政策跟加密貨幣飆升,讓借錢變更容易。據了解,不只比特幣,以太幣一周也漲了30%,solana一周也漲超過28%,10日市值突破千億美元。目前現貨比特幣ETF總市值已超過800億美元,光是過去3個交易日,基金的總市值增加23億美元。加密貨幣交易所Coinbase股價在本周也漲48%,這是自去年1月以來的最強表現。

美6月期權交易散戶佔逾18%創新高 小摩:科技股最受青睞

摩根大通數據顯示,非專業投資者現在在美國期權市場中所佔的比例,以往任何時候都要大,他們將大量資金投入短期押注,並青睞科技股。以Bram Kaplan為首的摩根大通策略師上週五(28日)表示,散戶在6月份的期權交易總額中佔18.3%,創歷史新高。超過60%的訂單是一週或更短時間到期的合約,在單股交易中,科技期權的需求最高。就科技股而言,散戶期權交易員似乎一直看漲,而指數股票型基金(ETF)則相反。輝達和其他人工智慧公司推動標普500指數在2024年屢創新高,隨著投資者試圖抓住漲勢,看漲期權的需求有時會大幅高於看跌期權。摩根大通策略師表示,這可能表明,投資者將期權作為股票的替代品,以獲得更好的槓桿渠道;另一方面,他們可能使用期權作為其廣泛市場ETF看多的疊加,以獲得收益和避險。另外,根據投資和交易平台eToro上週三(26日)公佈的報告,金融服務類股票和現金目前受到美國散戶投資者的青睞。54%的投資者表示他們持有金融服務類股票,隨後是佔比49%的科技股,隨其後的是能源股占39%和通信股的36%。

日圓兌美元貶破153低點 日本官員口頭干預匯率走勢預期陷分歧

隨著日圓兌美元匯率於上周三(11日)貶破153至34年低點後,日本官員在最近兩日加碼了對日圓的口頭干預,投資者對於日圓走勢預期則出現巨大分歧。一些市場人士認為,日圓疲軟可能確實會成為日本央行下一次升息的導火線之一。在日本央行多年來首次升息後,日圓雖然持續疲軟,但仍能維持住152關口。而在美國3月CPI數據公布後,日圓一舉連破152、153兩大關口。日本官員隨即加碼了對日圓的口頭干預。負責國際事務的財務部副部長Masato Kanda表示,不管是否包含貨幣干預,日本當局一直在為所有情況做好準備。日本財務大臣鈴木俊一緊隨其後呼應稱,官員們正在「高度緊迫地」關注貨幣市場,將採取適當行動來應對外匯市場的「過度波動」。日圓對美元今年以來已累積下跌近8%,美日利差是影響匯率的關鍵因素。而過去數周,日本官員對日圓的口頭干預層層加碼,卻遲遲不動,令投資人對於日圓對美元走勢的分歧加劇。許多經濟學家目前預期,下一次升息將發生在今年底。日本國內散戶投資者堅信日本政府的干預,甚至認為將推高日元,日圓對美元可能會迅速反彈至148點位附近。根據日本財務省的最新數據,截至2月底,日本的外匯存底價值約為1.15兆美元。與之相反的是,更專業的機構投資者於上周二(9日)押注日圓對美元進一步跌至155附近的看跌期權,佔日元總期權交易的18%,而上個月這一比例僅為約5%。此前,這些看跌期權瞄準153點位,目前進一步押注155。法國農業信貸銀行(Credit Agricole)的G-10貨幣策略主管馬利諾夫(Valentin Marinov)表示,日圓輕鬆地跌破了日本財務省和日本央行先前的底線152,這表明他們的痛苦域值可能變得更高了。市場也關注疲軟日圓對日本央行政策的影響。日本央行總裁植田和男日前表示,不會改變貨幣政策以直接應對日圓波動,但如果日圓疲軟對通膨的影響太大而不容忽視,可能有必要作出回應。「我們絕不會直接因匯率變動而改變貨幣政策。」他強調,關鍵是日圓貶值帶來的物價上漲壓力是否會影響更廣泛的通膨和薪資成長。

美股「三巫日」波動劇烈 道瓊下跌190點、標普周線連二黑

美國股市於周五(15日)迎今年首個「三巫日」,指的是股票期權、市場指數期權和市場指數期貨同一天到期的情況。這一事件可能導致更高的波動性和更多的交易量,給投機者提供了快速套利的機會。它一年發生四次,分別在3、6、9和12月的第三個星期五,在交易的最後一個小時交易量大幅增加。綜合外媒報導,這一天曾被稱為「四巫日」,但自從OneChicago交易所在2020年9月關閉後,單一股票期貨就停止了交易。隨著平倉部位交易量會出現激增,而合約的轉移也提高了交易額。據估算集中到期的股指期貨,和期權及個股期權合約規模總計約5.3兆美元。在此之前,3 月份的股票期權交易量強勁,有望自2021年底以來首次超過股票交易量。四大主要指數收黑,道瓊工業指數下跌190.89點或0.49%,收38714.77點。標普500指數下跌33.39點或0.65%,收5117.09點。那斯達克綜合指數下跌155.35點或0.96%,收15973.17點。費城半導體指數下跌25.94點,或0.54%,收4757.71點。科技股也普遍走低,亞馬遜和微軟各下跌超過2%。蘋果下跌0.2%,Google母公司Alphabet跌1.5%。AI晶片巨擘輝達本週由於投資人擔心該股的估值和帳面利潤,股價大幅波動,收盤小幅下跌0.12%,但本周上漲約0.4%。有分析師指出,三巫日本身不會直接使市場走高或走低,它所做的只是暫時增加交易量和流動性。由三巫日引發的增加的交易量和價格波動促使交易者對基礎資產採取行動。這引入了利用高頻交易嘗試獲利的套利者,瞭解這一點對防止市場波動引起的情緒反應大有幫助。值得關注的是,雖然三巫日對交易者來說很重要,但更廣泛的市場也在關注這一事件。權重較大的股票如輝達,需求較高的看漲期權到期可能會激起股市波動,而在該周到來之前,所有主要股指上周均下跌。此次下跌還跟隨著混合的就業報告、隨後的CPI和PPI通膨數據上升,若情況持續,標普500指數可能自去年10月以來首次連續第二周顯示下跌。

美股3大指數連8周上漲 投資人喜迎「聖誕行情」降臨

華爾街所謂的「聖誕行情」(Santa Clause Rally)即將展開。分析人士認為,從歷史紀錄來看,美股在接下來7個交易日有不錯的機率交出亮眼報酬。美股市場本周表現良好,三大指數均周線連八漲,道指本周累計上漲0.22%,標普500指數累漲0.75%,那指累漲1.21%。得益於聯準會降息前景提振,道瓊指數連續五個交易日刷新歷史新高,標普500指數亦一度逼近歷史高點。然而,三大指數周三(20日)均跌超1%。一些分析人士將其歸因為成交量低、零日期權交易活躍以及部分投資者獲利了結。不過,美股市場很快就重振旗鼓,周四、五(21、22日)繼續走高。聯準會官員在12月的利率會議上,暗示明年將會有三次降息,點燃了市場的樂觀情緒。儘管此後多位聯準會官員試圖潑冷水,但投資人並不相信他們的講話,依然相信決策者很快就會降息。芝加哥聯準會利率觀察工具顯示,投資人目前押注聯準會明年3月降息的可能性接近90%。金融服務公司恒達(Edward Jones)高級投資策略師庫爾卡法斯(Angelo Kourkafas)表示,人們傾向認為聯準會將轉為鴿派,這為市場和情緒提供了支撐,這一點下周不太可能改變。資產管理公司Hennion & Walsh總裁兼投資長馬恩(Kevin Mahn)稱,持有大量現金的投資者下周可能會尋求入市,因為他們害怕錯過股市反彈,即所謂的「FOMO」(fear of missing out)情緒。並補充稱,他認為基於股市迄今反彈的幅度,市場有點操之過急,「但市場可能會在本周基礎上小幅走高,僅僅是因為FOMO情緒。」此外,下周預計將迎來「聖誕行情」。從過去70年的歷史記錄來看,每年自聖誕節開始的7個交易日,也就是每年的最後五個交易日和次年初的頭兩個交易日中,美股大概率表現強勁,因此這7個交易日的行情也被稱為「聖誕行情」。

憂美股2024年漲勢遇阻 散戶10月套現近160億美元

美股今年的上漲,使其幾乎抹去了2022年的跌幅。然而,一些個人投資者正在獲利了結並出售風險較高的股票,因他們懷疑推動主要股指上漲的少數幾家科技公司可能無法繼續支撐市場。這是散戶和華爾街專業人士現在都擔心的問題,股市表現相當不錯,但許多人仍然擔憂可能發生經濟逆風,導致情況惡化。外媒報導,加州洛斯加托斯(Los Gatos)的全職交易員努南(David Noonan)就是對此感到擔憂的交易員之一。去年,這位交易員圍繞大型科技股和熱門指數進行了期權交易,包括標普500指數、那斯達克100指數,如今他的大部分資產都已套現。他稱,「我有一種不好的預感,如果你看到人們開始賣出並獲利了結,這可能會產生經濟上的瀑布效應。」在最近的業績季,蘋果和Meta等巨頭的前景令人失望,引發了人們對其未來增長潛力的擔憂。此外,2024年仍然可能出現經濟衰退。標普全球市場情報顯示 ,個人投資者在10月份拋售了價值近160億美元的股票,超過過去兩年中的任何一個月。最近,他們對一些押注科技領域的交易所交易基金(ETF)的興趣也有所下降。據彭博社彙編的數據,ProShares三倍做多納斯達克指數ETF(TQQQ)的漲幅是科技股為主的那斯達克100指數的三倍,但該基金本月仍出現近15億美元的資金流出,為1月份以來的最高水平。有交易員指出,經濟放緩和2024年總統大選帶來的波動,是明年股市漲勢遇阻的原因,尤其是在頭幾個月。他計劃更多地投資於黃金或加密貨幣等避險工具,以及包括工業、材料和能源在內的週期性行業,因爲這些行業可能會追趕反彈。他的策略可能是購買工業股和專注於小型股的iShares羅素2000指數ETF的看漲期權。當然,這在很大程度上取決於聯準會的行動。在最近一次會議上,政策制定者表示,他們將在未來的利率變動上謹慎行事。最近幾周,對聯準會將在2024年開始降息的樂觀情緒推動了股市飆升。交易員表示,若確實開始降息,他可能會改變策略,押注科技股將大幅上漲。

美銀:全球市場動盪加劇 估美債收益率將飆升「美股恐再跌4%」

美國銀行策略師哈內特(Michael Hartnett)周五(18日)發布研報表示,由於亞洲主要經濟體的動盪令全球投資者感到不安,預計美債收益率將飆升,美股可能再下跌4%。他表示,美國國債收益率的進一步飆升等因素可能會令標普500指數跌至4200點,比當前水平低近4%。本周,全球市場因對亞洲主要經濟體的擔憂而陷入動盪,美國國債收益率飆升至全球金融危機前以來的最高水平,美國股票期貨周五下跌,美股或將達到連續第三周下跌。此外,芝加哥期權交易所的股票本周三(16日)看跌期權和看漲期權間的比率一度飆升至1以上,達到3月份銀行業動盪以來的最高水平,這一跡象表明,由於投資者預計個股波動性將加大,所以正在增加對沖保護力度。不過,哈內特指出,如果下周的傑克森霍爾會議上出現關於捍衛關鍵債券和匯市水平的言論,市場回調有可能會被推遲。傑克森霍爾會議今年於8月26至28日舉行,由全球頂尖國家央行總裁和財經學者專家參加,以研判政策變化的線索,受到市場密切關注。這位策略師上個月曾表示,在今年早些時候的強勁反彈之後,他建議在8月底或9月初做空美股。哈內特周五重申,回調將是「健康的」。摩根大通策略師Marko Kolanovic等人最近也警告稱,長期且處於高位的通膨將給市場帶來風險。根據美國銀行援引EPFR Global數據的報告,今年現金基金流入了9250億美元,超過了2020年創下的紀錄,這是投資者緊張情緒的另一個跡象。其他數據顯示,截至8月16日的一周內,美國基金從全球股票基金中流出了21億美元,約13億美元資金流出歐洲股票基金,這是連續第23周出現流出。至於債市則流入了3億美元,為連續21周出現流入,科技行業是資金流入最多的行業,而金融和消費行業的資金流出規模最大。

陸推反腐打貪官員「逃逸式辭職」 離職後「靠關係」繼續貪

中國國家主席習近平上台後致力於反腐打貪,但去年有部分官員主動提前結束仕途(辭職或提前退休),有的還提出放棄退休待遇,為的是便於離職後繼續進行利益交換。陸媒指出,這一系列反常行為的背後,往往隱藏著嚴重的腐敗問題。《中國新聞周刊》報導,去年以來,大陸紀檢監察機關查處通報的少數官員違紀案件涉及「逃逸式辭職(離職)」。辦案人員分析指出,他們有的並非真想辭職,而是變「提前退休」為「提前築巢」,以延續「權力餘溫」;有的採取「期權交易」,在位不收(收賄)離職收,在崗不收轉崗收;還有的是「帶病離崗」,擔心東窗事發,寄希望「一辭了之」。中國監察學會常務理事、中國人民大學反腐敗廉政策研究中心主任毛昭暉表示,離職有的是身體疾病原因,有的是為了更好地發展等。「提前離職或退休是為了後面謀劃腐敗做鋪墊者只是其中一類,不能以偏概全。但這種隱形變異腐敗行為的危害性值得重視。」《中國新聞周刊》在中共中央紀委國家監委網站搜索發現,2022年以來,在被查官員的通報中屢屢提及「逃逸式辭職」。所謂「逃逸式辭職」,是指一些中共黨員幹部以為離任後可以萬事大吉、既往不咎,抱著「猛撈一把就辭職」、「見好就收」的僥倖心理,企圖通過提前退休(辭職)的方式,逃避黨紀國法的查處。川觀新聞曾援引一位從事多年紀檢監察工作的幹部的話稱,「逃逸式辭職」一般分為兩種情節:一種是在職期間有違紀違法行為,企圖通過提前辭職退休的方式,逃避黨紀國法的懲處;另一種是指離職或退(離)休後,到原業務管轄範圍內企業任職、兼職,利用政商「旋轉門」撈好處。報導列舉的案例顯示,去年多起「逃逸式辭職」案件,都與金融貪腐有關,包括中國出口信用保險公司寧波分公司原黨委委員沈曙寰、中國農業發展銀行原巡視工作辦公室主任賈楞、江西省農村信用社聯合社信貸管理部原總經理江傳寶、中央紀委國家監委網站通報中國光大銀行原黨委副書記張華宇、中國建設銀行機構業務部原總經理黃曦等人被查。毛昭暉表示,有的官員提前離職或退休後,成為權勢團隊代理人的現象值得警惕。這是一種更有預謀的新型腐敗,帶有明顯的組織化腐敗特點,他們裡應外合,性質更為惡劣,查處難度也更大。毛昭暉認為,2013年中組部印發的《關於進一步規範黨政領導幹部在企業兼職(任職)問題的意見》對領導幹部辭職或退(離)休後的多種情形做了相關規定,但在現實中,很多地方沒有嚴格執行該規定。這類人員離任後,去跟原單位打交道時,現在也沒有規定他們需要向原單位提前報備。

英國減稅恐慌蔓延!英鎊狂瀉4.5%跌到37年來低點

9月26日週一,亞太市場開盤下挫,日經225指數低開1.4%,報26779.44點,現跌超2%;日本東證指數下跌2.14%,韓國首爾綜指下跌2.64%。外匯市場也持續低迷,英鎊兌美元延續跌勢,在主要貨幣中領跌,一度跌4.5%,創1985年以來新低,本季度下跌了11%。歐元兌英鎊自2021年1月以來首次升破1歐元兌0.90英鎊;韓元兌美元跌0.8%至1美元兌1421.25韓元;澳元兌美元匯率觸及0.6510美元,為2020年年中以來的最低水平。上週五,英國政府祭出一項價值450億英鎊的減稅措施,包括取消將公司稅上調至25%的計劃、取消45%的最高稅率、大幅削減印花稅等等。隨後,英國首相特拉斯預計將在明年推出更多減稅措施。新的措施將包括進一步削減所得稅,為儲戶提供折扣,以及取消對年收入超過五萬英鎊併申請兒童福利的父母或監護人徵收費用。這使得英國貨幣當局抑制價格上漲的挑戰加劇,並讓政府財政達到極限,投資者對英國經濟逐漸失去了信心。上週五,英鎊兌美元暴跌3.6%,幾乎是2016年英國脫歐公投後表現最糟糕的一天。專業分析師認為,貨幣政策無法抵消通脹問題,英鎊可能會進一步疲軟。美國前財政部長勞倫斯.薩默斯預測英鎊兌美元匯率將跌破平價。據英國媒體報導,若英鎊兌美元匯率跌至平價,特拉斯將面臨保守黨後座議員對她減稅的反對。與此同時,一些市場人士已經在呼籲英國央行採取緊急行動遏制這一趨勢。上週五,標普500指數跌至今年以來新低;在美國股市再度震盪後,日本、香港和澳大利亞的股指期貨均出現下跌。作為華爾街「恐懼指標」的芝加哥期權交易所波動率指數(VIX)躍升至三個月高點,令市場擔憂加劇。本週將有一系列歐美經濟數據出爐。高盛上周大幅下調了對美股的目標點位,稱在全球經濟衰退的情況下,標普500指數將跌至2900點。利率的大幅上升將給估值帶來壓力,這讓經濟前景更加黯淡。

大陸公募基金爆史上最大醜聞 傳300多位經理涉入場外交易

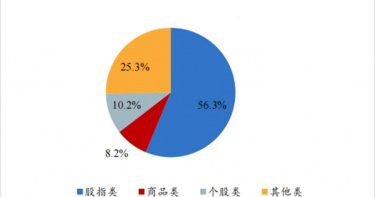

大陸財聯社9日報導,一則8日晚間疑似多名公募基金經理因違規參與場外期權交易,被警方帶走調查的傳聞,不脛而走並持續發酵。據網傳消息,此事件涉及基金經理300餘人,業界人士稱,如若屬實,則是公募基金行業有史以來最大醜聞。截至9日中午,仍尚未由任何來自基金公司或是基金經理的澄清,但場外期權交易卻再度被推上了風口浪尖。報導稱,大陸場外期權作為證券業近幾年的新興業務,是指在非集中性的交易場所進行的非標準化的金融期權合約,是根據場外雙方的洽談或者中間商的撮合,按照雙方需求自行制定交易的金融衍生品。整體來看,國內場外期權只能機構和企業客戶參與,「場外期權只能以機構投資者的形式參與,達到滿足條件才能與券商簽訂交易協定。」有金融衍生品行業人士強調稱。場外期權交易主要以證券公司為交易商,是證券公司場外衍生品業務的其中一類,另一類是收益互換。財聯社報導,近幾年,大陸場外衍生品市場呈現出規模增長迅猛的特點。根據中證協披露數據,截至2021年底,場外衍生品市場存量初始名義本金規模2兆0167.17億元,(人民幣,下同, 約合新台幣元),全年累計新增8兆4038.01億元,同比增長76.56%。其中,場外期權存量名義本金規模9906.5億元,全年累計新增3兆6310.66億元,同比增長39.41%。另據中證協今年1月發布的場外衍生品報告,截至今年1月底,場外期權期末存量名義本金1兆0917.17億元,交易筆數2萬2324筆。在存續交易業務類型中,股指類場外期權名義本金6149億元,占比56.32%;商品類場外期權占比8.21%;個股類場外期權占比10.19%;其他類場外期權占比25.28%。從占比來看,場外期權業務目前以股指類場外期權為主。財聯社報導,基金經理處透露,公募基金是不能參與場外期權的,但目前網傳資訊更多指向了基金經理的私人行為。私人行為又如何實現?前述金融衍生品行業人士表示,從個人角度來看,基金經理無法直接參與場外期權交易,只能通過協力廠商機構參與,「目前的情況來看,基金經理或是參與了場外個股期權的交易,而資金仲介作為場外期權的交易對手方之一。此交易主要針對A股。股票暴漲或暴跌,基金經理通過場外期權都有可能獲得巨額的收益,因為這裡面可以加槓桿。現在A股主要是看漲期權。」該人士進一步指出,因為投資場外衍生品和A股股票掛鉤,如果基金經理真的參與,或意味著基金經理先在券商下單看漲期權,後可通過資金建倉來抬升股票價格,實現股票上漲,場外期權也順勢暴漲,這樣完成結利。「基金經理的交易對手方一般需要對沖,對沖的過程可能會導致掛鉤的股票價格上漲。」也有更為直接的版本來解釋基金經理如何賺期權的「外快」:某基金經理建倉之前,先通過場外期權通道(一般是私募)在券商下單看漲期權(槓桿普遍在10倍以上),以此計算,建倉後如果某股票漲幅50%,場外期權的漲幅可能超過500%,是一種暴力且隱蔽的手段。不難發現,場外期權交易格外火熱。雖然疑似基金經理違規參與場外期權交易,目前尚未有涉事基金公司或基金經理出面澄清,但場外期權交易,這個昔日並不受廣泛關注的交易類型著實再度走進公眾視野。

比特幣沒站上5.3萬美元支撐點 專家:4.4萬美元是關鍵

比特幣(BTC)在4日暴跌1萬美元後,來到4.2萬美元低點,隨即又回到4.7萬上下震盪,不過在隔天5日並未站上5.3萬美元的支撐點,部分專家認為短中期漲勢被破壞,下個支撐點在3.7萬美元。4日發生的比特幣暴跌事件,幣圈將原因歸咎於期權交易所的平倉操作,以及對於聯準會政策、利率、風險的恐慌;但根據《Marketwatch》報導,Fairlead Strategies創辦人Katie Stockton認為,雖然短中期漲勢受到明顯衝擊,但未來6個月內的加密貨幣走勢仍然樂觀。Stockton表示,在5日比特幣沒有站回5.3萬美元的支撐點後,就已經確認短期漲勢無望,接著要關注的是比特幣能不能守住4.4萬美元的,而下個支撐點就落在3.7萬美元,但最近乃至2個月內的風險仍然處於高位。以目前比特幣的走勢來看,Stockton直言沒辦法精準預測「閃崩事件」會不會再次發生。

雖然上週債券動盪 資金仍流入ETF、美股看漲

對於一年來首次衝擊債券市場的高波動性,股票投資者沒有表現出任何煩惱的跡象,無論是由於勇敢的決心還是巨大的天真,對市場絲毫不懼怕。上週,當美國國債收益率飆升並總體上對股市造成下行壓力時,資金一直流入美國的交易所買賣基金(ETF)。 2月25日,當市場動盪達到頂峰時,它被注入27億美元(約新台幣760億元)。根據彭博的數據,2月份,ETF的總流入量為800億美元,是過去12個月平均水平的4倍。樂觀情緒使標準普爾500指數在11個月內上漲了70%。Vantage Point Investment Advisors的Wayne Wicker表示,投資者正在關注當前市場,認為複甦的速度可能比預期的要快,他們需要相應地做好準備。對股票市場的看漲觀點,最近也受到挑戰。上星期美國10年期美國國債收益率達到了一年來的最高水平,納斯達克100指數則創下了自2020年10月以來的最大跌幅。儘管如此,投資者還是選擇買入。25日的暴跌幾乎沒有造成恐慌,同一天的交易量與年均水平大致相同,芝加哥期權交易所(CBOE)波動率指數(VIX)的現貨價格仍低於期貨,形成負差價。 Bokeh Capital Partners首席投資官Kim Forrest表示,有很多原因使投資者習慣於低價購買商品。幾乎所有經濟學家都認為,美國國內生產總值(GDP)的增長將超過6%。通貨膨脹有一些前景可能令人鼓舞,但對通貨膨脹人們並不謹慎,因為我們還沒有經歷過可怕的,改變生活的通貨膨脹。

國票金Q3獲利逾24億創15年新高 入列5家有賺錢金控

國票金(2889)第三季法人說明會公布今年1-9月稅後盈餘24億6,688萬元,較去年同期成長16.09%,為15年來新高,每股稅後盈餘0.85元,每股淨值12.76元。國票金控表示,109年1-9月獲利成長,109年9月底自結每股淨值12.76元,股價12元左右,股價淨值比(P/B)仍低,未來股利發放將採平衡股利政策,兼顧殖利率與成長需求。根據今年Q3各金控公布的自結稅後盈餘成長率,屬於正成長率之中,最高的為27.09 %的富邦金,依次有國泰、日盛金、國票金(16.09%)及元大金。而在與日本樂天銀行共同設立樂天國際商業銀行(純網銀)的進度方面,董事長魏啟林強調,由於樂天已有逾500萬會員,還有棒球隊等匯整為一個生態圈,在「不燒錢」的前提下,樂天國際商業銀行已完成公司設立登記,目前持續進行籌設工作,已向金融監督管理委員會申請核發營業執照,待取得營業執照後,預期109年底前內部試營運。國票金公布子公司國際票券109年1-9月稅後盈餘21億8,856萬元,較108年同期成長21.22%,每股稅後盈餘1.34元;另一子公司國票證券109年1-9月稅後盈餘8億4,400萬元,較108年同期成長14.83%。董事長魏啟林表示,國票金控109年1-9月獲利成長原因,得力於子公司營運表現優異,其中國際票券授信業務近年積極調整授信結構,推展FRCP及跨足聯貸業務,近期統籌主辦日月潭力麗溫泉酒店興建所需資金之聯貸案20.4億元,使票券收益成長。另於經營外幣債券業務有成,持有投資等級債券,受惠於全球利率持續走低,養券利差擴大,部位操作得宜,實現資本利得,獲利優於去年同期表現。響應政府提出之5+2產業創新計畫及6大核心戰略產業,在魏董事長帶領下,國際票券跨入綠能融資業務,藉由提供綠能業者多元的融資方式及專業諮詢,共同創造政府、生態、綠能業者、農漁民及國票之五贏目標。國票證券經紀、承銷與自營三業務上,持續「穩增長,調結構」的基調,深耕客群,穩健獲利,經紀業務方面,3月份受讓大鼎證券,全力提高市佔率,自營業務方面,不論是期權交易、參與ETF造市及權證發行,均有亮眼成績;承銷業務近年在IPO及SPO市場的承作案量與品質,都有顯著的成長,整體獲利亦優於去年同期。109年10月首獲經濟部能源局頒發「光鐸獎-優良金融服務獎」,為唯一獲頒光鐸獎之票券業。國際票券並因響應政府推廣綠能政策,綠能融資餘額居票券業之冠,積極開發外幣債券等利基型業務,甫獲得堪稱金融界「奧斯卡」的台灣傑出金融業務菁業獎-最佳票券金融獎。

選情僵局沒在怕 恐慌指數暴跌 美股大漲

美國大選開票至今,總統與參議院選情均陷入僵局,市場已做好打持久戰的心理準備,投資人心情穩定下來,華爾街「恐慌指數」4日創七個月來最大跌幅之後,5日持續滑落。被華爾街視為恐慌指數的芝加哥期權交易所波動率指數(VIX)在4日一度暴跌15%,收盤下跌5.98點至29.57點,創下4月2日以來最大單日跌幅,5日盤中再跌9%,來到26.89點。而美股更無懼選戰僵局,繼4日大漲之後,5日又再大漲。道瓊工業指數盤中勁揚逾460點,漲幅1.66%,標普500指數大漲1.9%,而科技股更是氣勢如虹,那斯達克綜合指數漲幅更高達2.2%。大選之前曾有不少分析師警告,美國總統川普與民主黨候選人拜登勢均力敵,再加上關鍵選區開票過程漫長,恐怕讓大選進入延長賽,甚至還得請最高法院定奪,使VIX指數在選前上漲。11月3日美國各地陸續開票後,雖然川普與拜登陷入拉鋸戰,但外界認為國會兩黨勢力大致底定,估計未來仍由共和黨主導參議院,也就是說即便拜登當選,新政策仍可能在國會卡關。SpiderRock顧問公司總裁兼投資長梅茲(Eric Metz)表示,外界原先擔心拜登當選將提高企業稅率並加強法規監管,但照目前國會局勢來看,「無論總統獎落誰家,市場都將重拾信心。」貝萊德(BlackRock)在選前預期,國會延續僵局將對科技股有利,因為這代表新政府擴大調查市場壟斷的難度增加。果不其然,科技股密集的那斯達克100指數在4日盤中漲幅一度達到4%。Thompson資產管理公司合夥人湯姆森(Matt Thompson)表示:「儘管市場變數尚未『完全清除』,但或許已能排除最壞情境。」無論大選結果如何,11月3日一過等於未來變數已經少了一個,況且選後暴動事件早已在投資人預料之中。目前VIX指數依舊高於長期平均值20點,且12月VIX期貨價格高於其他月份,意味著直到明年仍有風險尚未排除,例如新冠肺炎疫情。Glenmede投資管理公司衍生品投資經理人吉爾伯特(Stacey Gilbert)表示:「市場波動仍在。」