拆股

」 輝達 NVIDIA 美股 特斯拉 黃仁勳

英特爾股價腰斬慘遭除名 輝達取代昔日王者加入道瓊工業指數成分股

目前有消息指出,輝達(Nvidia)將取代英特爾(Intel),成為道瓊工業平均指數中的成分股。雖然英特爾曾經是晶片製造的主導力量,但在過去幾年中,其在製造技術上的領先地位被台積電(TSMC)逐漸取代,同時英特爾也錯失了生成式人工智慧的風潮,像先前就錯過對推出ChatGPT的OpenAI的投資機會。而這次被道瓊指數剔除,無疑是對英特爾的名聲來說是一次重大的打擊。根據外媒報導指出,英特爾近幾年不僅表現不佳,其股價在今年甚至下跌54%,堪稱是腰斬,同時也是道瓊指數成分股中表現最差的公司。在1日的延長交易中,英特爾股價下跌1.6%。後續標普道瓊指數公司宣布,由輝達取代英特爾加入一事,將於8日開盤前生效。與此同時,塗料製造商宣威(Sherwin-Williams, SHW)也將取代陶氏公司(Dow, DOW)成為道瓊工業指數的一部分。消息曝光後,宣威與輝達的股價均有上漲,而英特爾和陶氏公司的股價則出現下跌。據了解,成立於1968年的英特爾,起初專注於生產記憶體晶片,隨後轉向處理器,並推動了個人電腦產業的發展。但面對生成式人工智慧的快速興起,英特爾卻未能把握住機會,這使其在與競爭對手的較量中逐漸失去了優勢。哈格里夫斯·蘭斯頓(Hargreaves Lansdown)的貨幣和市場主管史崔特(Susannah Streeter)表示,英特爾失去道瓊成分股身份一事,不僅對英特爾是一個名聲上的打擊,同時也意味著英特爾將不再被包含在追蹤該指數的交易所交易基金(ETF)中,這會嚴重影響英特爾本身的股價。報導中也提到,輝達會加入道瓊工業平均指數的傳聞,其實早在股市流傳數月之久。有鑑於輝達在人工智慧晶片市場的快速崛起,其股價也節節攀升。輝達曾於6月進行股票分割,進一步引發市場對其加入道瓊指數的可能。報導中也解釋,道瓊作為一個價格加權的指數,不希望高價股票因為輕微的百分比變動而對指數造成過度的影響,因此輝達的拆股行為被認為適合被納入該指數。

綠界迎電商旺季無懼禁閉令 「噴6根漲停」股價創新高

第三方支付綠界科技(6763)股價再創新高!由於上周連4天漲停,導致股價漲幅過大,被櫃買中心列入處置股。今(22)日起共10個營業日改以分盤交易,每5分鐘撮合一次,不過今日收盤依舊飆上80元漲停價,是股票變更面額1拆10後新高。綠界科技今(2024)9月9日股票1拆10後,股價在46元附近遊走,不過近7個交易日亮出6根漲停。今日更飆至80元漲停,持續打破拆股後新高股價。綠界科技是第三方支付業者,在中小型電商金流市占率高達7成,至少有40萬名商家客戶。由於將迎來第4季電商傳統旺季,交易手續費及營運動能可望受惠旺季而增溫。另外,針對個人用戶推出「綠界Pay」後下載數也有上萬規模,及同業LINE Pay即將上市而出現比價效應,推升綠界股價。此外,綠界科技在2022年5月以每股50元、近3億元取得30%精誠資訊(6214)旗下「精誠金融科技」股權,經員工認股後,綠界股權稀釋至27.31%。精誠金融科技為國內刷卡機端末設備市場龍頭,信用卡收單授權系統與清分清算系統為台灣市占第一。精誠金融科技將於12月下旬提出登錄興櫃及一併送公開發行申請,也激勵綠界科技股價漲幅。綠界科技上半年營收7.63億元,年增1%,稅後獲利1.67億元,年減11%,每股盈餘(EPS)9.05元;自結7、8月稅後淨利0.58億元,年減16%,每股盈餘3.14元。而第3季營收4.11億元,年增5.9%,累計前3季營收11.75億元,年增2.53%。

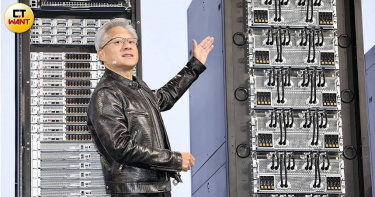

輝達18日股價破135美元登全球市值第一 網友:「台灣囝仔」該列入歷史課本

輝達(NVIDIA)18日在美股漲3.51%,站上135.58美元,市值達3.34兆美元,一舉超越微軟(Microsoft)躍升全球「市值一哥」寶座,震撼業界,輝達執行長黃仁勳離台返美至今短短11天,身價即將從「3兆男」進化到「4兆男」,居全球第12大富豪,業內人士也很興奮,19日一早紛紛在自己的社交平台上開玩笑說,應該要把這個「台灣囝仔」的故事列入歷史課本。輝達股價從去年底的495美元,一路上攻到拆股前的1208美元,拆股後再漲12%,今年以來股價也再度大漲157%,讓AI教父身價暴漲,目前在彭博富豪榜指數居第12名。前幾日輝達市值剛超越蘋果,首度抵達3兆美元,而今從全球市值第三名直接跳到第一名,以市值3.34兆美元,超越蘋果電腦的3.28兆美元及微軟的3.31兆美元,也引起全球媒體的報導,提到輝達在人工智慧晶片GPU上達到前所未有的成就,生成式AI的威力無窮,能在圖形、語言、文字間的轉換,創造出前所未有的商機;CNN更稱「輝達從微軟手中奪走了世界上最有價值的公司的桂冠」。

錯過輝達、蘋果等科技七雄漲勢? 富途:可靠「這些ETF」入場

據外媒富途資訊報導,得益於三家「3兆」科技巨頭不斷刷新歷史新高,標普、那指連日刷新高,市值加權的那斯達克100指數(NDX)更是大幅跑贏權重指數(NDXE)。隨著這些大型公司們你追我趕,越來越多的投資者正在尋找其他方式來押注人工智慧。事實上,除了直接投資相關公司外,還可以通過ETF來投資人工智慧。近期,科技巨頭們如輝達、博通接連業績超預期、官宣拆股;蘋果更是在WWDC大會後狂飆三日,重回「全球市值最高公司」寶座;包括輝達、博通、台積電等多數晶片巨頭在內接連創下歷史新高。這同時也顯示市場對AI的熱情遠未退卻。除了民眾耳熟能詳的那指100ETF-Invesco QQQ Trust(QQQ)、SPDR 標普500指數ETF(SPY)、標普500ETF-iShares(IVV)、iShares費城交易所半導體ETF(SOXX)等外,美股市場上還存在非常多與科技股相關的ETF。例如憑藉低費用率以及高收益率最受市場歡迎的,還有資訊科技ETF-Vanguard(VGT)、科技行業精選指數ETF-SPDR(XLK)以及富達MSCI信息技術指數ETF(FTEC)這三隻ETF。其中,VGT是市場上除了大盤指數型ETF以外,還是針對科技股發行規模最大的ETF,主要集中投資在美國的資訊科技產業,在股票型ETF中屬於投資於單一產業的ETF。該ETF十大持倉股包括微軟、蘋果、輝達這三家3兆巨頭,持股佔比均超過10%。此外,還包括了博通、賽富時、美國超微公司、Adobe、思科、埃森哲、甲骨文,且自年初至今漲幅累計達19.54%,去年至今升幅高達82%。而XLK ETF就是個科技股明星大集合,投資人通過它就能投資到許多頂尖的科技公司,投資範圍涵蓋了整個科技行業的生態系統,從軟體到硬體,生產到服務。這隻ETF持有最大的成份股來自蘋果和微軟,各自約22%,自年初至今已累計升超18%,去年至今升幅更是高達84%。此外,該ETF前十大持股還包括輝達、博通、美超微、高通 、賽富時、甲骨文、Adobe、應用材料。最後,FTEC ETF旨在跟蹤MSCI信息技術指數的表現。這個ETF的目標是提供與信息技術行業相關的股票的投資回報,其中包括硬體、軟體和服務等方面的公司。從成分股來看,微軟、蘋果、輝達、博通、美超微、高通、賽富時、甲骨文、Adobe、應用材料為前十大持股,且佔比高達61.65%;該ETF年初至今漲幅19.74%

美股飆高蘋果AI亮相反跌近2% 外媒:「11年來發表會後最大跌幅」

蘋果全球開發者大會WWDC發表會在11日凌晨舉行,推出他們最新的AI人工智慧技術,然而投資人不太捧場,在美股四大指數齊步收紅的同時,蘋果股價卻跌1.9%,被美國媒體稱為11年來、歷屆發表會後最糟糕的表現。道瓊工業指數收在38868.04點、漲0.18%;標普500指數收在5360.79點、漲0.26%;那斯達克指數收在17192.53點、漲0.35%;費城半導體指數收在5362.40點、漲1.42%。標普與那指收盤都締造新高紀錄。近期在台灣掀起黃仁勳旋風的輝達,面臨拆股生效後首個交易日,盤初跌3.2%後轉漲,盤中最高觸及123.1美元,終場收報121.79美元,漲幅0.75%。而蘋果全球開發者大會登場,公布了備受矚目的AI領域,將適用於iPhone、Mac、由ChatGPT-4o驅動的AI平台 Apple Intelligence,以及公布混合實境(MR)頭戴式裝置Vision Pro的新版本操作系統VisionOS 2,使用AI將普通照片轉換為與Vision Pro相容的空間照片,並宣布Vision Pro也將自本月28日起在中國、日本和新加坡上市。但蘋果AI戰略未能驚艷市場,使其股價收低1.91%,收在每股193.12美元,盤中更一度狂跌4.5%。《華爾街日報》表示,這個走勢已刷新2016年WWDC開幕當天1.5%的跌幅。外媒認為,這次發表會中的智能協助場景很不錯,但並非所有功能都有顛覆性,有待開發者發掘;天風國際分析師郭明錤認為,長期來看,正向看待Apple對AI的投資有助於硬體換機潮與服務業務,但短期內可能不容易看到AI對營收與利潤有顯著幫助。

女股神跌落神壇?賣輝達少賺388億元…買特斯拉又慘賠 本人回應了

被譽為女股神的方舟投資(Ark Invest)執行長伍德(Cathie Wood),近年投資眼光受到質疑,她自2022年第四季拋售輝達(Nvidia)130萬股股票,錯失至少12億美元(約新台幣388億元),投資特斯拉更遭受慘賠。方舟投資2014年購入輝達股票,依當時按拆股調整後交易價格為4美元(約新台幣130元),可惜方舟創新ETF基金在抱牢輝達,漲至約400美元(約新台幣13萬元)後、ChatGPT引爆股市大規模反彈前,出售大部分部位輝達股票,進而錯失2023年輝達股價大漲的機會。且輝達今年5月24日公布首季營收及第2季財測,大幅超出分析師預期,再度轟動市場引爆新一波股價漲勢。該股自2022年底以來已大漲逾7倍,5日收在1224美元,市值突破3兆美元(新台幣90.75兆元)大關,一舉超越蘋果。伍德在反思減少輝達持股決定後,於6日表示:「如果輝達股價持續快速崛起,我們開始尋找能從AI受益的其他公司。」並指隨著公司重新評估其AI策略,會有一個停頓期,方舟原預測部分概念股營收可搭上AI潮流,但沒發生在這次財報季,例如Salesforce (CRM-US)就是其中1例。伍德指出,她仍不相信輝達天價估值:「輝達自上市以來,我就持續在我的職涯中關注它。這是1檔周期性很強的股票。輝達GPU的過度訂購可能導致該公司遭受痛苦的庫存調整。」另外,她也為公司針對特斯拉(TSLA-US)持續投資決定做出辯護,認為特斯拉在自駕的進步是「地球上最大的AI計畫」。去年方舟預計特斯拉可達到每股2000美元,若有牛市和熊市,目標價分別為每股2500美元與1400美元;今年第1季加碼買進,不過特斯拉當時普遍被投資人冷落,加上比亞迪(BYD)競爭,令特斯拉缺乏上漲動力。伍德認為,隨著通用(GM)、福特(Ford)等同業因獲利顧慮縮減電動車計畫,特斯拉仍會擁有優勢,並可望獲得更多市占率。目前估值64億美元(約新台幣2075億元)的方舟創新ETF,今年已下跌近16%,特斯拉股價亦下跌近30%。不過,在利率見頂及潛在降息預期推動下,該基金去年表現優於大盤,漲幅達 68%。

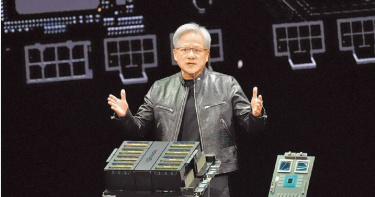

輝達股票一拆十! 黃仁勳擬售60萬股套現逾7億美元

輝達(NVIDIA)執行長黃仁勳在5月26日來台,將於6月8日搭乘專機返美,期間在台灣掀起AI旋風,也帶動台股、美股相關產業鏈股價一飛衝天,輝達在今日收盤後將進行重要的一拆十股票分割,拆股後輝達將回到百餘美元價位,可望吸引更多小股東加入,但美國媒體傳出,美國官方將對AI巨頭們進行反壟斷調查,以及黃仁勳打算脫手60萬股輝達股票等消息,讓輝達股價反跌1.18%,收在1209.98美元。輝達在美股6日盤中一度創下1255.87美元歷史新高,但此時卻傳出美國證券交易委員會(SEC)申報文件顯示,黃仁勳計劃將在2025年3月31日前出售至多60萬股NVIDIA股票,套現約逾7億美元,另一個利空消息是,美國司法部和聯邦貿易委員會(FTC)已達成協議,將推動對輝達、微軟及OpenAI等科技巨頭在人工智慧產業的主導地位,進行反壟斷調查。輝達6日股價最終以下跌1.18%、1209.98美元作收。而7日台股也在激情過後轉趨走跌,先前被點名的43檔黃仁勳「明牌股」只剩不到10檔還站在紅盤,台積電在前一日上衝894元歷史新高後,也休息整理,盤中下跌約1.5%,電子股跟著休兵,輪到傳產接棒;有分析師認為,短線AI題材可能稍微降溫,但看好下一波有蘋概股接棒,因為蘋果WWDC開發者大會將在6月11日登場,市場聚焦新的iOS 18作業系統升級,可能增添AI功能,有助接下來的iPhone 16展開換機潮,對蘋果供應鏈帶來新成長動能。

輝達將拆股!每股降至100美元 有望納入道指成分股

輝達先前宣布股票將於6月7日盤後進行股票1拆10,屆時該股的價格將降至每股100美元左右。對此,美國金融服務公司B. Riley Wealth市場策略師Art Hogan表示,輝達具備最終成為道指成分股的所有條件,包括良好的聲譽、持續增長的歷史、投資者的興趣,以及它在更廣泛市場中的行業代表性。作為華爾街歷史最悠久的藍籌股指數,道瓊指數已有128年的歷史,是美國股市最重要的指標之一,由30檔藍籌股組成。與採用市值加權計算的標普500指數不同,道瓊指數是價格加權指數,這代表價格較高的股票,比價格較低的股票對指數的影響更大,即使每隻股票的變動百分比相同。在亞馬遜(Amazon)於2022年拆股後,市場也曾出現過類似關於亞馬遜將被納入道指的猜測。亞馬遜也於今年初被正式納入道瓊指數。這也是道瓊指數內部目前僅有的三隻「美股七雄」成員,另外兩隻股票分別是微軟和蘋果。亞馬遜投資集團負責人Jonathan Weber指出,輝達是全球市值最大的公司之一,在其即將進行的股票分拆之後,同樣的情況也可能發生。Weber補充道,如果輝達被納入道瓊指數,將會有一些追蹤該指數的ETF被動買入,這可能對其股價產生正面影響。「但總體而言,我認為輝達拆股的影響不應被過度解讀,它不會改變公司的遊戲規則。」目前,許多投資人認為,輝達如果被納入道瓊指數,該股最有可能取代英特爾的位置。 Freedom Capital Markets首席策略師Jay Woods表示,輝達比英特爾更重要,而且前者的客戶都是大型公司。若輝達被納入道瓊指數,以市值計算,它將指數中僅次於微軟和蘋果的第三大公司。但若依股價排序,考慮到10比1的拆分後,該公司則排在第22位,這表示拆股後的股價對道瓊指數的影響並不大。

輝達「1拆10」掀拆股潮 美銀:高價科技股微軟、Meta成潛在候選人

上週三(22日),輝達藉公佈新業績的機會,順便宣佈「1拆10」的拆股方案,將在6月7日正式生效,屆時輝達的股東每份普通股可獲得額外9股,這也是輝達近年來第2次進行拆股。美國銀行近期發布報告指出,輝達公佈拆股計劃,可能意味著科技公司拆股新趨勢的開場,高價科技股可能成為下一批拆股的候選人。據美銀最新發布的一份報告指出,輝達拆股可能代表科技公司拆股新趨勢的開始。報告中重點關注了標普500指數裡的36家公司,其股價都超過500美元,屬於高價股,是潛在的拆股候選人。報告提及,像博通、美超微、網飛和ServiceNow等科技公司是主力,還有股價接近3800美元的在線旅遊巨頭Booking,以及禮來、再生元製藥等醫藥公司;科技巨頭微軟和Meta Platforms也將近500美元俱樂部,下一次的拆股很可能落在這些種子選手中。美銀指出,歷史上,股票在宣佈拆分後的12個月內,平均能實現約25%的回報率,而同期的指數回報率約12%,蘋果公司在2020年的1拆4後,股價在隨後一年內上漲超過30%。因拆股雖然不會改變公司的市值,但拆股往往發生在企業持續擴張,以及盈利前景大好時,此時投資者對公司股價的信心極強,而且拆股後的股價會降低,能吸引更多散戶入場,所以拆股後短期內,基本面好的公司往往能提升股價。不過,值得注意的是,這樣的超額收益並不一定會出現。特斯拉在2022年拆股後,隨後一年內就跌了6%,這也代表拆股後股價可能走強,也可能掉頭直下,拆股後能持續上漲也是概率事件。

輝達宣布股票分割一拆十 陸行之:第2季財測看不見驚喜

輝達執行長黃仁勳昨宣布以「一拆十」的方式進行股票分拆,6月7日正式生效。公司指出,截至6月6日收市時,每股普通股持有者將額外獲得9股普通股,並將於6月7日收市後分配。英偉達早於2021年7月曾經一拆四,其後股價短短數日飆升30%。輝達財報公布亮眼,盤後衝破千(美)元大關!為何輝達要「一拆十」?知名半導體分析師陸行之臉書分析,分拆股票令人興奮,但他認為第2季財測沒有驚喜。股票分割或分拆,是指公司將一股拆成多股,降低價格後能讓更多投資人可以用比較低的成本買進。以輝達盤後最高漲到1060美元為例,一拆十後,每股只要100.6美元,以昨天收盤匯率換算,只需要3246元台幣就能買到輝達股票。一般公司會宣布分割股票,都是在事業成長、前景可期的訊號,或者暗示公司盈餘有成長等利多消息下宣布,股數增多,但是原股東持有的股票市值不變,成本變低有利更多投資人進場,亦會推升市值進一步升高。昨天美股收盤為止,輝達的市值來到2.346兆美元,若加上盤後上漲最高1006元美元估算,市值還不到2.5兆美元,仍低於蘋果的2.95兆元水準。不過若輝達市值續漲3成的話,就會突破3兆美元,有機會問鼎蘋果全球第二大市值公司寶座。陸行之於臉書提出分析,他認為第二季EPS預估為5.75美元,略低於上季的5.98美元,提出是否又是先保守預期再打敗財測的可能,並為第二季毛利率指引略減找到可能原因。陸行之指出,雖然輝達股票分拆讓投資人興奮,加上公司持續看好前景,但對於第二季卻認為實在看不到什麼獲利預期大驚喜。輝達2~4月營收260億美元,每股盈餘6.12美元,都超過市場預期,資料中心成長4倍之多。黃仁勳談到了即將推出的次世代AI晶片「Blackwell」,預計在2024年下半年帶來大量營收。同時更新對5~7月的財務預測,預計營收將達到280億美元,優於市場預期的266.1億美元。

輝達今年股價飆漲95%市值逾1兆美元 黃仁勳:考慮拆股使員工容易購股

AI晶片龍頭輝達(NVIDIA)繼去年飆漲240%後,今年年初股價至今再急升超過95%,使其市值增加逾1兆美元,遠高於公司上次拆股時的水準。有些人認為這家人工智慧巨擘完全準備好再度拆股,而該公司聯合創始人兼執行長黃仁勳上周三(20日)在一次公開露面中,透露了這項可能的公司策略調整。黃仁勳日前受訪時表示,輝達正在考慮拆股的可能性,並特別強調這一舉措將極大地有利於公司員工購買公司股票。他稱「我們確實在考慮拆股這一選項。我非常喜歡這樣做的一個原因是,拆股能夠降低每股價格,使得我們的員工更容易購買到公司的股票」。作為一個公司,確保照顧好員工是一大要點,而拆股正是實現這一目標的有效手段之一。拆股通常被視為一種提高股票流動性和吸引更多投資者的策略。通過將一股拆分爲多股,公司可以降低每股的價格,使更多的小額投資者能夠買得起。對於輝達的員工來說,拆股將代表他們能夠以更低的成本購買到公司的股份,進而成為公司的小股東,分享公司未來的增長紅利。黃仁勳的表態引起了市場的廣泛關注。分析人士認為,若輝達決定拆股,這將是對公司員工的一項重大利好,同時也有可能吸引更多的投資者進入,進一步推高公司的股價。

美股迎拆分潮 亞馬遜1拆20股週一是交易首日

電商巨頭亞馬遜(AMZN)日前提出的1拆20股計畫(Stock Split),將在週一進行首個交易日,除了亞馬遜,Google母公司Alphabet(GOOG)、特斯拉(TSLA)近期都將有拆分計畫,就連GameStop(GME)也將插一腳,美股掀起了股份分割潮。亞馬遜在今年3月9日就宣布在今年進行1:20的方式拆股,並回收約100億美元(約新台幣2,937億元)的股票,3月底時股價達到3,416美元波段高點,20天漲幅20%。但受到後疫情時代、通貨膨脹等諸多因素影響,投資人普遍不看好電商短期表現,亞馬遜在上週五收盤價為2,447美元,以今年初股價計算,實際下跌了25%。除了亞馬遜,Google母公司Alphabet、特斯拉都打算近期再次拆股,其中Alphabet的1:20股計畫,預計在7月中旬生效;至於特斯拉則在2020年8月中旬以1:5的方式拆股,當時股價大漲37%,逼近1,900美元,在今年3月底時又傳出有意再次拆股,讓股票流動性更高。而曾被對沖基金Melvin Capital LP做空,又遭散戶拉高的迷因股GameStop(GME)也傳出打算進行拆分。

特斯拉殺手2/交車156輛公開上市市值飆千億美元 Rivian學霸創辦人是車迷

與電動車一哥特斯拉比起來,「特斯拉殺手」稱號的新創公司Rivian,可說是集市場資金寵愛於一身,IPO首日,股價從78美元衝上106.75美元,收盤在100.73美元,市值逼近千億美元(2.8兆新台幣)大關,五天後股價來到172美元,市值1,519.5億美元(約新台幣4.22兆元),成為美國第二大、全球第三大。僅次於特斯拉(Tesla)及豐田(Toyota)。和Rivian的5天暴衝傳奇,特斯拉(Tesla)則是冬眠10年才大地驚雷一聲響。特斯拉2010年6月30日以每股17美元公開上市(IPO),隔天跌至3.84美元,一路躺平到了2013年才回到10美元,直到2020年1月才衝破100美元,8月中飆上1,500美元天價,進行拆股「一拆五」,分割後股價又從330 美元,在今年10月竄回千美元關卡,站上1,116美元。全球電動龍頭特斯拉負靠著美國及大陸等地的超級工廠建立起量產的製造能力,全球出貨量超過百萬台,背後供應鏈的管理是一門大學問,圖為大陸上海超級工廠。(圖/特斯拉)這兩檔在美股各自奇航的電動車創辦人,史卡林格(Robert R.J. Scaringe)與馬斯克(Elon Musk)也因此被外界拿來PK,從成長過程、學歷、電動車事業,甚至是外表,都認為這位MIT的機械工程博士,與年輕的馬斯克有點像,兩人年輕時一樣都是文質彬彬,骨子裡有的是創新的本事。Rivian的成功要從它的創辦人史卡林格說起。根據史卡林格的自述,他出生在一個工程師家庭,父親是一位工程師,和許多男孩一樣從小就喜歡車子,程度可以用「痴迷」來形容,經常跟鄰居小孩一起東拼西湊的玩零件、一起修理車子,甚至還曾經在鄰居的車庫中幫忙修復了一輛保時捷356。高中畢業後,他去了美國紐約州的著名的理工大學倫斯勒理工學院(RPI)就讀工程系,畢業後繼續在鄰近的麻省理工學院(MIT)深造,最後在著名的斯隆管理學院(斯隆汽車實驗室)獲得機械工程博士學位。MIT學成後他並沒有選擇進大公司工作,他想要實現夢想,打造一部一加侖汽油(約3.78公升)跑六十公里的省油汽車,比省油車代表豐田Corolla一加侖汽油跑三十公里,還要省油二倍。他研究了2年,在2010年代初創造了一款跑車原型,但距離「節能」的目標還很遠。失望之餘,他看到汽車市場新面孔電動車,像是2003年成立的特斯拉、2005成立的FISKER、2007年成立的Better Place等,儘管電動車的核心技術跟傳統燃油車的機械電機完全不同,但他毅然決然轉向新賽道:做電動車。CTWANT調查,在史卡林格在提供美國證券交易委員會(SEC)的S-1表格(招股書)新聞稿中透露,「電動車的環保價值打動了我,這是為什麼Rivian 專注於SUV和卡車。」除了喜歡汽車,史卡林格另一個喜好就是各種戶外運動與探索大自然,特別的是,史卡林格跟妻子就是因跑馬拉松所認識的。而電動車的環保特點,更是到戶外探索時保護環境最好的交通工具;在史卡林格的IG上就可以看到許多他與家人在大自然遊玩、露營的照片,Rivian的電動皮卡正是他目前駕駛的車輛。馬斯克直言量產、供應鏈、物流及服務對新創電動車業者來說將是一大考驗。(圖/AP、翻攝自馬斯克推特)相較於史卡林格的低調,馬斯克顯得很高調。美國媒體《MotoBiscuit》分析,馬斯克是電動車的英雄,為產業開拓了新的時代,他自走炮的行為常引起爭議,例如2018年泰國12名學生與教練受困淹水洞穴,馬斯克稱其中一名救援人員是戀童癖者,引發譁然;對加密貨幣、新冠肺炎病毒及特斯拉股票限制貼文等,一言一行都吸引全球目光。

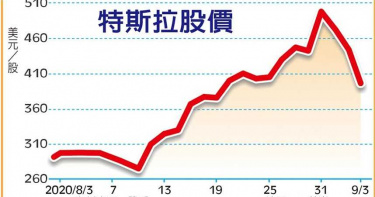

領先入熊市? 特斯拉4天跌掉20%

電動車大廠特斯拉(Telsa)股價連續四個交易日下滑,周五盤中跌逾2.6%,累計跌幅超越20%,宣告進入熊市。除了市場拋售科技股的趨勢外,特斯拉發行50億美元新股稀釋現有股東權益,以及最大外部投資人出脫持股,都是不利公司股價的因素。特斯拉周四股價大跌9.02%,周二至四的跌幅深達18%,創下3月中以來最大三日跌幅。周五盤中續跌2.6%,每股報396.47美元。特斯拉股價連續四個交易日下滑,周五盤中跌逾2.6%,累計跌幅超越20%,宣告進入熊市。(圖/美聯社)在執行長穆斯克(Elon Musk)的領導之下,特斯拉今年以來股價表現亮眼、累漲近500%,在美股之中絕對稱得上是佼佼者。特斯拉股價飆漲的原因眾多,包括第二季業績意外強勁、連四季獲利,順利取得納入標普5百指數成分股資格,分拆股票降低散戶投資門檻,以及9月22日登場的「電池日」(Battery Day)預料將有新電池技術登場,以上因素皆激勵市場信心。自特斯拉8月11日宣布分拆股票迄今,該公司股價累計上漲逾80%。瑞士信貸 (Credit Suisse)集團周三報告指出,推動特斯拉股價上漲原因並不在於公司基本面表現,換言之,市場情緒扮演重要角色。特斯拉股價周二盤中攀抵502.49美元的歷史新高,但這股劇烈漲勢如今開始趨緩,投資人趁高點獲利了結或許是原因之一。但分析師表示,更關鍵原因在於特斯拉周二宣布發行新股並「不定時以市場交易價格出售」,導致公司當日股價終場大跌4.67%,而股東巴美列捷福(Baillie Gifford)周三表示為了符合規範須將特斯拉持股比重從6.3%降至5%以下,導致該公司股價再度下探5.8%。巴美列捷福表示,他們有意長期持有特斯拉股票,但由於投資組合限制不得不出售該公司持股。