尖牙股

」 美股 疫情

理財小白翻身2/文科女生小資族年領20萬股息 小車存股近9%報酬率攻金融股

政大中文所畢業的文科生小車,因為繼承父親股票而走入投資理財,並於去年成立FB粉專「小車X存股實驗」分享自己存股新手心得與成長,出書公布如何月薪四萬元打造年領二十萬元股息,一躍而為存股界意見領袖之一。面對台股震盪何時是進場買點?「我還是保持紀律,不去預測市場」,「我只做我懂得標的,像是台積電、華南金等金融股與ETF,其他真的不能問我喔!」小車如實地告訴CTWANT記者與粉絲們。30多歲的小車是一名上班族,她來回搭捷運隱身於台北市街頭,僅以綽號行走理財圈。2013年,小車因父親病逝,身為獨生女繼承並接手學習管理父親生前購買的「南亞、亞泥」兩檔股票,開啟股二代身分。「我根本不懂股票,決定帳戶內股票只進不出,每年股利都持續同張股票,直到2017年,南亞走出景氣低期,一股配了4.5元,我看到暴增的股利,幾乎等於我年薪的三分之一,讓我無法忽視它的存在。」小車說。小車也開始廣泛閱讀以「股利」為主要獲利的理財書籍,「不敗教主」陳重銘所撰的《6年存到300張股票》即是她的投資啟蒙導師,「我才知道過去那幾年所做的就是『存股』。」小車遂於2018年~2021年間,將自己的積蓄學習買股做實驗,「四年來我投入了本金338萬元,含股利再投入之下,到去年的資產市值已達475萬元,等於說是年化報酬率達到8.8%」,她也因為有了理財做後盾,與先生在北市貸款買了一間預售屋,做為未來撫養小孩的新家。「我的核心持股包括『官、民營金融股』華南金、合庫金、兆豐金、玉山金;『衛星持股』台積電(零股買入),還不定時加碼『景氣循環股』南亞、亞泥等三部分」小車清楚分享她的投資標的。很多粉絲問小車該買哪幾支股票?她公布自己一套的存股單,分享自己投資經驗。(圖/小車提供、翻攝小車X存股實驗臉書)「我買金融股是有一個543規律,一年12月是當年的從4月起,分成5、4、3個月等分。也就說,4月起到8月除息當月,這五個月是『前置期』,只存錢作壁上觀,6月起開始記除息日,規劃買進的股票張數。」小車說,8月起到12月,她則是將過去幾個月存妥的薪水閒錢,買進金融股標的,等到隔年1到3月,則是看看標的公布全年EPS估算股利,再用年終獎金做最後加碼買進張數。如今,小車說,「我有錢就先買台積電、0056、00878」,「我個人看法認為台積電財報持續創新高,基本面依舊良好,股價遭外資提款而下跌實乃非戰之罪,相對於其他檔股票,台積電修正得比較多,因此撿起來感覺格外划算。」至於被小車歸類為核心持股的元大高股息(0056)ETF或國泰永續高股息ETF(00878),「當這兩檔股價持續下跌中,而且我加碼台積電比例超過了自己成長股預先設定的部位時,我就買進這兩檔補核心持股比例」小車進一步說明。「很多粉絲關心的金融股,我個人經驗會以『跌破起漲點才考慮』,也就是說可以考慮在華南金21元、合庫金22、23元、兆豐金32元;玉山金則是因為EPS持續衰退中,不加碼」小車提到她個人會操作的策略。小車並進一步解釋說:「我覺得近期金融股價格回檔不少,但相較去年年尾的起漲點,仍有一段距離,因此我個人除非修正到起漲點以下,才會考慮買進,否則8月除息後,應會優先加碼是華南、合庫與兆豐金。」小車也分享目前她所持的投資部位帳面上,未實現損失最慘烈的一檔為「統一NYSEFANG+ETF(00757),「因為這一檔是以美股科技尖牙股為主要成分的ETF,應是屬於趨勢向上的成長股,只是這幾個月股價隨美股修正而跌至36元」,但小車也強調,她個人對美股的了解其實並不如台積電多,因此成長股方面會她會優先加碼台積電。

「元宇宙夯」林俊傑、陳零九搶當地主 Roundhill球元界ETF規模成長540倍

就連藝人也買地搶當元宇宙地主,金曲歌王林俊傑以12.3萬美元買下3塊虛擬土地,創作歌手陳零九也花了新台幣34萬元投資一塊虛擬土地,期待在元宇宙開演唱會,全球首檔元宇宙概念Roundhill球元界ETF在今年6月於美國掛牌上市,短短5個月基金規模已成長將近540倍,國內也有類似的科技ETF的成分股,相同度多達20家企業。全球首檔元宇宙概念Roundhill球元界ETF的成分股,包含輝達、微軟、蘋果等科技巨頭共40檔。國泰投信基金經理人游凱卉表示,對比全球首檔元宇宙概念ETF的成分股,截至11月底,國泰北美科技ETF(00770)成分股中有20檔就與Roundhill球元界ETF重疊,權重占比為54%,囊括最新的MAMAA,從基礎建設、半導體到元宇宙、AI、電動車、5G、支付科技、區塊鏈、大數據、雲端運算、社群平台等創新應用皆有布局。游凱卉表示,自Facebook宣布將改名為Meta之後,市場上出現了一個新的首字母縮略詞來取代尖牙股 (FAANG),那就是MAMAA,由Meta (原Facebook)、Alphabet(Google)、微軟(Microsoft)、亞馬遜 (Amazon) 和蘋果 (Apple) 的首字母縮寫詞。市調機構TrendForce預估,2022年全球VR/AR裝置出貨量將上看1,202萬台,年成長率達26.4%,2025年出貨量成長至2,576萬台,其中Meta(原Facebook)旗下的頭戴式裝置品牌Oculus與微軟(Microsoft)分別占據消費與商用市場的領先地位,並預估Oculus Quest系列產品明年市占率可提高至66%。

現在買ETF好入場嗎?先來看懂2020股票ETF前十強 最賺的逾四成

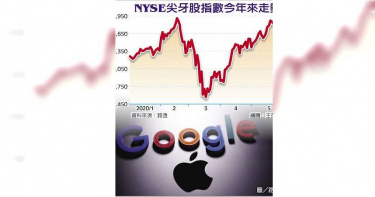

疫情未能澆熄全球股市多頭氣焰,美國科技類股尤其強勢,好表現同步反映在國內股票ETF上。據統計,2020年表現最佳的前十強ETF股票基金,八檔都是科技型相關ETF,只有兩檔為陸股相關ETF;其中前五強報酬率均超過四成,表現最佳的是聚焦美國尖牙股的統一FANG+ETF,報酬率高達91.1%。檢視2020年國內原型股票ETF績效表現,可發現鎖定科技產業的ETF表現最出色,包括統一NYSEFANG+ETF、富邦台灣科技指數、富邦深証100、國泰美國費城半導體、群益深証中小板前五強基金,報酬率都在四成以上,五到十名更全數為科技產業相關ETF囊括元大全球人工智慧ETF、國泰趨勢ETF傘型之納斯達克全球人工智慧及機器人等基金。2021開年以來,科技類ETF持續發威。專家表示,以1月21日台股大漲當日為例,台積電權重占比高達74%的富邦科技ETF,與聚焦美國尖牙股的統一FANG+ETF,當天績效甚至超越部分正向二倍的ETF,表現強勢。投信法人分析,2021年台美的科技產業可望持續成長,尤其高速運算、5G相關、Wi-Fi 6及ABF載板等,長線利多可望發酵。5G技術快速發展下,Wi-Fi 6成為新一代連接技術指標,預期需求在2021年將呈倍數成長,相關企業可望迎接高速成長,有利科技類股持續吸金。統一FANG+ ETF經理人袁永騰分析,美國總統拜登雖支持對大型科技公司,實施更嚴格的反壟斷監管和網路隱私規範,但「獲利能力」才是推動股價能否持續增長的最關鍵因素。市場預估,NYSE FANG+尖牙指數未來三年獲利年均複合成長率估近25%,優於市場主要指數。除科技產業,陸股也是投信法人普遍看好的市場,主因大陸抗疫防疫效果佳,經濟迅速反彈,2020年GDP年增2.3%,優於預期,為全球主要經濟體中唯一正成長國家,預期在基本面、政策面利多加持下,樂觀看待A股牛年走勢。

美基金最佳績效密碼:加密貨幣+科技股

新冠疫情攪亂全球市場,但基金追蹤機構晨星(Morningstar)資料顯示,今年幾檔績效卓著的美國共同基金及ETF,都是重押科技股和加密通貨而表現亮眼,反觀押注能源股的基金績效最差。今年對規模21.3兆美元的共同基金和4.4兆美元的ETF是一大挑戰,美股3月受疫情衝擊崩盤,之後又絕地反攻大漲超過60%。另一方面,聯準會為穩住金融市場採行空前寬鬆,利率維持低檔之下,債券殖利率今年大半時間盤旋在歷史低點附近。整體來說,投資人錢進風險資產都有所回報。晨星資料指出,今年績效最佳的基金Grayscale以太坊信託(Grayscale Ethereum Trust),持有僅次於比特幣的全球第二大加密通貨以太幣,今年截至12月9日為止暴漲333.7%。數位資產管理公司CoinShares指出,該檔基金大漲,多虧了散戶大舉投資虛擬貨幣,助長加密通貨基金資產總額從2019年底的25.7億美元,衝高到創紀錄的150億美元。科技股則是另一個受惠於疫情的大贏家,防疫之故許多人改成居家上班,靠視訊電話做生意及在線上下單訂貨。蒙特婁銀行旗下的MicroSectors FANG+ 3X Leveraged ETN及MicroSectors FANG+ 2X Leveraged ETN這兩檔基金,利用槓桿專門投資臉書等尖牙股(FANG),今年來投報率分別為301.9%、201.9%,是2020年迄至12月9日以來,表現次佳及第三佳的基金。晨星表示,績效排名前十大的美國股票基金,幾乎都有投資組合集中的現象。它們持股不超過50檔,部分例子還顯示,將逾一成的資產投資單一股票。美股大盤走多之下,如此重押某些類股的策略確實有助獲利,多個資產類別逼近歷史高點,標普500指數從3月中谷底反彈超過65%。相形之下,押多油氣類股的基金表現最差,疫情重創經濟連帶打趴能源需求下,美國原油期貨4月赫見負值,為史上頭一遭。

11月美股狂漲 「偷走了耶誕行情」

新冠肺炎疫苗研發奏捷為11月美國股市掀起強勁漲勢,專家認為12月可能難有大規模的「耶誕行情」,不過年底時美股可望高於目前水準。標普500指數今年來走勢(圖/美聯社)新冠肺炎疫苗研發在11月相繼傳出好消息,道瓊工業指數在24日衝破30,000點大關,11月迄今大漲逾12%,標普500指數則勁揚10%。CFRA首席投資策略師史托瓦爾(Sam Stovall)表示:「若標普指數11月升幅超過10%,將是二次大戰以來11月月線第三次創下如此佳績。11月美股大漲通常是偷走了12月的『耶誕行情』(Santa Claus Rally)。」不過即便12月僅有小型「耶誕行情」,史托瓦爾仍然預期2020年底時美股將高於目前水準,而且12月月線可望收紅。自二次大戰以來,標普500指數12月平均上漲1.5%。美股經歷11月強勁漲勢後,愈來愈多投資人認為股市將進入修正。對沖基金Hercules Investments執行長麥當勞(James McDonald)認為,在明年1月20日拜登就職之前,標準500指數恐將下修20%,回到今年7月時的水準。然而Fairlead Strategies首席技術策略師史塔克頓(Katie Stockton)認為,與其說是修正,不如說股市將從表現落後的類股取得動能。史塔克頓表示:「類股輪動將轉回尖牙股,這些大型科技股將支撐大盤,或帶動指數上揚。尖牙股可望在股市拉回前再帶動大盤上漲。投資人不應等到股市拉回再進場,因股市會從更高的地方做調節。」史塔克頓指出,臉書、亞馬遜、網飛(Netflix),與谷歌母公司Alphabet等尖牙股,還有蘋果與微軟,全都有超賣的跡象。部分尖牙股,以及蘋果與微軟等科技巨擘11月股價表現遜於大盤。11月迄今蘋果股價僅上漲6.5%,而亞馬遜漲幅只有4.7%。

萬四不是天花板! 專家:防衝一波後的下殺修正

台股度過最強11月後,年底具備消費旺季、資金行情、作帳、作夢、軋空等五大利多做後盾,一鼓作氣攻克萬四成法人圈共識,惟面臨電子股漲幅過大及出貨旺季已過的隱憂,法人提醒投資人逢高應盡早獲利入袋,提防最後一段噴出後的下殺修正。台股12月展望(製表/中國時報柯宗沅)逢高應盡早獲利入袋兆豐投顧董事長李秀利指出,大盤上周最高來到13,951點,距離萬四大關不到50點,萬四雖不會是天花板,卻要看加權指數用什麼方式突破,若股價在攻高過程出現高檔停利賣壓,大盤恐面臨高檔修正的風險,甚至複製萬三爆大量下殺的格局。下周進入12月後,迎來的將是11月營收與總體經濟數據的公布,以及年底投信與集團的作帳時節,李秀利表示,部分股價已經提前反映明後年的本益比,整體12月能否延續11月看回不回的走勢,端看美股、量能、法人動向,但市場融券餘額竄至百萬張以上,不排除12月再出現軋空行情,惟短高將壓縮後續漲升空間。12月恐再現軋空行情加權指數11月截至27日止,單月漲點高達1,320點,改寫歷年11月紀錄,主因在於資金行情防線鞏固,新台幣維持在28.8字頭,外資單月回補買超1,423億元,改寫2016年4月以來新高,反觀投信11月則小幅賣超33.77億元。萬寶投顧董事長朱成志認為,行情跟先前相比,資金不再高度集中電子族群,隨疫苗進展順利及感恩節與黑色星期五購物季鳴槍起跑後,非電族群也開始接棒演出,11月以來標普500指數的漲幅更領先美股尖牙股,台股的低基期股也紛紛出現補漲行情,預期年底將有衝破萬四的機會。

美大選前最後押寶 兩陣營概念股看這裡

美國總統大選登場,尋求連任的川普與挑戰者拜登勝負難料,反倒給了市場最後押寶時機,外資圈人士指出,川普輕稅政策對科技業巨擘有利,尖牙概念股化身押寶川普勝選主軸。拜登政策則著重綠能、電動車,若拜登勝選,台系相關族群有望上演慶祝行情。美國總統大選進入最終壓抑期,又遭遇新冠肺炎疫情持續全球大流行,英國確診人數破百萬人、最新採取封城一個月措施,台股成交動能受阻,多頭氣氛亦缺乏延續性,市場屏氣凝神靜待大選塵埃落定,方能掀開悶鍋。不過,在先不考慮選舉結果難產的極端情況下,時值選情最終關鍵時刻,創造出積極型投資人押寶機會,也為台股帶來些許生氣。川普對資本主義體系採自由放任態度,減稅、低利率、放鬆政府管制使大企業深受其惠,科技巨擘如臉書、蘋果、亞馬遜、Google等尖牙股,是市場看好的受惠方向,延伸至台股相關供應鏈包括:台積電、和碩、緯穎、欣興等,是主要受惠股。尖牙概念股近期以台積電、欣興最受關注,台積電身為蘋果A14應用處理器,在股價出現回檔後,外資賣壓減輕,長線資金於美國選舉結束後是否大舉回流,將引導台股走向。欣興繼外資降評、廠房失火後,賣不停的國際資金終於2日回頭,回補3,183張,終結連四賣。相對地,拜登在產業發展上著重與未來趨勢接軌,傾向發展再生能源、醫療生技、電動車等,台系受惠股包括:貿聯-KY、和大、再生能源、茂迪等。電動車族群長期博得資金青睞,本土投顧龍頭最新供應鏈調查顯示,品牌大廠特斯拉(Tesla)電動車第四季總產量將達14.6~15萬輛、季增1~3%,推估2020、2021年總產量為47.9與68.9萬輛,出貨可望持續轉佳,帶動供應鏈業績想像空間浮現。摩根投信環球市場策略師林雅慧表示,受到歐、美第二波新冠疫情升溫與美國大選動盪影響,美股、亞股因不確定性而承壓。另一方面,經驗顯示,只要選舉結果明快清楚,市場都能迅速消化,回歸基本面,也就是說,股市近期出現波動,反而可視為中長線進場時點。惟富蘭克林證券投顧提醒,萬一美國總統選舉因雙方得票接近,而出現爭議性結果或延宕,則可能延長市場震盪期,不可忽視風險。

台幣升升不息 台股力拚「萬三」新天險

美股重啟攻勢,凝聚市場信心,法人指出,目前新台幣走升,熱錢來台的基調不變,外資買盤回補頗受期待,加上還有蘋果新機發表、台積法說可望報喜,以及美財報周開跑等題材,五大助漲力道匯聚,可望一舉推升大盤衝關「萬三」新天險。受惠美股反彈走勢延續,市場普遍看好台股12日開盤有機會跟進上演補漲行情,指數蓄勢挑戰萬三大關,而電子族群仍將是盤面人氣指標,且有資金熱潮、外資回補、手機銷售旺季、科技趨勢向上與企業獲利復甦等五大利多發酵,今年高點力拚登上13,200新高。近期新台幣走勢「升升不息」,已見到28元的九年新高,主要由於出口旺盛、貿易逆差及台資回流需求等,預期此波熱錢可望在央行壓力下有機會陸續轉進股市,扮演撐盤重要角色。國泰證期顧問處協理蔡明翰表示,根據以往經驗,在新台幣大舉走升的情況下,雖以出口導向的業者將面臨匯損壓力,侵蝕獲利表現,但就整體市場角度而言,資金行情的推升力度及廣度,對股價影響都是更加正向看待。另外,外資前9月匯出逾5,000億元,10月以來在台股進出動作已出現回補跡象,近四個交易日合計買超323.05億元,台期指淨多單也小幅增加到29,468口,期現貨同步做多心態升溫。從基本面而言,群益投顧指出,隨著9月營收公布即將進入尾聲,蘋果新機發表與台積法說為台股兩大重頭戲,iPhone 12系列將於13日發表,趕上感恩節及耶誕旺季,年度換機潮動能顯現,蘋概股業績預料也將同步升溫。投顧法人分析,半導體族群重回主流焦點,尤其外資在台積電15日法說前已展開買超力道,配合營收創高題材,8日股價第四度登上450元大關,法說內容利多可期。此外,美超級財報周即將登場,首波由金融股打頭陣,而科技股則在10月中下旬揭露,由於疫情減緩,企業獲利可望逐季走出谷底,第三季財報有機會優於市場預期,助長多方氣勢。凱基投顧台股分析師張明祥認為,美尖牙股「FAANGM」先前面對一波拋售修正潮,引發科技泡沫破滅擔憂。但整體來看,包括網路社群、電子商務等數化化經濟加速發展,FAANGM明後年獲利成長力道不俗,長期展望正面,將增強台灣半導體、雲端/資料中心、蘋概股獲利動能,進而支撐台股長多表現。

美股跳水爆跌 只因這家公司未納入標普500成份股

美股經過勞動節連假後周二開市,多頭熱門指標特斯拉跳水重挫18%,FAANG等尖牙股盤中跌幅亦在5%左右,道瓊工業指數跌逾500點,接近2.0%,標普5百指數大跌2.5%,科技股跌勢尤重,那斯達克指數重挫3.6%,來到10,897點。特斯拉暴跌主因為標普5百指數供應商S&P Global上周五盤後宣布,不會把特斯拉納為標普5百成份股,但未對此一決定的原因提出說明。科技股成為重災區,蘋果跳空大跌5.4%,亞馬遜開低4.8%,臉書重挫4%,輝達暴跌近6%。信安環球投資公司首席策略師夏爾(Seema Shah)指出,「我認為科技股獨強的情況將趨緩,接下來行情將走向類股輪動。由於逐漸減封,加上疫苗即將問世,民眾生活將開始恢復正常,封鎖期間高度依賴科技的情況將逐漸消退。」高盛發布研究報告指出,美股今年迭創歷史新高,而有市場恐慌指數之稱的CBOE波動率指數(VIX)卻同步上揚,為2000年網路泡沫破滅以來首見,恐為美股後市的壞兆頭。VIX是預估美股未來30天波動情況的最佳指標,一般來說,美股若上漲,則VIX會下跌,兩者呈反向連動。VIX若低於20代表美股交易風險偏低,升破20意謂市場恐慌情緒升溫,高於30則代表震盪加劇。高盛指出,但目前VIX與美股的連動關係卻出現反常,標普5百指數目前正處於2000年3月以來的最高,而VIX同樣處於波段高檔。VIX周二跳空大漲逾6%,來到35.61,過去一年來標普5百指數累計大漲17%,同期間VIX則飆漲約1倍。高盛的分析師進一步表示,近來推升VIX走高的主要原因有二,首先是科技股的震盪幅度過大,其次是美國大選在即,投資人憂心選舉結果對大盤產生可能影響的不確定性。上一次VIX與美股同步走高的情況出現於2000年3月的網路泡沫高峰,之後美股就從高點崩跌,那斯達克指數一路走空到2002年10月,波段跌幅高達80%。

美尖牙股跌一跤 台股操作慎防颱風尾

美尖牙股(FAANG)開年以來備受市場青睞,股價屢創新高,但9月首周卻驚見扭轉跡象,獲利了結賣壓大舉湧現,法人認為,台系供應鏈因基期也相對墊高,建議在調節力道趨緩後,再尋找區間操作機會。2020年來引領美股強攻的臉書、蘋果、亞馬遜、網飛及谷歌五大科技龍頭,近兩日,突然有獲利了結賣壓出籠,不僅使得美股拉回壓力大增,且產業關聯程度高的台灣相關概念股也遭逢法人調節,成為盤面重災區。萬寶投顧總經理蔡明彰表示,由於疫情影響,居家工作、宅經濟發酵,推升伺服器、雲端等需求,市場資金活水又相當充沛,帶動買盤大舉湧入相關個股。其中,美尖牙股扮演關鍵指標角色,且中國大陸去美化,也增添台灣供應鏈利多題材,包括半導體、IC設計等漲勢皆相當強勁,催生出不少千金、高價股。不過,隨著美國擴大華為禁令,可看出以聯發科為首的上下游廠商都出現拉回震盪,台股整體成交量也隨之遞減,配合美科技股無預警大幅跳水,預料相關概念股雖中長期展望仍維持正向,但因基期墊高、急漲壓力有待宣洩,短期內還有修正整理的空間。由於高價電子股短線壓力漸增,且盤面資金主流轉向低基期的航運、面板、鋼鐵等族群,群益投顧建議,高基期股需等待回測月線至附近,或是經過一段整理之後,再留意區間操作空間。此外,群益投顧認為,蘋果和特斯拉股票分拆之後,股價陸續出現明顯回跌,就技術面觀察,已達適當修正幅度,且分拆後的蘋果和特斯拉股價變得更易推升,可望推動美股持續走揚,將有利支撐台股行情,相關概念股拉回整理還有上攻機會。

巴菲特也跟風買黃金?

美國證管會14日公布揭露大型基金持股狀況報告,顯示儘管新冠疫情衝擊經濟,知名基金管理機構第二季仍大舉增持科技股及黃金ETF部位,就連股神巴菲特也加入投資黃金行列。報告揭露股神巴菲特在Q2的持股變化,他掌舵的柏克夏海瑟威公司為替疫情衝擊停損,出清高盛和航空股,並大砍富國銀行、摩根大通等銀行股的持股比率。而向來不愛投資黃金的巴菲特似乎轉性,Q2新增金礦商巴里克(Barrick)持股近2,100萬股,在Q2季末價值5.63億美元。至於其他大型基金青睞的科技股標的,包括臉書、亞馬遜、蘋果、網飛、谷歌母公司Alphabet組成的尖牙股(FAANG),尖牙股包辦今年美股大部分漲幅。搭上因疫情而起的遠距辦公潮,他們也搶買視訊會議軟體供應商Zoom、行動支付業者PayPal等股票。金融大鱷索羅斯的家族辦公室,對亞馬遜投資增加102%。投資大亨桑德海姆(Dan Sundheim)旗下的對沖基金D1 Capital Partners,將微軟持股增持74%。索羅斯與明星操盤手羅布(Daniel Loeb)創辦的避險基金Third Point,則新建大陸電商龍頭阿里巴巴投資部位。對沖基金Cinctive Capital Management在投資組合新增Zoom,該視訊會議軟體商股價今年來飆漲263%。此外在無現金交易風潮興起,行動支付巨頭PayPal股價自年初來飆升79%,吸引Senator Investment Group及Carlson Capital等基金業者追捧。報告顯示,幾家重量級基金業者在Q2押注科技股和消費類股外,也有業者基於通膨避險而增添黃金部位。Mason Capital Partners、Sandell Asset Management與Caxton Associates等基金業者,全都新增全球最大黃金ETF-SPDR Gold Trust,該基金今年來漲幅近28%。

美大選剩百日 投資可超前部署這五類

美國總統大選進入倒數階段,時間不到百日,三大媒體美聯社、CNN、CBS民調顯示,民主黨候選人拜登領先,市場關注選後的投資布局新方向。五大投信業者建議,超前部署可以聚焦五大領域,分別是MEGA、5G、車用、疫後新生活及綠能。包括台新投信副總經理沈建宏、保德信副投資長葉獻文、統一全天候基金經理人朱文燕、富蘭克林華美高科技基金人郭修伸、瀚亞投資長劉興唐等知名投信業者一致認為,川普民調落後,打大陸的動作會越來越大,加上第二波疫情等變數,台股第三季將進入震盪。不過,美國經濟數據好轉,零售銷售年增轉正,原先受疫情影響停擺的企業營運,重回常軌,政府擴大發放失業救濟金,撐起消費力,而歐洲亦見復甦,德國6月工業訂單,與5月相比大增27.9%,優於市場預期。大陸轉單效應讓台灣受惠,台灣GDP、外銷表現相對佳。沈建宏分析,台股走勢雖震盪,仍看好科技股表現,漲多拉回修正,不妨礙輪動,預期電子股是盤面要角,年底到明年初,將開始反映作夢行情,由Microsoft、Apple、Google和Amazon帶動的MEGA趨勢不變。操作上,可先觀察外資回補的力道,外資6~7月回補台股897億元,8月又開始調節,若外資加大買盤,權值股可以留意。郭修伸指出,美股科技財報公布的結果,多數符合甚至超過預期,尖牙股、晶片類股展望正向,將與台股科技股半導體、晶圓代工、IC設計連動。而5G、AI、IOT、HPC帶動相關需求強勁,也為網通、PCB、檢測、耗材等業者長線業績添柴火。目前比較弱的是汽車及車電類,疫情如好轉,消費信心恢復,耐久財銷售也將隨之轉佳。

外資認錯回補56億 半導體雙帥領軍

資金浪潮促使台股8月行情熱絡可期,4日再度由台積電、聯發科「半導體雙帥」掛陣,帶領權值股大軍全線壓境,外資認錯回補56億元,台股終場大漲196.89點,以12,709.92點作收,上市各類指數全數收紅。台股於7月28日量價齊創歷史新高12,951點後,陷入高檔盤整走勢,台積電也自466.5元高檔拉回讓出指數空間,中小型股以生技股及IC設計為首絕地大反攻,重新喚回買氣。近期美台超級財報周利多不斷,在尖牙股財報亮眼,搭配NVIDIA向ARM提出併購題材撥開前景迷霧,抵銷新一輪振興法案卡關利空,台股人氣不墜,在內資軋外資的壓力下,外資4日率先終結連五賣,轉買56.06億元,大盤以12,709點作收,漲幅1.57%,成交值2,135億元,連11日破2千億元大關。台股兩大權值王台積電、聯發科占台股權重已經達31.73%,4日股價分別回彈2.28%、5.17 %,台灣50重量級個股中,除了華南金及台灣大股價以平盤作收,及遠東新、南亞科及日月光投控收黑外,其餘個股盡數收紅,盤面上更以半導體、印刷電路板(PCB)、車用電子、資產、自行車等個股爭相表現,帶動台股單日市值大增5,960億元。華南投顧董事長儲祥生認為,現階段盤面處於「尷尬」時刻,資金行情充分燃燒,無論基本面好壞本益比同步拉高,台股走勢維持看回不回驚驚漲的格局。他強調,現階段操作要保持風險意識,空手投資人雖可以少量布局,卻切勿重壓及追高,同時以具備財報基礎的股票為主,相對而言風險較低。統一投顧董事長黎方國指出,考量美國科技股獲利亮眼,以及美國ISM製造業指數等經濟數據超乎預期,加上大盤均線呈現多頭排列,若逢拉回,皆是不錯的進場買點。宏遠投顧副總經理陳國清表示,除中美貿易戰等政治衝突是潛在利空外,也須提防股價漲多後,若接續公布的財報不比預期更強,恐將出現利多不漲或下跌的窘境,尤其接近美國總統大選,部分資金可能選擇提前逢高獲利了結,因此短線上切勿搶高,若出現大幅度修正才是較好的進場機會。

不甩疫情美陸大亂鬥 華爾街上演V彈主角的是他們

受到新冠肺炎疫情打擊,美國失業率躥升,國內生產毛額(GDP)暴跌,但尖牙股(FAANG)為首的美國科技大廠股價仍然逆勢上漲,在華爾街上演V型強彈。尖牙股為近期美股反彈的主要推動力。尖牙股中的臉書、網飛和亞馬遜,近幾日股價皆再創歷史新高,而蘋果和谷歌母公司Alphabet,股價距離歷史新高水準也只有咫尺之遙。此外,成份股包括特斯拉、推特、輝達和阿里巴巴等科技大廠的紐約證交所(NYSE)FANG+股價指數,2020年迄今躥升24%,盤旋在新高水準。同期標普500指數下跌7%,美國小型股指標羅素2000指數跌幅達15%。投資人湧進尖牙股不僅意味著,市場相信科技大廠能安然度過這場公衛危機,也反映疫情只會讓大眾更加依賴科技。Principal Global Investors首席策略師薩賀(Seema Shah)表示,科技大廠因為封城和社交距離限制而受惠。亞馬遜可以說是最不受疫情影響的企業,居家防疫加速民眾轉往線上購物。隨著美國數百萬名員工在家上班,企業依賴亞馬遜和微軟等大廠的雲端運算平台。疫情期間民眾出不了門,又沒有時況比賽可看,只能追劇解悶,因此,使網飛也是因疫情受惠的企業之一。疫情雖然影響蘋果的亞洲供應鏈,和衝擊iPhone需求,不過該公司第一季營收仍然增加1%。臉書與Alphabet的廣告業務也受疫情影響,不過沒有外界想像的那麼糟。Alphabet第一季廣告收入依舊成長,只是不如以往強勁。在目前充滿不確定的時代,科技股逆勢上漲反映投資人渴求成長。SunTrust Advisory Services首席市場策略師勒納(Keith Lerner)表示,投資人對科技股深具信心,所以願意付高價買進。