加密幣市場

」 比特幣 加密幣 加密貨幣 礦工

「幣圈頭號敵人」SEC主席明年元月卸任 比特幣狂歡飆近10萬美元大關

美國下任總統川普選前表態支持加密貨幣,提升投資人興趣,而「幣圈頭號敵人」、美國證交會(SEC)主席詹斯勒(Gary Gensler)21日宣布,將於明年1月卸任,加密幣市場歡聲雷動,激勵比特幣再創新高,距離10萬美元大關只有一步之遙。近期比特幣屢屢改寫新高紀錄,比特幣價格21日首次突破 99,000 美元的水平,逼近 10 萬美元關鍵里程碑。截至收盤,比特幣下跌0.58%,收98336.19美元。自11月5日川普勝選以來,比特幣漲幅超過40%,加密貨幣市場整體市值暴增1兆美元。詹斯勒任內對加密貨幣嚴加監管,投資人預期川普上任後將創造更友善的加密貨幣監管環境。川普的過渡團隊已開始討論,是否在白宮設立一個專門負責數位資產政策的職務。數位資產公司 Galaxy Digital 執行長 Mike Novogratz 表示,考慮到當選總統團隊的支持加密貨幣的態度,無論川普選擇誰來領導 SEC,都將對比特幣持正面態度。Novogratz 更表示:「白宮的所有人都喜歡幣圈,他們相信數位資產世界,相信區塊鏈和比特幣。」即將出任嘉信理財(Charles Schwab)執行長的沃斯特(Rick Wurster)表示一旦監管改變成真,嘉信打算推出現貨加密幣交易服務。澳洲券商Pepperstone研究部主管韋斯頓(Chris Weston)表示,比特幣正朝著10萬美元挺進,「我們認為,比特幣達到該里程碑的可能性越來越大」。

全球第3大加密幣交易所FTX破產 又遭駭客入侵

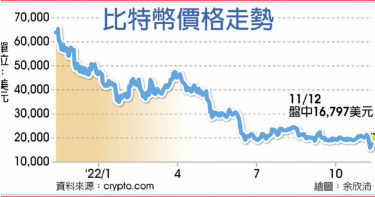

爆發資金危機的全球第三大加密幣交易所FTX(以交易量計)11日聲請破產保護之際,又爆發遭駭客入侵事件、超過6億美元資產不翼而飛。投資人血本無歸,包括淡馬錫、軟銀到NBA球星柯瑞等多位名流與體壇明星,都淪為受災戶。FTX落難拖累整體加密幣市場,比特幣跌至兩年低點,12日盤中在1.6萬美元遊走,2022年迄今重挫近64%。FTX面臨投資人擠兌,交易員在短短72小時撤出60億美元資金,在對手平台幣安(Binance)放棄收購計畫後,FTX難以籌到救命資金,最終被迫破產重組。FTX發布聲明表示,它和關係企業加密幣交易公司Alameda Research及其他130家公司,已向美國法院聲請破產保護。FTX在破產申請書表示,公司資產在100億~500億美元之間,負債與資產等額,還有逾10萬名債權人。FTX任命重整專家瑞伊(John Ray III)接任執行長,他曾監督安隆清算,並主導北電破產重整。消息人士透露,FTX至少有10億美元的客戶資金消失。已辭去執行長一職的創辦人班克曼弗瑞德(Sam Bankman-Fried)私底下將FTX 100億美元客戶資金轉至Alameda,有大部分已消失,另有內情人士稱消失金額約在10億至20億美元間。禍不單行的是,FTX此時傳出遭駭客攻擊,逾6億美元資產消失。該公司已證實此事,要求用戶刪除FTX應用程式,也不要進入FTX網站,因為可能下載木馬。FTX曾為市場寵兒,1月還向投資人募資4億美元,讓公司估值達到320億美元。FTX投資人包括新加坡淡馬錫控股、軟銀、紅杉資本和安大略省教師退休基金會等。就連體壇也遭受FTX破產波及,NBA球星柯瑞、美式足球巨星布雷迪(Tom Brady)和他的前妻超模吉賽兒,都曾投資FTX,如今淪為受災戶。

NVIDIA示警Q2營收不如預期 顯卡營收大降44%

從年初至今股價已經下跌35%的顯卡龍頭NVIDIA(NVDA-US),Q2的正式財報還有2週才要公布,在8日先示警Q2營收不佳,股價應聲下跌6.3%,但營收相比去年同期仍有3%的成長。NVIDIA指出,Q2的各部門營收初值約為67億美元(約新台幣2,009億元),比起自己原先預估的81億美元(約新台幣2,429億元)低了不少,主要是遊戲部門的收入僅20.4億美元(約新台幣611億元),而市場原先則預期30.9億美元(約新台幣926億元),相比Q1下跌了44%,與去年同期相比也下降33%。雖然NVIDIA不願承認是加密幣市場陷入熊市,導致礦工退場,大批挖礦顯卡被拋售到二手市場,間接影響到公司營收,但市場認為,如果加密幣價格持續下跌,即使是推出RTX40系列也難以救回營收。遊戲部門營收表現差強人意,但受惠於近年企業雲端需求大增,資料中心部門營收表現持續成長,雖然相比Q1僅成長1%,但與去年同期相比有61%的成長幅度。CEO黃仁勳則指出,遊戲相關產品的銷售明顯下降,主要是受到總體經濟的影響,將與合作夥伴調整通路價格以及庫存。

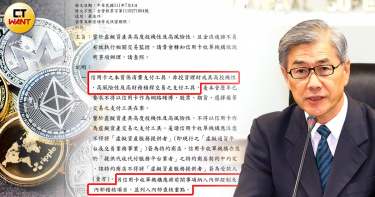

刷卡買嘸幣1/信用卡買加密幣整理文3月起暴增 引金管會出手禁入金

全球通膨惡化下各國央行不斷升息,加速股市、加密幣市場陷入熊市,從5月初爆發LUNA崩盤,比特幣從3萬美元跌落1.8萬,以太幣從2千美元跌破千元大關,幣圈一片哀號中,金管會在7月初順勢發函國內銀行「不得以信用卡作為虛擬資產交易的支付工具」,再度震盪幣圈。為何金融主管機關突然出手?本刊調查,其實早在2019年初,全球最大加密幣交易所幣安(Binance)就開始提供信用卡入金加密幣的服務,不過當時幣圈價格不好,一直到2021年才有大批幣圈投資者開始使用。CTWANT記者觀察,2022年3月,比特幣在4.7萬美元震盪時,台灣社群網路上突然出現大量信用卡入金的整理文,分析哪張信用卡入金回饋最多,吸引幣圈小白加入,「那很明顯就是業配文,根本死道友不死貧道。」1名幣圈人士說。在幣圈打滾4年的Dean向CTWant透露,老手多用海外帳戶入金買幣,但手續時間比較久,在台灣交易所買幣要付手續費,還有轉幣的匯費,加上C2C又怕約在超商結果遇到搶劫,「所以很多新手都會選擇用信用卡入金,雖然要3.5%手續費還有匯差,但勝在方便,很多信用卡海外刷卡有回饋,扣下來手續費大概剩1%。」目前全球交易所若要以信用卡入金,多是透過第三方加密幣支付商Simplex。(圖/翻攝自幣安臉書、Simplex臉書)因此,引來金融主管機關出手。金管會在7月4日發函給銀行公會,明確指出「虛擬資產具高度投機性及高風險性,不得以信用卡作為支付工具」,代表原先習慣以信用卡作為加密幣入金工具的投資人勢必得改其他方式入金。金管會在函文中說明2點,第1點為信用卡的本質是消費支付工具,不是投資理財或者高風險、高投機、高財務槓桿的支付工具,金管會也早已禁止信用卡作為賭博、股票、期貨、選擇權的支付工具。第2點則是提醒信用卡收單機構,要注意不能把「虛擬資產服務提供者(VASP,Virtual Asset Service Provider)」作為特約商店,並提醒特約商店不得將VASP簽為特約商店,同時必須要求特約商店不可將VASP簽為受款人,限期3個月內改善,同時要列入內控、內部查核的重點。銀行局副局長童政彰向CTWANT記者解釋,「信用卡主要還是用在消費,不適合投資理財,而虛擬通貨的波動性極大,因此發函給銀行公會,要求收單銀行務必注意特約商店是否為VASP。」據金管會銀行局統計,截至五月,國內有33家信用卡發卡機構,總流通卡數達5,366萬張,有效卡數約3,423萬張,但並非所有信用卡都能以消費額度買幣。本刊記者調查,不少民眾在刷卡買幣後才知道,部分銀行的信用卡入金買幣額度,並非被列在消費額度,而是「預借現金」額度,因此並無消費回饋,例如中國信託;再如玉山銀行、華南銀行,也可刷卡買幣,但也沒有現金回饋,部分民眾還需打電話開通才可以刷卡入金。7月中旬有嫌犯自導自演搶走販賣加密幣的240萬現金,出境時遭警方逮捕。(圖/警方提供)而有現金回饋的有銀行包括永豐、台新、聯邦、國泰以及富邦,至於兆豐、元大、渣打則是不能以信用卡買幣;幣圈口耳相傳最實惠的信用卡為永豐幣倍卡,海外消費回饋4%,吸引許多幣圈大戶辦卡。發卡組織VISA曾統計,在2021年上半年,加密幣持續成長的同時,透過VISA購買加密幣相關品項的金額就高達10億美元(約新台幣298億元);而VISA與Mastercard也與國外交易所合作推出加密幣信用卡,透過該信用卡以加密幣消費後,後端會轉為法幣支付給商家。此次金管會出手管制信用卡入金加密幣,幣圈內認為應該是有太多小白根本不知道投資的是什麼,錢又是從信用卡扣款相當無感,後續衍伸投資糾紛,為了避免未來更多麻煩金管會銀行局才選擇出手。

「股神老友」蒙格預言成功!加密貨幣平台大崩潰 百萬幣圈玩家資金遭凍結

先前股神巴菲特的好友蒙格才因批評加密貨幣是「性病」、「令人作嘔」,並稱讚中國政府「禁止加密貨幣」的決策,而引起幣圈玩家的撻伐,但他對加密貨幣的看法似乎成真了。近期除了加密貨幣對沖基金「三箭資本」爆發違約之外,加密幣平台Celsius與Voyager Digital本月稍早也因用戶瘋狂擠兌,引發流動性危機而紛紛申請破產,導致數百萬用戶的資金遭全數凍結,血本無歸。據CNBC的報導,Celsius與VoyagerDigital為加密貨幣的借貸與投資平台,它們的運作方式更像一間投資銀行,平時他們會將用戶存在平台的資金借貸給其他用戶,或投機押注在高風險的去中心化金融(DeFi)產品以追求高收益。其中Voyager更因為「三箭資本」(Three Arrows Capital)拖欠6.6億美元的違約而遭受牽連。幣圈的高度關聯性導致加密幣市場的恐慌情緒更易傳染,而過度的高槓桿操作則會在價格修正後引發流動性危機,使得大平台與公司的破產潮就像骨牌效應一樣連環爆。更糟的是,加密貨幣市場長期以來未受各國政府監管,代表平台不會像美國銀行的《證券投資人保護法案》,或是英國和歐盟的銀行法規一樣,讓用戶取得破產公司在銀行內的資產或股份。最近幣圈市場的崩潰也基本上符合股神巴菲特(Warre Buffett)的老戰友,波克夏公司副董事長查理蒙格(CharlieMunger)對加密貨幣的看法,他在今年2月就曾預言,「在未來一百年內,比特幣的價格將歸於零。」他也表示美國政府應該要像中國政府一樣馬上封殺加密貨幣,因為它常被用在賭博、敲詐、綁架和逃稅等非法活動中。他還補充,「我很驕傲能避開加密貨幣,它就像某種性病一樣。」

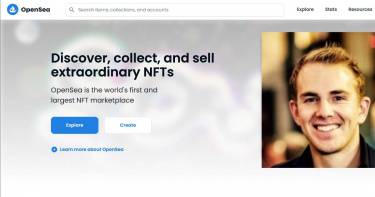

NFT平台Opensea宣布裁員20% 創辦人:可在熊市維持5年正常營運

受貨幣緊縮政策影響,全球經濟陷入熊市,讓加密幣市場表現不佳,而NFT(非同質性代幣)的需求也急劇縮減,對此全球最大NFT平台Opensea宣布裁員20%以維持平台營運。受通貨膨脹、貨幣緊縮政策影響,加密幣利空消息不斷,6月底傳出加密幣對沖基金三箭資本(3AC)有6.7億美元的債務違約,目前2名創辦人已經不知去向,間接導致多間加密幣商倒閉。目前NFT的平均交易價格也下跌40%,交易量銳減,全球最大NFT平台Opensea在6月營收直接砍半,因此決定裁員20%,OpenSea聯合創始人兼首席執行長Devin Finzer指出,公司會提供給被裁員工豐厚的、資遣費、全年醫療保險以及加速股權配置,而此次裁員可以讓Opensea在加密幣熊市中維持5年正常營運。據外媒報導指出,目前加密幣相關產業已經有超過2千人失業,其中包括Coinbase裁員18%、交易所Gemini裁員10%、、BlockFi裁員20%、Crypto.com裁員5%,唯獨全球最大的交易所幣安逆勢增聘2千人。

央行揭秘NFT 2/作品碎片化衝擊金融秩序 只有28.5%買家會獲利

為了因應全球通貨膨脹惡化,中央銀行宣布升息半碼,但除了總體經濟環境外,在6月中的央行理監事聯席會的報告,也點出高價的NFT「碎片化」,可能涉及證券發行的金融行為以及洗錢等不法行為,但目前國內仍無法針對NFT進行系統規範,幣託共同創辦人鄭光泰表示,業者若遵守反洗錢、KYC規範,勢必會將低許多風險。在央行111頁的理監事會議會後參考資料中,其中加密幣DeFi、NFT就佔了其中14頁,對於NFT,央行引用Chainalysis的研究,表示NFT在首次發行時,第一手就購入的買家只有28.5%會獲利,而目前在區塊鏈上產出的NFT有約3分之1沒辦法賣出。除了只有少部分投資人可能獲利外,央行表示,目前NFT仍在發展的最初階段,相關市場機制都還在摸索,甚至法律定位也不明確,一般民眾只能透過海內外NFT平台進行交易,很難獲得周延的保護。央行認為,NFT所有人沒辦法佔有,也無法排除他人使用,法律地位相當模糊。(圖/報系資料照)加上NFT的成交價未必會反映真實的價格,且目前可能買到假的NFT,像是地板價格一度飆到147枚以太幣(約新台幣468萬元)的無聊猿遊艇俱樂部(Bored Ape Yacht Club,BAYC),就被不肖人士以左右翻轉的方式重新發行,並進行拍賣。甚至為了宣傳NFT,在網路上已經開始有許多NFT的不實廣告,為此英國廣告標準局(ASA)在去年11月時,特別將NFT廣告列為紅色警示,主因是缺乏投資風險警語。由於部份NFT價格過高,使得想收藏的投資者沒有足夠的資金購買,因此衍伸出將高價NFT的權利「碎片化」作法,並以發行新代幣的方式將該等持份公開銷售,央行認為,此舉可能涉及證券發行等金融行為,而美國SEC也開始針對NFT碎片化進行調查。香港證監會也認為NFT碎片化跨越收藏品與金融資產之間的界線,應受「證券及期貨條例」規範,大陸當局則嚴禁NFT碎片化,以免轉為另個方式的ICO募資,反觀台灣,目前還未有針對NFT發行、販售進行牽制的相關法規。在NFT市場上曾出現投機者重製無聊猿的NFT,誘使對NFT不懂的投資人花大錢購買;甚至有不法分子借此洗錢。(圖/翻攝自央行報告書)以往藝術收藏品常被用來洗錢或者進行不法交易,作為數位權證的NFT面臨相同的處境,且NFT的交易貨幣為加密幣,具備匿名性且跨境流動便利,有心人士若想透過NFT洗錢將更加便利,流入NFT市場的不法資金又以詐騙的犯罪所得最多,其次為遭美國列入黑名單的資金以及遭駭客盜取的加密幣,透過多次轉手讓將黑錢洗成合法資金。雖然加密幣市場已經開始影響民眾的消費習慣,但央行認為目前加密幣市場總市值僅9,000餘億美元(約新台幣27兆元),比起全球金融資產469兆美元(約新台幣1.39萬兆元)差得遠,但央行指出,目前國際間金融穩定委員會(FSB)已注意到如果加密資產的規模,與金融體系間的連結持續成長,未來仍可能影響金融穩定。對於央行提出的NFT看法,台灣首家加密幣交易所幣託共同創辦人鄭光泰表示,市場果如央行所示警的須留意風險議題,此現象有猶如早期投資市場風靡未上市股票一般,市場上一堆股條到處橫行企圖吸引投資人。幣託共同創辦人鄭光泰認為,投資人務必在事前做足功課,並留意風險,才能找出其中的潛力股。(圖/幣託提供)鄭光泰點出,「誠如央行所示,投資人務必了解投資項目才是最終的保障,也是對自身資產負責任的表現。如同過去股條滿天飛的時代,投資人必須勤做功課,務實的了解企業,才能在風險中找到黃金;而今,投資人也需要在眾多項目中尋找未來的潛力股。」而目前幣託轉進元宇宙O2 META與新推出NFT平台BELS,新平台均基於反洗錢的基礎下,並遵守KYC(Know Your Costumers)規範提供市場所須服務。幣託同維護市場安全與需求,運用創新技術以及團隊一直以來的務實態度,目標打造最符合需求端的實虛融合元宇宙。鄭光泰笑說,央行提示的風險,也是幣託困擾的點,O2 元宇宙也須抵抗該風險將服務做大提供永續服務。

加密幣末日來臨? 6月迄今全球交易所已裁員逾1,700名

受全球通膨惡化影響,加密幣市場相比去年11月,市值已經蒸發2兆美元(約新台幣59億元),美國聯準會接連升息也讓資金持續出逃,全球多間加密幣交易公司也陸續裁員,自6月初至今已有1,700名員工失業。美國聯準會在上週升息3碼,主席鮑爾週三在美國國會發言,提到若要在經濟不衰退的情況下,實現軟著陸的難度更高了,同時暗示下個月可能會以同樣幅度進行升息,訊息傳出後美股4大指數收黑,加密幣市場也一片慘兮兮,部份加密幣公司已經開始裁員,希望能度過這波熊市。根據外媒《Business Insider》報導,在6月初時,加密幣交易所Gemini表示,將裁員約百人,新加坡加密幣公司Crypto.com,在6月中旬也發布裁員260名員工公告。而全球第2大加密幣交易所Coinbase在14日宣布裁員1,100名員工,加密幣貸款公司BlockFi也宣布裁員170名員工;在中南美洲的Bitso與Buenbit早在5月底時宣布皆裁員80人,統計下來從5月底開始至今,加密幣產業已經有約1,700名員工失業。但目前仍不是加密幣最慘的時刻,Coinbase執行長兼創辦人Brian Armstrong日前透露,幣圈現在正進入衰退,預計將會維持相當長的一段時間。

加密幣市場存結構性缺陷 BIS籲:各國快開發央行數位貨幣

有「央行中的央行」之稱的國際清算銀行(BIS)在年度報告中,提出對加密幣市場的擔憂,表示比特幣與年初相比暴跌70%,顯示加密幣市場有結構性的缺陷,並呼籲各國央行盡快開發具有吸引力的央行數位貨幣(CB/DC)。國際清算銀行(BIS,Bank for International Settlements)長期對於加密幣市場抱持著懷疑的態度,在近日高通膨引發的熊市,加密幣市場反應比各國股市更加激烈,比特幣相比年初暴跌70%,BIS總裁Agustin Carstens直指加密幣市場存在結構性問題,如果沒有政府支持的機構,以稅收作為儲備金,任何形式的貨幣都缺乏可信度。像是近期的LUNA與TerraUSD的崩盤事件以及波動性極大等曾經點出的弱點,如今正持續發生,在2021年11月時,加密幣市場市值達到2.9兆美元(約新台幣86兆元),如今僅剩8,900億美元(約新台幣26.5兆元),下跌超過2兆美元(約新台幣59.6兆元)。BIS的年度報告指出,目前已經有9成的各國貨幣發行單位,正在研究央行數位貨幣(CB/DC)希望未來CB/DC能與加密幣進行抗衡,而BIS也會持續協調跨境的匯兌等相關問題,但Carstens認為要讓CB/DC達成國際標準,還需要幾年的時間。

鬆口氣!Fed升息3碼符合預期 加密幣市場7小時狂注3.2兆元

美國聯準會(Fed)在台灣時間16日凌晨2點宣佈升息3碼(0.75%,75個基點),由於符合市場預期,因此美股4大指數應聲上漲,連帶著加密幣市場也受惠,其中比特幣(BTC)上漲11%、以太幣(ETH)上漲17%,從宣佈升息到上午9點為止共有1101億美元(約新台幣3.27兆元)注入加密幣市場。根據加密幣數據網站Coinmarketcap即時數據顯示,在Fed宣佈升息時的台灣時間凌晨2點14分,比特幣價格為20,392美元,一直到9點25分上漲到22,805美元,漲幅11.8%;以太幣則是從1,060美元,上漲到1,242美元,漲幅17.1%。在加密幣市場總市值部份,宣布升息前的凌晨2點為8,647億美元,到9點時,總市值已經來到9,748億美元,短短7小時共有1,101億美元(約新台幣3.2兆元)投入加密幣市場。雖然有上漲前約12%的資金流進加密幣市場,但英國央行總裁Andrew Bailey仍建議不要投資加密幣,主要是日前美國主要加密貨幣借貸公司Celsius Network在比特幣暴跌後,凍結加密幣提款,此舉顯示加密幣沒有其內在價值,他說「如果想投資加密幣完全沒問題,但要有賠光財產的準備」。但對加密幣大多頭來說就不是如此,天橋資本(Skybridge Capital)創辦人Anthony Scaramucci認為,目前比特幣的跌勢是絕佳的買點,預計在總體經濟情況改變後,比特幣會在1至2年內輕鬆站上10萬美元(約新台幣297萬元)。

比爾蓋茲趁加密幣熊市補槍 狠批加密資產是「博傻理論」騙局

微軟(Microsoft)聯合創始人比爾蓋茲(Bill Gates)一直以來對於加密幣都相當感冒,近日出席科技媒體舉行的活動時,再次批評加密資產就是博傻理論(Greater Fool Theory)騙局。《Bloomberg》報導指出,比爾蓋茲14日出席科技媒體TechCrunch舉行的活動,在活動時語帶嘲諷的表示NFT(非同質性代幣)「高昂的猴子數位圖片(指無聊猿)」,將改變世界;強調加密資產就是博傻理論騙局,但又補充自己不會做多、做空這類的數位資產。博傻理論(Greater Fool Theory)在金融、經濟學中,指的是資產價格是由多數人所決定,當預期該資產能以更高價格出售時,而資產價格就會無限制的飆高,反之則被低估,反映出價格由買家心態所決定,而非市場,因此以高價購買的買家被視為笨蛋。受到美國勞工部在上週五公佈的消費者物價指數(CPI)8.6%,達到近40年新高,超出市場預期,因此股市、加密幣市場迅速反應,其中比特幣(BTC)一度逼近2.1萬美元低點(約新台幣62萬元),以太幣(ETH)則是逼近1,000美元低點(約新台幣2.9萬元),幣圈認為比爾蓋茲只是在痛打落水狗,一旦加密幣回到牛市就會閉嘴了。

美通膨尚未觸頂?CPI年增8.6%創40年新高 加密幣遭拋售大蒸發31.2兆元

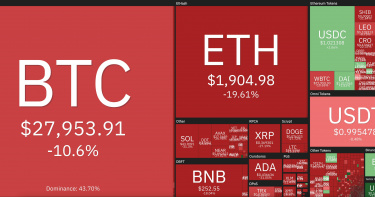

美國10日公布5月消費者物價指數(CPI)年增達8.6%,創下1981年以來新高,各界期待的通膨觸頂情形不攻自破,而曾被部分幣圈人士視為避險資產的加密幣也迅速反應,13日暴跌至18個月以來低點,其中比特幣在上午11點20分許跌破25,000美元(約新台幣74.3萬元)。美國勞工部在10日公布5月消費者物價指數(CPI),年增達到8.6%,外界原先猜測4月的8.1%已經觸頂,但沒想到通膨情形比預測的還要惡化,投資者預期Fed將有更積極的貨幣收緊政策,因此開始拋售風險性資產。在13日上午,比特幣(BTC)在11點18分時跌破2.5萬美元支撐點,來到24,895美元,目前價格在25,169美元,來到自2020年12月以來最低點,以太幣(ETH)則一度觸及1,300美元,最低來到1,306美元,目前價格為1,320美元。若以年初統計至今,比特幣從47,739美元已經下跌47%,以太幣則從年初的3,831美元下跌65%,而年初的加密幣市場總市值為新台幣65兆元,一直到6月13日下跌至新台幣33.8兆元,市值蒸發新台幣31.2兆元。

Terra生態系崩盤加密幣入寒冬? 小摩看好比特幣:合理價3.8萬美元

近日受通膨、美股下跌影響,加密幣市場一片低迷,不過華爾街傳統金融機構摩根大通(JPMorgan)仍看好比特幣,認為目前29,717美元的價格太低,合理價格應該在3.8萬美元,2者價差28%。摩根大通分析師Nikolaos Panigirtzoglou在25日發布的最新報告中顯示,加密幣已經取代房地產,成為除了股票、債券之外的替代型資產首選。雖然加密幣近期受到Terra USD (UST)崩盤影響,加上與美國科技股連動,導致近月以來價格一片低迷,比特幣(BTC)價格持續在3萬美元以下起伏、以太幣(ETH)也在2,000美元以下震盪。分析師認為雖然Terra的生態系崩潰,讓投資人對加密幣市場信心喪失,按以往經驗風險投資資金應該會因此抽離,而加密幣市場會回到2018、2019年時的寒冬,但目前沒有任何證據顯示風險投資資金有枯竭的情形。因此小摩分析師認為,比特幣的價格目前仍被低估,其合理價格應該在3.8萬美元(約新台幣112萬元),與當前價格還有28%的價差。但幣圈人士認為,雖然小摩此舉像是替加密幣背書,但目前加密幣市場總市值約為7,170億美元(約新台幣21.1兆元),相比4月時的總市值近乎腰斬,認為小摩過於樂觀。

美國4月CPI暴增8.3% 加密幣市場掀瘋狂逃難潮

美國勞工部11日公布4月消費者物價指數(CPI)同年比增加8.3%,即使是扣除糧食、能源成本的核心CPI年增也達6.2%,高出市場預期,因此股市、加密幣市場也迅速反應,其中比特幣一度跌破26,000美元,以太幣最低來到1,701美元。外界原本預期美國的通膨率在3月應該達到最高點,4月則會有明顯趨緩,不過美國勞工部11日公布4月消費者物價指數(CPI), 仍比去年同期大增8.3%,超出市場預期,就連扣除糧食、能源成本的4月核心CPI也年增6.2%,超出預期的6%。在數據公布後,標普500迅速從上漲1%轉為下跌0.4%,道指下跌0.3%,那指1.2%。而在台灣時間11日晚間8點時,比特幣從31,520美元下跌至29,241美元,12日下午3點更是跌破25,500美元來到25,388美元,7天累計下跌29.22%;至於以太幣自11日晚間先是從2,409美元跌到2,167美元,一直到12日下午3點只剩1701美元,稍早回升至1886.2美元。根據CoinGecko數據顯示,整體加密幣市值在過去24小時共下跌14.4%,從原本的1.488兆美元縮減到1.324兆美元,市值蒸發1640億美元(約新台幣4.92兆元)。

比特幣跌破3萬美元 薩爾瓦多抄底買進500枚

擔心美國聯準會(Fed)的貨幣緊縮政策,美股道瓊指數週一開盤下跌653點,連動加密幣市場暴跌,投資人還在考慮是否止損退場時,以比特幣作為法定貨幣的薩爾瓦多卻抄底買進500枚。受貨幣緊縮政策預期心理影響,比特幣在過去24小時最大跌幅11.99%,上午8點30分跌破3萬美元大關來到29,735美元,緊接著在6小時內攀升8.33%,回到32,212美元。加密幣數據公司Kaiko數據顯示,比特幣的走勢在過去30天與那斯達克指數的關係數達到歷史新高的0.8,該數字若為1以上則為同步漲跌,0則是走勢相反,顯示在傳統金融機構進入加密幣市場後,美股與加密幣已經高度相關。由於各界預估比特幣此波支撐點應落在28,000美元,當各界還在推估比特幣是否觸底時,將比特幣那為法定貨幣的薩爾瓦多卻抄底買進500枚,薩爾瓦多總統Nayib Bukele在推特上表示,平均每枚比特幣架價格為30,744美元,共花費1,550萬美元。

制裁俄羅斯意外加持加密幣 拜登下令研究還加碼數位美元

針對俄羅斯入侵烏克蘭的戰爭行為,歐美各國乃至於企業紛紛祭出對應制裁,因此去中心化的加密幣市場也成為背後角力的戰場,為此美國總統拜登(Joe Biden)特別簽署行政命令要求研究加密幣,以及數位美元的可能性,消息傳出後比特幣一度上漲9%。游離於現有金融體系外的加密幣市場,因為烏俄戰爭的原因開始被美國政府重視,原因是發現俄羅斯正利用加密幣降低制裁的影響;為此美國總統拜登(Joe Biden)近日簽署行政命令,要求財政部、商務部等單位,在180天內進行主題為「The future of money(貨幣的未來)」的專案報告。該報告囊括7個主軸,包括保護美國消費者及企業、避免系統性風險、開發及使用數位資產以及探索數位美元的可能性;但外界認為此舉主要是擔心美元霸主地位受影響。在行政命令的消息傳出後,比特幣一度上漲9%,觸及4.2萬美元,隨後又回落3.9萬美元,但幣圈人士對此都相當看好,因為美國政府終於考慮納管加密幣,長期來看是好事。但美國官員透露,雖然目前已經有部分國家已經有數位法幣,更多的國家則是在研究中,但數位美元進度對美國來說還需要好幾年,主要是美元是全球主要外匯存底的貨幣,但也擔心其他國家可能會強佔數位法幣的主導地位。

台股土洋法人全面推演烏俄戰爭風險 鴻海內部評估:歐美參戰機率5%

俄羅斯自2月24日進軍烏克蘭至今已近半個月,全球股匯債市、能源期貨、加密幣市場都受到衝擊,因此各大企業、法人、外資都在評估烏俄戰爭接下來的發展,多數機構都推演了3種情境,鴻海預估和談後出現傾俄新政府的機率為70%,長期抗爭25%,歐美國家參戰則為5%,若歐美參戰,全球經濟將有衝擊性影響。來自於鴻海的內部風險報告,針對烏俄戰爭進行假設性推演,預設了3種情境,其中情境一就是俄烏準備和談,在3月30日雙方簽訂停戰協議,烏克蘭接受俄羅斯所有條件,機率為70%,緊接著就是俄羅斯與歐美各國開始談判。情境二就是烏克蘭開始長期抗戰,機率為25%;情境三為歐美各國參戰,但德國、法國已經主張和談,因此機率僅5%。在情境一發生後,黃金、原油就會開始下跌,而全球股市會上升15%;情境二則是原物料維持在高位,全球股市仍有下跌空間;若發生情境三的情形,原油、天然氣、糧食、半導體材料都會大漲,甚至斷鏈,全球經濟將會陷入窒息,股市雪崩甚至債市也會發生大規模違約。風險報告中也針對鴻海旗下單位提出三種情境的建議,若是發生情境三的極端情形,建議財務單位大買美元、黃金避險,並借利率較低的貸款;事業單位則是建議穩定貨源、降低成本以及小心客戶倒帳;至於投資單位則是建議暫緩投資。土洋法人都與鴻海的風險報告相同,針對烏俄戰爭進行3種情境的推演,最差的情形就是歐美參戰,多數機構都認為烏俄和談的機率最高,且在近期就會進行。

數位黃金論點破滅 烏俄衝突加劇加密幣應聲下跌

俄羅斯與烏克蘭的軍事衝突在24日迅速加劇,不僅俄羅斯的莫斯科指數下跌11%觸發熔斷,加密幣的價格也岌岌可危,根據CoinMarketCap數據顯示,比特幣在24小時內下跌近9%;以太幣則在24小時下跌12.5%。俄羅斯與烏克蘭的衝突造成全球投資人恐慌情緒持續蔓延,現貨黃金站上1930美元高點,但一度被拿來與黃金對比的「數位黃金」比特幣(BTC)表現就不如預期。加密幣價格網站CoinMarketCap數據顯示,在過去24小時,比特幣一度下跌9%,跌破35,000美元,7日累積下跌近20%;市值第二大的以太幣則是24小時下跌超過11%,7日累積下跌24%,跌破2,400美元。部分金融機構分析師認為,在東歐緊張情勢消退前,加密幣市場的拋售潮可能會更激烈,但也有對沖基金報告指出,目前加密幣正處於相對便宜的價位,在美國不斷調整的貨幣政策下,很有可能會推動加密幣劇烈的反彈。

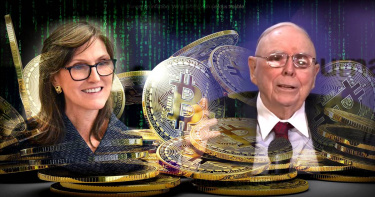

女股神2030寶藏圖1/孟格喊禁加密幣 方舟:比特幣上看100萬美元

俄羅斯與烏克蘭邊境對峙急遽升溫,全球經濟市場為之緊繃,比特幣一度跌到3.3萬美元,而在美國喊出的2月16日開戰日這天,股神巴菲特老戰友孟格公開抨擊,「加密貨幣根本就是性病」。眼下1.9兆美元市值的加密幣市場,真的這麼沒價值嗎?有「科技女股神」之稱的凱西.伍德(Cathie Wood)卻與孟格唱反調,她旗下方舟投資(ARK Invest)月前發布2022年的投資報告《BIG IDEA2022》,提出5個「顛覆性創新」平台,包括人工智慧、機器人技術、電池技術、基因測序以及區塊鏈,最大亮點是:2030年比特幣將上看每枚100萬美元,以太幣則是22.5萬美元。比特幣18日價格為4.08萬美元,依ARK估值100萬美元,換算8年後翻漲24.5倍,另就以太幣18日價格為2,900美元,照ARK樂觀的預期,估值將有77.5倍的驚人漲幅。美國情報原先指出在16日俄羅斯將入侵烏克蘭,在傳出撤軍後,國際股市、加密幣迅速微幅回升。(圖/翻攝自俄羅斯國防部)方舟投資的分析師Yassine Elmandjra認為,比特幣在2021年創下歷史新高,加上目前公司研究比特幣的網路基本面仍相當健康,雖然目前比特幣總市值只有全球金融市場的一小部分,但隨著部分國家將其作為法幣,預計在2030年價格會超過100萬美元(約新台幣2,740萬元)。主要的理由是,比特幣從2011年開始迅速發展,一直到2021年已經有超過50萬個比特幣地址,長期持有(持有超過155天)超過共1,350萬枚比特幣;在2021年,比特幣的平均每日轉帳量為754,499枚(約359億美元)。目前比特幣總市值僅約8,000億美元(約新台幣2.16兆元),但該投資報告認為在2030年時,比特幣將會成長到1枚100萬美元,屆時總市值將達到28.5兆美元(約新台幣769.5兆元),屆時將成為真正的數位黃金。 薩爾瓦多總統Nayib Bukele推動比特幣成為法定貨幣,目前有超過380萬名國民約84%擁有比特幣錢包。(圖/翻攝自薩爾瓦多總統府臉書)除了比特幣,方舟投資的分析師Frank Downing則是對以太坊(Ethereum)以及DeFi(去中心化金融,Decentralized Finance)進行研究,認為此技術會帶來新的金融革命,主要是DeFi能最大限度降低中介費用,並有更透明、多元的金融服務。DeFi主要透過DAO(Decentralized Autonomous Organization,去中心化自治組織)來治理與協調,取代中心化、分層嚴密的公司結構,因此在管理上彼此沒有摩擦,會計帳本都完全透明。報告中也提到,傳統金融機構美國銀行提供的銀行、貸款服務,Compound Finance智能合約有對應的服務;Robinhood的股票搓合,Metamask提供類似的功能;黑石的資產管理,Yearn Finance也辦得到;甚至是AIG的保險,也可能會被Nexus Mutual取代,不過Nexus Mutual提供的是區塊鏈智能合約漏洞風險的保險。由於俄羅斯入侵烏克蘭的可能性在18日提高,加密貨幣市場應聲下跌。(圖/翻攝自Coin360)由於以太坊的區塊鏈技術被大量應用在DeFi以及NFT(Non Fungible Token)的平台上,因此其原生加密幣「以太幣(ETH)」,也被當作DeFi的首選抵押品以及NFT的記帳單位。在2020年DeFi高速發展以及2021年NFT的大量交易,也讓以太幣的交易量大增,間接使交易費用(Gas Fee)大幅增加,超越比特幣的交易費用,因此目前以太幣正逐漸邁向2.0,從PoW(工作量證明,Proof of Work)轉為PoS(權益證明Proof of Stake),預計在2022年5至6月完成轉換,未來在轉帳交易時就不再需要極為耗電的礦機去驗證,交易費用也會降低。因此方舟投資認為,以太坊的技術未來可以看帶傳統金融服務,以太幣也有與國家法幣競爭的本錢,有望從目前每枚3,000美元(約新台幣81,000元),漲到每枚22.5萬美元(約新台幣607萬元),市值超過20兆美元(約新台幣540兆元),並在全球M2(Broad Money,廣義貨幣供給)中佔有一席之地。

比特幣重返4萬美元 軋空投機者血虧1億美元

加密幣市場總市值在去年Q3時還有3兆美元(約新台幣83兆元)的規模,一直到今年農曆春節前僅剩1.7兆美元,許多投資人認為在2022年加密幣可能一蹶不振紛紛軋空,但在4日時,比特幣帶頭站上4萬美元,單日漲幅達10%,讓不少軋空的投機者血本無歸。根據加密幣價格網站Coingecko數據顯示,比特幣在4日晚間22點時,價格還在37,567美元,但是到了5日1點時,價格已經漲到40,425美元,到了5日晚間23點時,價格已經站穩41,549美元,在24小時內有10%漲幅,是繼2021年10月以來最大漲幅。加密幣市場分析網站Coinglass數據顯示,在比特幣暴漲前整體加密幣市場有多達1億美元資金軋空,其中比特幣就佔其中5千萬美元,慘遭擊落。針對加密幣市場的暴漲,許多人推測是加密幣近來與美國科技股連動相當緊密,而電商巨頭亞馬遜在3日盤後公布表現極佳的財報,讓各界對於科技股重拾信心,進而激勵加密幣上漲。但也有幣圈人士認為,在亞洲過年期間,加密幣市場普遍表現不佳,如今快過完年了,理當有大量資金注入市場,這幾乎是每年的慣例,但也要注意是否是短線大戶藉機拉抬。