加倉

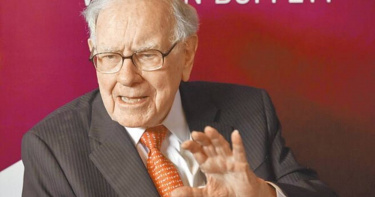

」 巴菲特

巴菲特開倉「這2家」 波克夏Q3續拋股手握現金3252億美元創新高

「股神」巴菲特旗下的波克夏海瑟威(BRK.A.US)第三季持倉報告出爐!最新的第三季機構持倉報告 (13F)文件顯示,波克夏第三季度持倉總市值達2660億美元。目前,波克夏持有的現金增至歷史新高3252億美元。報告顯示,波克夏還首次購入了兩隻股票—— 達美樂披薩(DPZ.US)和游泳池設備公司Pool Corp(POOL.US) 。受波克夏加倉影響,達美樂、Pool 15日盤前分別大漲逾8%、近7%。波克夏上季也脫手化妝品零售商Ulta Beauty大部分的持股。相較於達美樂和Pool的股價,Ulta Beauty下跌近2%。而家居裝潢公司Floor & Decor則是被波克夏直接「清空」。根據持倉數據顯示,蘋果(AAPL.US)仍然是其投資組合中的最大重倉股,共持有3億股,市值約爲699億美元。儘管蘋果繼續佔據首位,持倉數量卻較上季度減少25%,從年初的9.05億股顯著下降至當前的3億股。美國運通(AXP.US)晉升爲第二大重倉股,持有約1.52億股,市值約爲411億美元。美國銀行(BAC.US)則位列第三,波克夏對其的減持幅度爲近23%,截至季末對美國銀行的持股比例爲11.88%。監管資料顯示,在步入10月後,伯克希爾仍在繼續減持美國銀行的持股,持股比例已經降至10%的關鍵披露門檻以下。巴菲特的投資動向備受粉絲追隨,而最新的投資清單已經說明:波克夏一直在拋售股票,並累積了巨額的現金。

巴菲特又出手! 連續3天加碼「這公司」近6億美元

國際油價年內走低以及業內並不看好的百億美元併購,都沒有影響到股神巴菲特對西方石油的信心,旗下波克夏海瑟威投資公司(Berkshire Hathaway)本周連續加碼西方石油(Occidental Petroleum)公司股份。據路透報導,當地時間13日,根據波克夏海瑟威提交給美國證券交易委員會(SEC)的文件顯示,該機構本周連續三天加碼買進西方石油股票,累計耗資約5.9億美元(約新台幣185億元)收購了近1050萬股西方石油公司股票。本次加倉後,波克夏持有的西方石油股票增至2.38億股,持股比例攀升至27.13%以上,持股總市值約136.48億美元。此外,波克夏還持有西方石油優先股和認股權證,可以以每股47美元的價格收購8380萬股西方石油公司股票。若這些認股特權被行使,波克夏對西方石油的持股比例將達到33%。巴菲特此次持續加倉西方石油,發生在西方石油日前宣佈以120億美元,收購美國頁岩油生產商CrownRock,以擴大其對美國最大頁岩油田的控制力。雖然業內並不看好此次併購,但巴菲特仍然拿出「誠意」,表示對此次併購的支持。根據收購協議,西方石油將以現金和股票收購CrownRock,交易價值約108億美元,此外,收購條款要求西方石油承擔CrownRock持有的12億美元債務。由於收購可能使得公司槓桿比率(Gearing Ratio)擴大,影響股東分紅和回購股份,市場分析認為,此次併購可能得不到巴菲特的認可。西方石油此前收購阿納達科石油公司(Anadarko Petroleum)的時候,巴菲特亦曾出手提供資金,其認購股權也是於當時獲得的。在收購CrownRock消息發佈後,西方石油的執行長霍魯(Vicki Hollub)也表示,並不需要巴菲特的幫助來完成此次收購。但波克夏在併購公佈後的持續加碼動作,意味著巴菲特仍然對公司的前景投下了「贊成票」。

港股最大多頭「強積金」上周加倉 一口氣認購華夏恒指ESG ETF 67億港元

港股目前處於低位,不過港交所上市的華夏恒指ESG ETF,於3日獲得大額資金淨申購,在市場大跌的情況下,最新淨值規模卻由9月29日的7.6億港元飆升至74.4億港元,資金淨流入近67億港元。據悉,這是香港近十年來最大規模的機構投資者認購。港媒報導,據香港華夏基金透露,此筆大額申購是香港領先的MPF機構投資者(MPF是指香港強制性公積金,是香港的一項退休保障計劃)之舉。而香港領先的MPF機構投資者有友邦強積金公司、信安強積金公司、宏利強積金公司、永明強積金公司、中國人壽強積金公司。香港自2000年12月起正式推行強積金制度。香港積金局於7月30日發佈《2022~2023年報》報告顯示,截至今年3月底,強積金總淨資產爲1.1兆港元,其中8510億港元爲淨供款,佔比77%。香港積金局資料顯示,截至2023年6月底,MPF的股票基金占強積金總資產逾43.3%,絕對是強積金體系中最重要的資產類別。按照地域來劃分,MPF基金的資產,有55%投資於香港(其中30個百分點在港股市場),另有15%分配在亞洲,北美和歐洲市場股票分別只佔14%和6%。對於香港人來說,投資於強積金的每1港元中,就有30%投資於香港本地股票市場。過去疫情三年,香港經濟備受打擊,港股跌跌不休。特別是去年,在第五波疫情、美國加息和國際政治因素疊加影響之下,恒指一度跌至1萬6千點以下。強積金表現慘淡,整體虧損一度超過2千億元,寫下2008年全球金融海嘯以來最差的紀錄,人均損失超過6萬元。去年十一月後,香港步入復常之路,股市迅速回暖,強積金止跌回升。2022年,港股累積下跌15.5%,強積金累積下跌15.66%,旗鼓相當。到今年1月份,隨著港股大漲,1月份的強積金回報率約5.1%。儘管今年上半年中國內地和香港股票基金表現不盡如人意,但該類別基金的吸金力度仍位居17個基金類別之首。超過1.1兆港元規模的強積金,成為香港金融市場的重要力量。強積金更多進入股市,增強市場信心,大家期待港股的反彈、強積金賺到錢,才能形成良性循環。香港政府官員最近更成立特別工作組,以改善股市的流動性。

美光Q4指引不如預期股價跌 高盛:正是加倉好機會目標價喊上80美元

記憶體大廠美光(Micron)日前公佈第四季指引,雖業績好於預期,但由於晶片供應過剩恐繼續抑制需求,下一季指引喜憂參半,財報公布後股價小幅下跌。有分析師表示,存儲晶片產業正漸漸開始好轉,認為趁美光股價下跌之際買入是個機會。美光公佈的第四財季調整後,每股虧損1.07美元,營收為40.1億美元。有分析師預計,美光調整後每股虧損1.15美元,營收39.3億美元;毛利率則從去年同期的39.5%下滑至負10.8%,此前由於需求疲軟,營收下滑近40%,原因是疫情期間囤積的晶片導致供應過剩。對於新財年第一財季,美光預計每股虧損1至1.14美元,而市場預期為每股虧損0.92美元;營收預計在42至46億美元,而市場預期為42.2億美元。美光執行長梅洛特拉(Sanjay Mehrotra)表示,在需求增加和有序供應的推動下,公司今年的表現將在2024年的市場復甦中處於有利地位。隨著人工智慧從資料中心擴散到邊緣運算,期待在2025年創造創紀錄的行業整體潛在市場(TAM)收入。他還表示,美光預計為資料中心設計的高頻寬記憶體晶片(HBM) 將在2024年初開始創造收入。此外,摩根大通分析師於財報發布後,給予了美光科技超配評級,並將目標價上調5美元至每股80美元,理由是存儲晶片產業開始好轉。分析師在一份客戶報告中表示,認為隨著市場看到營收、定價、利潤率及盈利能力等的改善,該股將在2023至2024年繼續朝著積極的方向發展。高盛分析師也持相似看法,表示儘管現在毛利率和每股盈餘的復甦似乎比之前預期的要慢,但需求正在改善,供應也更加有序,對該股仍持建設性看法,因此,認為股價回檔是加倉的好機會。美光上週五(29日)小幅上漲2.83美元或4.34%,收在68.03美元,累計近一週跌幅3.98%。

西方石油股價隨油價走弱 巴菲特:越跌越買

看好大型傳統能源公司轉型「碳捕捉」商機,股神巴菲特(Warren Buffett)旗下的跨國控股公司波克夏海瑟威(Berkshire Hathaway)去年開始買進西方石油,儘管近期西方石油公司股價隨油價走弱,巴菲特在波克夏5月股東會上表示,他不打算全面收購西方石油,但可能會繼續加碼。原油價格下跌,WTI原油期貨本週累計下跌幅度超3%,原因是近期多家央行集體加息,市場擔憂全球經濟放緩的壓力可能會減少燃料消耗。巴菲特近年來持續看好石油股。雪佛龍和西方石油均是巴菲特的重倉股,巴菲特對原油股青睞有加,去(2022)年俄羅斯入侵烏克蘭起不斷增持。最新數據顯示,西方石油年內跌幅超10%,收盤價創近一年新低,雪佛龍年內跌幅14%。5月底,SEC(美國監會)文件顯示,巴菲特旗下的波克夏斥資約2.75億美元再次加倉西方石油。波克夏持有的西方石油的股票數量增至2.219億股,持股比例達到24.9%,按西方石油最新56.07美元的收盤價計算,這部分股份價值約為124億美元。波克夏還持有西方石油的優先股,股息收益率為8%。同時持有西方石油8400萬份認股權證,可以以每股約59美元的行使價買入普通股。不過,隨著西方石油股價的走弱,最新收盤價來到56.07美元,帳面小賠3%。波克夏最大持股為蘋果公司,股價今年以來上漲44%,但是受到石油股股價拖累,波克夏爾今年股價僅上漲8.53%。

巴菲特連6買 波克夏持股西方石油逾24%

路透社報導,根據SEC的監管文件顯示,在5月16至18日,波克夏(Berkshire Hathaway)斥資2.01億美元收購了346萬股西方石油公司的股票。該公司周四(18日)表示,已增持西方石油公司(OXY)的股份,使波克夏在西方石油公司的持股比例提高至24.4%。此前,波克夏在5月11日至15日已經連續3個交易日買入西方石油,買入價格分別在每股56~58美元的價格區間,共買入了將近220萬股西方石油股票。因此,該公司的最新加倉舉動,代表其在過去六個交易日都連續買入西方石油股票,總計花費約3.27億美元,買入562萬股。截至目前,伯克希爾共持有約2.17億股西方石油普通股,持股比例高達24.4%,價值約127億美元;另持有約95億美元的西方石油優先股,年股息爲8%,此外還有以每股59.62美元的價格購買50億美元西方石油普通股的認股權證。在5月6日的波克夏年度股東大會上,巴菲特指出了西方石油公司在二疊紀盆地(Permian Basin)的業務,該盆地佔美國原油產量的很大一部分,並稱西方石油公司首席執行長Vicki Hollub是一位非凡的管理者。他還試圖打消外界的猜測,即波克夏確實可能會購買更多的西方石油股份,而該公司通常傾向於以低於每股60美元的價格購買。不過,巴菲特透露,他並不尋求控制權,因為該公司已有合適的管理團隊。

橋水基金第一季持倉曝光!加持新興市場ETF、臉書 減持黃金ETF、沃爾瑪等消費股

每年的財報季,美國各大投資機構都會披露最新持倉報告(13F)。根據全球最大避險基金橋水聯合(Bridgewater Associates)向美國證券交易委員會(SEC)提交的13F文件顯示,該公司在今年第一季末的美股持倉市值,達到163.8億美元,較上一季有所縮水。據最新13F文件顯示,截止今年3月末,橋水在美股的持倉總市值達到163.8億美元,較去年底的183.2億美元減少了10.55%。作爲全球宏觀策略基金,橋水的美股組合僅佔總資產很小的一部分。在這個季度,橋水不斷賣出證券,清倉228支、減持360支;同時積極買進證券,新進118支、增持225支證券。橋水第一季大幅加倉安碩核心MSCI新興市場ETF(IEMG),使其晉升為其第一大重倉,還小幅加倉了醫療領域的強生,持股增至358.75萬股,市值5.5億美元。與此同時,橋水持有多隻消費品個股,但是今年一季度都進行了減持,比如其第三大持倉寶潔、可口可樂、好市多、沃爾瑪等多隻消費股,其中沃爾瑪的減持幅度相對較大。橋水基金美股前30大重倉,其中增持的標的還包括Google母公司Alphabet,持股數量增至230.8萬股,市值2.3億美元;臉書Meta持股增至100.1萬股,市值2.1億美元。此外亦增持了VISA、PayPal、Booking等。值得注意的是,橋水在一季度還減持了其特別看好的黃金資產,賣出SPDR黃金ETF共計34.02萬股,持倉降至88.6萬股,市值1.6億美元。該基金從去年年底以來出現較大漲勢,表現非常突出。不過,近期橋水基金聯席首席投資長坦布爾(Karniol-Tambour)表示,黃金可能正處於持續增長期的開端,因爲全球對美元去槓桿化的推動仍是金價的長期支撐。她認為黃金被低估了,還有很長的路要走。不僅如此,由於全球通膨水平仍高,黃金將繼續吸引投資者,以對沖購買力下降的風險。橋水聯合首席投資長普林斯(Bob Prince)4月末也分享了他的最新觀察。他指出,名義支出水平高於經濟體的生產能力,導致通脹率遠高於目標水平,美國和其他西方經濟體處於看跌失衡中。普林斯指出,雖然目前美國經濟尚未出現嚴重問題,但名義支出已經放緩。若聯準會進一步收緊政策,銀行業就會繼續承壓,從而影響信貸供應。鑑於迄今爲止的緊縮舉措,他認為聯準會可以評估形勢再做出決策。

資本湧入黃金 亞洲金價盤中小漲0.22%「已連續4日上漲」

金價強勢之下黃金股持續走高,亞洲黃金價格今(13日)一早盤小漲,盤中上揚4.09美元或0.22%,每盎司報1872.35美元,已連續4日上漲。因美國矽谷銀行驚傳倒閉,促使資金選擇進入避險資產,從而推升金價行情。由於市場對SVB的擔憂加劇,金價受益於不確定因素,累計自上周三(8日)收盤以來已經上漲超過3%,並處於一個月高點。與此同時,由於聯準會考慮加快升息步伐,上周五(10日)發布的美國就業數據描繪了一幅喜憂參半的經濟景象。黃金一直被認為是一種避險資產,當市場陷入恐慌時,資金會不斷湧向黃金市場,從而推高金價。就歷史數據來看,黃金往往在波動加劇期間受益,因為波動性越大代表市場的不確定性(如現金流、股息、息票等)就越高,此時資本便會偏愛黃金。從短期來看,黃金價格受消息影響存在較大波動,明天(14日)還有重磅數據美國2月CPI待公佈。有機構分析若CPI數據降溫,近期累積的緊縮壓力釋放,準會鷹派將會像洩了氣的皮球,並迅速助漲黃金市場多頭。從中長期來看,黃金的配置價值依然受機構普遍看好。其中,澳盛銀行(ANZ)將黃金年終預期上調每盎司100至2000美元。有分析師指出,當前全球地緣風險問題仍存,部分金融市場局部流動性壓力增加,若出現黑天鵝事件導致金融市場震盪,黃金也可能對超預期風險事件提供良好對沖。因此,若2月通膨數據顯示美國通膨仍有韌性,導致黃金價格回調,可能為增配黃金提供了較好的加倉機會,建議逢低加倉,維持黃金超配觀點不變。上周五,黃金波動指數(GVZ)飆漲15.87%、創下自2020年7月23日以來的最大單日漲幅。值得一提的是,相對於2022年2月俄烏衝突爆發時黃金波動率所處的高位而言,當前依然是較低的水平,但同時也代表後續還有很大的上漲空間。

第一天當沖半小時爽賺10萬 少年股神百萬存款最終慘賠「剩113元」

台股大盤在今年1月創下18619點新高,也因為航運股的崛起造就很多「少年股神」。近日有網友表示,他在大三靠玩股票存了50萬,之後槓桿開到500萬玩當沖,本來賺到100萬,後來賠到剩113元。原PO近日在論壇《Dcard》發文說,他在大三開始玩股票,「一直到去年6月左右正式結束了大學生活,猛然發現自己居然存到50萬了」他在股海中打滾2年多,透過經濟學、貨幣銀行學等加上自己研究,在牛市中賺了不少,「我認為我就是那個百年難得一見的少年股神。」但他覺得波段太慢,拿50多萬一天也只能賺5萬,所以開始玩當沖,額度還開到500萬。原PO說,第1天當沖他早盤用市價買了10張創意(3443),半小時候直接拉了3%,他選擇獲利入袋賺了10萬,「接下來每天我就是開盤時間在床上躺著買賣,買出做多、賣出放空,甚至有時候買完就會不小心睡著,起來後發現媽的又賺了5萬。」原PO指出,他當沖的勝率超過7成,在1個月內資產就翻到近100萬,他的胃口也越來越大,沒賺個3到5%都不想跑,「看錯方向的時候也沒有立即選擇停損,而是繼續凹單加倉。」因為操作金額近千萬,讓他只要有虧損就會心情很差,「短短的2週,我就將當沖賺來的50多萬全部賠回股市。」原PO表示,某天他放空200元的陽明(2609)25張,原本跌3%被499張的連續買單猛拉到漲7%,「看到自己未實現損益瞬間變成-25萬,我腦筋一片空白。」最後陽明鎖漲停,他到收盤前都沒辦法回補空單,下午2點營業員打給他說,明早會直接幫他強制回補。原PO在文末表示,「這次當沖的帳面損益大概是-40萬,借券費15萬左右,所有費用支出完之後我的戶頭只剩下113元。」他4年多的存款全部歸零,剩下的錢只能吃派克雞排。此文曝光後,網友紛紛留言回應「太精彩了但至少不是出社會賠啦」、「但你至少只是賠光本金,沒有負債」、「之前國泰借券費收我7%」、「我也經歷過2天蒸發20萬」。