儲蓄型保單

」 儲蓄險

新青安誰都能貸8成?拉高貸款成數與核貸率有撇步

近期想買房者,一定都對於「新青安房貸」非常熟悉,其中提供「長寬限期」「長貸款年期」「利率補貼」的特性,最高貸款成數達8成,貸款金額最高1000萬,對於小資族可說是切中要害。然而,難道誰都可以貸滿8成嗎?銀行對貸款申請者會進行什麼樣的嚴格審核呢?下列整理銀行常看的條件,對於不論是申請新青安房貸或是一般房貸者都受用無窮!影響房貸成數與核貸率的五大關鍵條件。(圖/踏取國際開發提供)通常在房貸評估中,銀行會從幾個層面來進行審核:信用評分、財力證明、屋況、負債情形、保證人、擔保品等。因此申請時以這個大方向為原則 —「向銀行展現自己有良好的信用並具備十足的還款能力」。● 信用評分:銀行會透過「聯徵」方式確認信用紀錄是否良好,因此像是信用卡紀錄、貸款還款紀錄都很重要。「那是不是乾脆不辦信用卡、不申請貸款就好了呀?」大錯特錯!試想今天貸款像是在找工作,若你是一張履歷白紙,銀行又要怎麼能夠了解你、信任你呢?不超額刷卡、不預借現金、準時還款、避免只繳最低應繳金額及刷卡分期。如果習慣用信用卡賺回饋者,也可提高信用卡額度,以此降低信用卡額度使用率(註:[應繳金額+未到期金額] ÷ 信用卡額度)。培養良好的信用紀錄讓銀行信任,從而判斷你未來還款狀態,進而增加貸款額度。● 財力證明:最好能提供半年以上穩定薪轉證明及個人綜所稅報稅資料。如果薪資不高,可以提供本人的資產證明,如:存款、股票、基金、儲蓄型保單等等。如果是自由業之類無固定薪轉,可定期存入一筆存款、提供儲蓄險保單等,有助於證明還款能力。其中財力證明也會考慮到「收支比」(約6到8成,依各銀行規定而異),以收支比6成來說,若月收入8萬,貸款支出只能4.8萬(除房貸外,信貸、信用卡分期、車貸也會併入審核)。因此不僅貸款牽涉您的個人財力,也會將其他支出納入考量。例外:非一般薪轉報稅類財力,走資產審核,則不看收支比。● 房屋狀況:包括屋齡、坪數及地段等因素。因此新成屋相較於中古屋普遍有更高的貸款成數。銀行多以「退休年齡(約70-80歲) - 屋齡 = 最高借款年限」,較嚴格的銀行可能會以60歲來做計算。且小坪數套房也會影響貸款審核,其貸款條件較差,權狀坪數小於20坪者或實際坪數小於15坪都容易被列為套房物件甚至無法申貸。而房屋附近的嫌惡設施因對房屋價值有負面影響,也會被列入審核。(實際估價仍需銀行派專業的鑑價人員進行評估。)● 保證人:目前銀行不可強制要求借款人提供保證人。不過如果自身條件仍有匱乏或想提高貸款成數者,可提供信用與還款能力良好的二等親內的親屬作為保證人。常見的如:夫妻之間以收入較高者,或父母收入較高者列為保證人。● 擔保品:以其他動產或不動產作為擔保品(設質),如房屋、土地、股票、債券、汽機車等。此外,買賣案件的銀行貸款成數,通常為買賣價與銀行估價中,兩者取其低的8成。近半年,追高價銀行估不到。要特別留意的是,如果房屋有增建、露台、頂樓加蓋或裝潢等涵蓋在買價內的狀況,通常貸款成數會不足,則自備款要增加。在分析完貸款條件後,我們來聊聊「寬限期」。大家津津樂道的「5年寬限期」在未規劃的情況下,恐埋下不定時炸彈。儘管寬限期內每月只需繳交利息,不過未繳納的本金,都會累積到剩餘的貸款期限內攤還。雖然也有民眾表示,寬限期後再賣房也可以賺一筆,又可巧妙閃過房地合一稅的重稅。然而5年後的房市熱度難以推估,且未來買家是否願意出到你心目中的理想價?你又有多少時間、還款能力能夠負擔寬限期後的高額貸款呢?「不建議民眾以40年期貸款買房!」踏取國際開發副總詹博宇提到,除非估計往後40年生活穩定,且自身無其他理財規劃與鉅額費用支出,再來考慮40年期貸款。以台灣平均首購年齡35~45歲來說,繳完貸款時早已七老八十。人在年輕時的彈性、風險承擔能力較大,在青壯年時積極理財,也勝過在七旬時有所變卦而無法因應。除了期數太長的隱憂後,我們來談談「壓縮還款時間」的好處:如果提早把部分房貸繳完,則繳完的部分可以增貸做其他投資理財規劃。如購買動產/不動產、生兒育女、創業等需要高額支出,且房屋增貸的利率更相較於一般民間借貸來的低。不論是一般房貸還是新青安專案,在貸款前可直接向欲貸款銀行了解審核的要點、保持良好信用紀錄並提供穩定的財力證明,以提升核貸率與貸款成數。對於貸款年期做好全面且長期的理財規劃,搭配線上房貸試算工具,勿貪圖短期的輕鬆而忽略了應保留給未來自己的餘裕。也可免費洽詢踏取國際開發了解不動產與貸款規劃,了解自身財務狀況才能為夢想的家做足準備。作者 / 踏取國際開發 副總 詹博宇致力協助民眾化繁為簡了解不動產從無到有的各項大小事,辦理土地買賣/都更與危老顧問及整合/閒置資產活化諮詢/商住工農不動產買賣/資產管理及家族傳承/地政士相關業務/各項稅務諮詢及節約稅費規劃…等。不動產相關疑問,歡迎線上諮詢,LINE ID為「@447asmbe」。

利變保單之亂2/壽險大方發「升息紅利」 貴婦富商爭相領錢改買美元利變險

美國FED啟動升息後,台灣利變型保單同步大賣,但在金管會緊盯業者有無亂喊「宣告利率」下,各家反應不一。CTWANT記者調查,6月起,多數業者「凍漲」未調整美元利變保單宣告利率;富邦、新光人壽7月間則調高200多張的宣告利率,「升息紅利回饋給保戶」;但也有業者反而調低多檔的宣告利率。金管會早在今年4月,就已裁罰台新人壽並停售1張利變保單,8月又再出手「記點」處罰13家壽險公司的12名簽署保單商品人員,以及連同業者在「未受罰」前自行下架的商品,共停售達21張利變型保單。保險局副局長張玉煇就強調,這一次對壽險公司違規行為的裁罰,並非要阻止業者調升宣告利率,而是期望透過裁罰提醒業者應記取經驗與教訓,清楚了解自身違規行為對公司財務與保戶權益影響,並確實改善,建立穩健之宣告利率政策。市場對官員此番話感覺有弦外之音,「只要符合規定,該升、該降的宣告利率,就是要做!」依壽險公會統計資料看來,2022年上半年壽險業有兩類保單保費收入呈正成長,一為「利變型壽險」新契約保費1,828億元,比去年同期成長24.57%;另一是「傳統型壽險」(包含儲蓄型保單),也是因為有採取固定利率或自由分紅,今年1~6月的新契約保費249.24億元,比去年同期成長26.71%。CTWANT調查,高資產端民眾在今年上半年期間,有將部分新台幣或美元現金轉買利變型美元保單,「很多人就是看準保險公司勢必會調升宣告利率!」一名銀行理專分享觀察的情況。所謂的利率變動型壽險保單,分外幣計價(以美元為主)及新台幣計價,包含壽險保障(身故金、完全失能保險金、保費豁免附約等)與每年反應市場利率,收取的增值回饋分享金。業界又將此類保單分為理財型與保障型,「理財型」保單換算的年化複利率(IRR)較「保障型」的高,但在「壽險身故金保障」部分,「保障型」比較高。磊山保經御謙特許事業部業務總監吳柏增表示,受到美國升息所致,確實從2021年底起至金,許多保戶非常關切「利變型保單」宣告利率是否調升受惠。(圖/李蕙璇攝)磊山保經業務總監吳柏增說,「買利變型保單要看懂兩個『利率』,一個是『預定利率』,在保單上就會載明利率數字,是固定的,一個是保險公司官網每月1日公布的『宣告利率』,會隨著市場利率調整,兩個利率相減的幅度愈大,每年可領取的『增值回饋分享金』也就愈高。」舉例來說,40歲民眾買了一張利率變動型美元終身壽險(定額給付型)保單商品,基本保險金額50萬美元,繳費年期為20年,年繳1.5萬美元保費,該保單預定利率為2%,假設前五年的宣告利率以3.30%計算,第五年度末可領到的「增值回饋分享金」為668元,第十年度末則為1.748元;若宣告利率低於預定利率的話,「增值回饋分享金」為零。因此,「保戶多會希望保險公司『宣告利率』要大於『預定利率』,差距愈大,獲得的固定收益更高。」另一名保險公司主管說,「這類保單有壽險保障與累計增加保險金額空間,隨著升息利率走升,加上美元升值,去年底就受到理財保守型民眾的青睞。」「本身有外幣需求的人,像是台商在中國做生意就會買人民幣計價的保單,或者是做為未來子女出國留學基金,就會買短年期像是6年期、10年期的美元計價利變型保單。」吳柏增說。「只是,金管會一直是引導鼓勵保險業者多推廣保障型商品,這幾個月也在調查與監督利變險的狀況,多數壽險業者不敢大幅度拉高宣告利率,買氣也稍微降溫一點。」另一名銀行理專說。購買「利變型保單」的保戶,可以從壽險公司的官網得知每張保單各年度的宣告利率。(示意圖/李蕙璇攝)

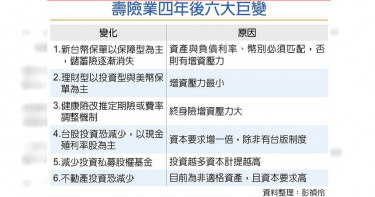

2026接軌IFRS 17與ICS 壽險6巨變 台幣儲蓄保單絕跡

壽險業2026年就要接軌保險負債會計(IFRS17)與新清償能力指標(ICS),同時現行資產的IFRS9也將取消覆蓋法,壽險業者分析,市場將有六大改變,一是新台幣儲蓄型保單不再,以保障型為主;二是理財型主要是投資型保單或美元保單;三是健康險恐無法承保終身或必須有費率調整機制;四是台股投資減少;五是私募股權基金投資縮減;六是不動產投資比率下降。目前台股風險系數約21%,被歸類在新興市場,ICS要求49%,保險局今年先用40%請壽險業試算,業者表示,等於是過往2倍的要求,將使台股投資減少。至於不動產係數現在是12%,ICS則是25%,也是倍增,保險局今年也先降到15%試算,未來仍要看是否被定義為適格資產,才能繼續加碼投資。同時,壽險公司2026年後獲利會趨向「穩定」,減少在股海債市裡「殺進殺出」,會長得像保險公司,不再像大型投資公司。壽險業表示,保單結構調整是2026年之前就須達成,且要完成業務員培訓,至於投資調整,則仍要看金管會的「在地化監理」如何調整,決定資金是否能留在台股及維持不動產的相關投資。壽險業普遍認為,未來四年市場會有重大轉變,第一是新台幣理財型或儲蓄型保單不再,因為台灣資本市場淺碟,無法容納壽險大量保費,有40%~50%必須進行海外投資。在2026年之後,若新台幣儲蓄險再用國外投資因應,可能出現新台幣降息、美元升息,即負債大量增加、資產巨幅萎縮,增資壓力就會暴增,因此壽險公司新台幣保單將主要以保障型為主,新台幣保費收入下降,且主要投資在新台幣標的。二是理財型或儲蓄需求者,主要推投資型保單及美元保單,美元保單就不會有幣別錯置的利率風險,投資型保單有手續費相關收入,可提升壽險公司收益及資本適足率,又能滿足保戶理財需求,未來銷售比率會持續拉高。三是健康險要求更多自有資本,因此壽險公司很難再推出保障終身或保障到99歲的保單,可能多是定期險或頂多保障到80歲,要不然就是要有保費調整機制,在損失率提高時,保費也會增加,不會再是一率到底。四是股票投資要求資本拉高,壽險公司投資會減少,且以現金股利型股票為主;另外如私募股權基金及不動產亦有類似問題。

淨值拉警報2/潤泰雙雄「下市危機」嚇人 南山人壽淨值變魔術先搞懂FVOCI

南山人壽明明7月11日才公布,截至6月底累積自結獲利378億元,資本適足率(RBC)(清償能力指標)達 300%以上,怎麼不到兩周就爆出南山淨值將大蒸發恐引爆潤泰雙雄「下市危機」?嚇壞投資人。儘管金管會保險局已表示,這是因為準備2026年接軌IFRS 17公報標準,因此在還未接軌之前,財報上的數據會有此呈現。金管會要大家毋免驚,但投資人聽不大懂,光是看到淨值大蒸發就不知所措。回顧台灣近期保險業發展,這場保險業淨值風暴,不只是南山人壽,更是台灣全體保險業承受的「歷史共業」。三、四十年前,台灣因著財富管理市場開放及管理跟不上民間需求,以致「儲蓄型保單」大賣大賺,保險業總資產從2007年的8.7兆元,逐年膨脹到去年底的33.3兆元,但又因國內債券市場不夠大,這肥大的資產有高達六成多配置到海外債市股市,也因海外債市及匯率一有風吹草動,台灣保險業資產淨值就掀起狂風巨浪。南山人壽營運表現穩定,可說是寶成集團獲利的金雞母。圖為寶成國際集團執行長蔡佩君。(圖/CTWANT、報系資料照)在保險監理上則採漸進式與國際接軌,2013年實施資本適足率,2018年IRFS9號(第9號公報)上路,將保險業的金融資產展開大規模重分類,分成AC(按攤銷後成本衡量)、FVOCI(透過其他綜合損益按公允價值衡量)及FVTPL(透過損益按公允價值衡量)三類,公允價值即市價,因此當股債市場價格波動,前者的資產及損益不受影響,FVOCI只影響資產評價不影響損益,直到賣出後才影響損益,後者則都受影響。當時,南山人壽在前董事長杜英宗操盤下,以公司擅長債券投資,因此將45%金融資產放在FVOCI,比同業的一成到三成比例來得高,使得當年度的淨值如變魔術般,「暴增」765億元。不料2018年全球股匯市因美中貿易戰劇烈動盪,台灣保險業當年度雖賺了800多億,但總體淨值卻蒸發2700多億,引發不小震撼,為了怕太晚發現問題,金管會於2020年4月新推「淨值比」(淨值除以扣除分離帳戶後的總資產),採「RBC不得低於200%+連續兩期(一期半年)淨值比不得低於3%」雙標準進行財務監理,以便採取「早期改正措施」(例如限制商品或增資等)。然過去兩年,各國為因應疫情大撒幣,股匯市大好,台灣壽險業淨值也跟著變漂亮,去年底美股領跌,今年FED開啟升息後,台灣壽險業淨值開始集體「蒸發」。而當年債券投資操作積極、大舉列入FVOCI而淨值暴增的南山人壽,在股債走跌下的淨值縮水大賽中奪冠。保險業淨值劇烈蒸發的慘狀,顯明了現行保險業的財務健檢,只做半套,資產負債表的左邊資產,使用IRFS9號,列入FVOCI的投資部位用公允價值(市價)列帳,但右邊的負債則使用不同會計準則IRFS4,保單的利差損不用公允價值列帳,因此升息時帳面淨值下降,負債卻不動,利差損缺口減少沒有在帳上反映出來。也因此,當保險公司帳面淨值大蒸發,金管會卻要投資人別慌。金管會保險局副局長林志憲多次說明,目前的會計公報制度下,評價只看資產面,負債(保單)並沒有評價;若以2023年即將上路的最新公報準則IFRS 17(我國2026年接軌),負債、資產都以公允價值衡量,升息對壽險淨值影響幅度,將大幅降低。南山人壽也解釋,若未來接軌IFRS17,保險負債採當下市場利率估計,保險負債因利率上揚對淨值之影響,將能抵銷資產端因利率上揚對淨值的影響,資產與負債可望同步反映市場利率變化,降低淨值波動。潤泰全副總經理李天傑則提出一解方,「將投資性不動產改採公允價值衡量等,其市值之增加將提高公司之淨值。」潤泰雙雄將把投資性不動產及轉投資的南山人壽部分,從「成本法」改採「公允價值衡量」,也就是資產重估,以便改善淨值,待董事會通過後公告。潤泰全、潤泰新雙雙在7月20日深夜於證交所,舉行重大訊息記者會,說明受到南山人壽淨值影響的財報情況。(圖/翻攝自證交所影片)到底會計科目分類為AC或FVOCI,如何影響壽險公司淨值比?市場人士解釋說,依據IFRS9規定,企業將所持有之債券分類為AC或FVOCI,是根據該企業管理階層對於該債券之經營模式(Business Model)而決定,若是僅為收取該債券之孳息,例如持有至該債券之到期日,持有期間收取穩定債息,則分類為AC。若是除收取利息外,尚考量於該債券到期前可能會出售之兩種情況兼具,例如持有該債券之期間收取穩定債息,並可持有至到期日,但當有資金支出之需求(例如購買不動產)或是遇市價變動時,亦可能選擇提前處分以支應資金支出或賺取價差,則分類為FVOCI,此屬較有運用彈性的分類科目。市場利率對債券公允價值之影響,並不因會計分類為AC或FVOCI而有分別,然依會計準則規定,分類為AC之債券以攤銷後成本認列,於財報中淨值金額未反映其公允價值之變化,因此債券放在AC下較多的保險公司淨值受到的影響較小。但目前淨值下滑的主因,仍在於目前會計制度無法衡平表達資產負債其帳列價值。

勞工紓困貸款看得到領不到 立委籲速推出保單借款

行政院紓困4.0精進方案雖然對勞工紓困貸款名額加碼至117萬人,但仍有許多民眾對加碼方案是「看得到卻領不到」。立委鍾佳濱、林楚茵與陳柏惟今(30)日呼籲,應儘快推出保單紓困借款,讓無法借到勞工紓困貸款的民眾也能用持有的儲蓄型保單借款救急。鍾佳濱指出,根據壽險公會統計,持有儲蓄型保單者以20至59歲青壯年人口最多,該族群可能因為資格不符而無法取得勞工紓困貸款,但又遇到疫情衝擊導致收入頓減,一時不夠支應房貸、房租、車貸等生活開銷。此時便應該讓平常有儲蓄或小額、保守理財習慣的小資族及年輕夫婦家庭,利用儲蓄型保單向壽險公司以低利率借款,暫時度過困境,建議保單紓困借款申請資格應該從寬認定,不只要「顧窮」也要「救急」。「以人壽保險去年可觀的保費收入來看,應可負擔承作保單紓困借款的機會成本。」鍾佳演說,人夀保險去年有2兆 3,917億元收入,估計以 1.28%利率每核貸一保單借款,僅少賺約 4%之利息收入,每辦理一千位民眾10萬元借款總共只需讓利約400萬元,金管會也應持續追蹤各業者受理保單借款的情形,必要時善用「金融服務業公平待客原則」的定期考核機制,對在艱困時期提供保戶優惠利率借款的業者給予獎勵和表揚,以實質誘因鼓勵壽險業者擴大對保戶提供紓困。林楚茵說,在這波疫情肆虐下,期盼業者在權衡當下收益以及永續經營理念,盡可能地核貸給急需紓困的保戶,協助受疫情影響、本身有儲蓄理財概念但無法領到勞工紓困貸款的小資族度過這波難關。陳柏惟提醒,本次保單借款的第五類保戶「受疫情影響致經濟困難」,在認定上容易使民眾感到疑惑,建議金管會應研擬相關認定辦法或採多元證明方式,減少民眾和業者間的認知落差。他指出,保單借款屬金融消費事件,金管會應提供,讓民眾安心申請、求助有門。

新台幣升值助攻 這張保單大賣市占率衝破五成

新台幣升值是美元保單的最佳助攻員。據保發中心統計,2020年美元保單全年新契約保費約新台幣4,989億元,在壽險新契約保費全年衰退28%的情況下,美元保單銷量是比前一年成長近9.3%,且占整體新契約保費首度突破五成,達到54.42%。這也代表新台幣保單首次賣輸美元保單,且外幣保單整體占率應逾55%,算是壽險史上新的轉捩點。據中央銀行統計,2020年新台幣兌美元年均匯率是29.578元,是九年來的新高,金管會自2004年開放外幣投資型保單、2007開放外幣非投資型保單以來,2020年應是美元保單占率最高的一年,與新台幣大幅升值、壽險業為降低避險成本大推美元保單、美元保單利率較高三項原因有關。美元保單新契約保費的歷史新高是2018年,當年銷售約新台幣5,161億元,占整體新契約保費37.4%,當時亦與2020年高度相似,即新台幣兌美元年均匯率30.156元,年初就一再挑戰29元大關,加上台美利差大,壽險業避險成本大幅增加,因此積極推動美元保單,且當時美元投資項目較多,報酬率亦較佳,宣告利率逼近4%,所以買氣急速升高。2018年因為人民幣保單、澳幣保單利率及匯率亦不錯,加上有目標到期基金投資型保單熱賣,當年外幣保單新契約保費合計約新台幣6,180億元,占整體壽險新契約保費的44.78%,但新台幣保單還是主流商品。2020年,台美利差雖縮小,但新台幣匯率強勢,加上國外投資部位比2018年大,壽險業避險成本依舊居高不下,加上新台幣利率降到谷底,新台幣儲蓄型保單魅力大減,新台幣投資資金也較難去化,加上新台幣兌美元急速升值,壽險公司在兼顧保單具吸引力、降低避成本的考量下,大力推動美元保單。

台灣人84%有投資 最愛是這三項

一份由富達國際針對台灣兩千位受訪者(1400名女性和600名男性)的財務現狀、理財目標、投資觀念、投資行為和退休儲蓄等各方面進行全面調查和研究顯示,台灣男女都愛投資,84%女性受訪者有投資,與男性比例相近(85%)。台灣男女最愛投資股票、儲蓄保險和基金。調查顯示,八成台灣女性可以自行決定如何運用其個人收入,高於台灣男性(63%)比例。 其中,男性在如何運用個人收入方面,受伴侶影響的占比最高,達到45%。相反,37%女性表示沒有人能影響她們如何運用個人收入,只有26%女性認為其伴侶能夠影響個人收入決定。44%台灣女性認為自己是保守型投資者,高於男性的28%。 同時,女性的投資信心只有36%,低於男性的52%。 擔心投資損失和欠缺知識,都是阻礙台灣男性和女性購買投資產品的兩大影響因素。台灣男性和女性預期退休年齡相近,男性為62歲,女性為61歲,但他們對退休理財卻有不一樣的期望和計畫。台灣女性的退休儲蓄目標為1810萬,男性的退休儲蓄目標為2040萬。在調查中,受訪男性和女性平均存了24%的收入為退休做準備。如果一位女性把退休儲蓄存放在一個利率為2%的帳戶裡,她大約需要花64年才能實現這些退休目標,而男性則需要51年。調查也發現只有接近一半(47%)的女性受訪者對實現自己的退休目標有信心,低於男性(59%) 一成以上。且超過一半的男性(52%)和女性(54%)認為自己安排退休計畫實在太複雜。富達投信投資部主管張翠玲表示,台灣的男性和女性都適合彈性更大、更多元化的資產組合,不論在面對波動或良機時都能有最佳對策,投資高成長潛力產業,兼顧防禦類股。此外,據台北富邦銀行(下稱:北富銀)今年上半年調查,40歲以上的客戶多數想在55至60歲退休,退休後每月金流收入達5至7萬元最令人安心(42.6%),其次為3至5萬元(37.9%),且為了能過理想的退休後生活,多數客戶已開始準備退休金,尤以收益穩定的「儲蓄型保單」與「台幣定存」最受歡迎,第3至5名為「股票」、「基金」、「外幣定存」。然而超過5成客戶對於現行的退休金準備規劃尚未達到滿意,希冀有專業人士持續為退休資產把關。北富銀表示,退休理財有三要訣:及早開始、嚴守紀律、專款專用。北富銀指出,投入退休規劃時間愈長,複利效果愈顯著,愈能享有「早期增值、晚期保值」的成效;在資產配置上,退休理財首重風險控管,客戶更加青睞低波動、穩報酬產品,只要嚴守投資紀律就能穩健積累退休金;另外,退休帳戶應與日常開銷、教育與醫療預備、旅遊等資金分開管理,減少不必要的挪動,以早日達到退休金目標。至於退休準備要採用何種投資工具?專家指出,相對來看,低利率環境下,壓低存款利息,債券價格往上空間也不大,此外,重視保障的保險新制7月上路,壓縮儲蓄險的利率空間,儲蓄型保單宣告利率面臨調降,不利喜愛以儲蓄險當作退休收入來源的人。事實上,根據聯合國WPP2019報告指出值得注意的兩大現象,「生育率下降」及「超過六十五歲以上老人是年齡分組中成長最快速者」,即使沒有疫情,預期未來全球低利率、低通膨趨勢並不易改變,退休族或準退休族,應該轉變思維,重新檢視自己的資產配置。專家指出,一般人喜愛儲蓄險繳費期滿可領現金流、不受金融市場波動影響、還有壽險保障等特色,認為股票市場波動大、風險高。確實,一般投資人若沒有選股能力,投資股市風險相當大,最好透過專業團隊選股,挑出股市中的好學生,投資人透過共同基金一次納入多檔優質股票,可以參與股市成長性,又能避開個別股票波動過大之影響。

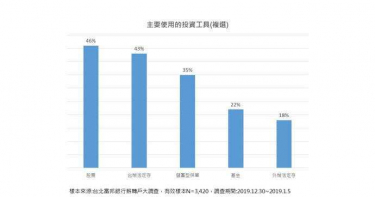

北富銀薪轉戶上班族有3星座最愛理財 近5成首選投資股票

台北富邦銀行薪轉戶客戶中,以魔羯座、水瓶座和處女座的人最具理財觀念,願意將年終用於投資理財的人數佔比最多,而今年則有四成上班族說會將獎金用於投資理財,比例較去年增加,並會減少用於旅遊等娛樂支出。台北富邦銀行從去年12月30日到今年1月5日,針對其薪轉戶上班族做年終獎金調查,統計樣本數達3420人,多數上班族投資理財目的還是以「退休準備」為主,41歲以上族群中佔比高達82%,40歲以下族群中佔比也有47%。調查還發現,上班族較常使用的投資工具是股票、定存和儲蓄型保單,其中又以魔羯座、水瓶座和處女座的人最具理財觀念。北富銀執行副總郭倍廷表示,「穩健」是退休規劃最重要的評估指標,以股票作為準備工具需承擔較高的風險,若想兼顧穩健與獲利,其實可以嘗試全球型ETF基金。

【高利儲蓄險將絕跡5】甜心主播藝人李芳瑜也愛買 適合消極型理財個性

在娛樂圈有「甜心主播」稱號的藝人李芳瑜,靠著50萬元積蓄進軍房地產,翻身變成包租婆,她也經常上節目分享投資經驗。李芳瑜說:「其實我的個性有些懶,不會記帳,但會硬擠出錢出來強迫存款,儲蓄型保單對於我這種消極型理財個性,非常合適。」提到過去投資失利的教訓,李芳瑜說,學生時期看到母親買權值股,還將賺的200萬元付了預售屋頭期款,以為真的很好賺,於是大學畢業也跟著跳進股市,「我沒盯著哪一家做得好不好,結果買到變壁紙下市,半年內就賠了50多萬元。」藝人侯昌明本身是讀保險科系,投資理財個性以精省聞名。(圖/報系資料照)出了社會,李芳瑜7年多前聽了銀行行員推薦,購買6年期國泰人壽美元計價儲蓄型保單,年繳保費1萬美元,她等期滿後再放了1年,2018年2月領回期滿金約新台幣200多萬元,「我買的時候,美元兌換新台幣約1比28元,當領回時匯率來到30多元,換算報酬利率有6到8%。」「侯哥以前當過保險業務員,早年買的儲蓄保單利率更高,現在就靠領回的保險金環遊世界。」李芳瑜提到藝人前輩侯昌明買儲蓄險的經驗,佩服得五體投地,她遂將領回的期滿金,再買一張現已停售的躉繳型利率變動型壽險,「雖然現在美元利差讓本金變少,但月月可領415美元(約新台幣1萬3,000多元),可以拿去繳房貸或車貸。」(待續6-5)

【高利儲蓄險將絕跡1】搶買舊版強迫存款 他們和李佳芬買的原因都一樣

高雄市長韓國瑜月前申報財產資料中,市長夫人李佳芬的18張保單,引起外界議論。從這也可看出國人理財,特別愛買儲蓄險當定存,光是去年儲蓄險保單收入,就高達到7,000多億元,占了保單總收入5成以上。而今(2019)年5月金管會就誓言要整頓高利儲蓄險亂象後,月前更化為實際行動。8月21日,金管會研議新版儲蓄險保額門檻、調漲保費等草案,出手之快,嚇得壽險業者大喊「母湯」,並推派精算師級代表建言,希望能避免新版上路、舊版停賣的「保費(銳減)懸崖」險象,爭取金管會放寬新草案的門檻及延緩施行。保險本來是轉嫁人生財務風險的工具之一,但國人愛把保單當成定存,對於不善理財的民眾而言,儲蓄險也被視為「守住保戶的小確幸」。國人愛買儲蓄險,保險業務員為了衝刺業績,大多以儲蓄型保單為主推商品。(示意圖)今年1月1日起至8月間,因為失能扶助險(原稱殘扶險)再保公司不堪賠損率高的保險金負擔,新光、全球、元大、遠雄、台灣人壽等陸續停止銷售有保證給付型的失能險,而連帶讓業務員送件、保險公司核保、寄發保單等行政流程塞車,出現一波波的保戶搶購潮。而業務通路推測,上半年失能險熱購潮告一段落,下半年由於金管會瞄準「高利儲蓄險」出手管理,民眾擔心明年儲蓄險可能出現保費提高等大幅度變革,在「停售效應」預期心理之下,可能會讓想要投保儲蓄險民眾,趕在新版儲蓄險推出前搶購舊版儲蓄險,預料將會掀起一股儲蓄險買氣高峰。(待續6-1)

韓國瑜又被衝康 楊秋興爆「小三酗酒夜店現在進行式」

【編輯/陳俐君】繼趙守博、陳宏昌後,韓國瑜再遭黨內同志掀黑底!前高雄縣長楊秋興,過去曾力挺韓國瑜選高雄市長,但選後兩人漸行漸遠,而在韓國瑜確定代表國民黨,角逐2020總統大選後,他成為第3個黨內開砲的人。昨天(12日)他在臉書發文,先是砲轟韓國瑜「既不賢又不信不睦」,後又大爆料,指韓國瑜「吃、喝、嫖、賭」都是過去式,「但小三、酗酒、夜店 是現在進行式啊!」並指韓還有更大的未爆彈,等著引爆!對於楊秋興的批評與爆料,韓國瑜競辦公室發言人何庭歡表示,針對特定人士充滿仇恨式的抹黑,不願意隨之起舞,但會請律師團隊蒐證並研究相關的法律責任。楊秋興昨天在臉書發文,提到國民黨主席吳敦義喜歡背誦禮運大同篇,其中「選賢與能、講信修睦」最為重要,但如今國民黨的總統提名人韓國瑜「卻是與禮運大同篇背道而馳,既不賢又不信不睦」。楊秋興細數韓國瑜,之所以不適合代表國民黨角逐總統大位的原因。他提到,韓國瑜輕諾寡信,這就違背「信」了,並指韓自稱以前「吃、喝、嫖、賭」樣樣來,那這樣還有「賢」可言嗎?由他入主市政八個月來的表現,也可看出韓的不「能」啊?且他整天耍嘴皮,到處敵對,那有「睦」呢?話鋒一轉,楊秋興更痛批,指韓國瑜最擅長打預防針,說20年前多麼的靡孄,現在已改頭換面且還背訟心經,「吃、喝、嫖、賭」都是過去式,但小三、酗酒、夜店是現在進行式啊!又怎麼說呢?怎麼告陳宏昌、趙守博呢?楊秋興更說,韓國瑜擅長操作權術,最典型的庶民與權貴二分法,正是共產黨的鬥爭方式,由其申報的現金存款、三十多張儲蓄型保單,高級違規農舍、高級電梯別墅,「他那裡是庶民啊,何況家族當了那麼多屆的議員、立委,他是權貴吧!」楊秋興更預告,韓國瑜還有更大的未爆彈,像是北農時期採購案、選舉undertable的捐款、會計師簽證的選舉經費,內行人都很清楚,「監察院申報單據都已握在民進黨手中,單據申報都確實嗎?這可能還是刑事責任呢?」楊秋興最後提到,「包括美國在台商會早就預料會有換柱2.0,人家有自知之明,既如此韓最了解自己,不要繼續害了黨,害了中華民國,自己尚可保全自己的市長寶座,這才是智慧聰明之舉啊!」楊秋興也坦言,雖然自己已遠在他鄉含飴弄孫,但「有志之士、雖歸隱山林、心不能安啊!」是他目前心境的最佳寫照。