信貸評級機構

」

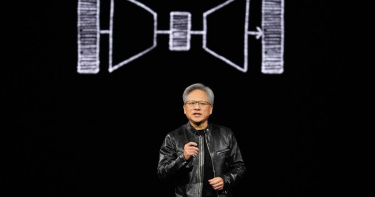

輝達攜手嬌生打造外科手術生成式AI 分析師:醫療保健開發領域強大

上周,輝達宣佈與嬌生(Johnson & Johnson)達成協議,在外科手術中使用生成式AI,並與通用電氣醫療集團達成協議,以改善醫療成像。在其2024年GTC人工智能大會上,輝達在醫療保健領域的發展,其中還包括推出大約24個新的人工智慧醫療工具,表明了醫療對輝達未來非技術領域的收入機會有多重要。信貸評級機構穆迪(Moody's)高級副總裁、科技分析師Raj Joshi表示,輝達如今如此受歡迎的原因在於,它基本上為一些以前無法做到的事情提供了基礎設施和技術,如果民眾必須做這樣的事情,可能需要數倍的時間、金錢和成本。醫療保健,無論是生物技術、化學還是藥物發現,都是一個非常強大的領域。今年以來,輝達的股價漲幅接近100%,生物技術行業就是一個未開發潛力的例子,投資者仍在繼續押注。人工智慧可以加速藥物研發的過程,甚至可以發現藥物的用途,這些藥物可能對最初開發的目標疾病沒有效果。安永(EY)美國市場醫療科學部門主管Arda Ural表示,在過去18個月左右的時間內,人工智慧取得了切實的成果,以及它如何幫助製藥行業、醫療技術行業或生物技術行業的非常引人注目的例子。Ural指出,藥物開發是一個危險的過程,從概念到臨床研究至少需要10年的時間。這也是一個耗資數十億美元的過程,而且失敗的可能性很大。輝達在其大會上對醫療保健的關注是其長期以來的雄心壯志的擴大。在今年2月與投資者的業績電話會議上,輝達提到了Recursion Pharmaceuticals和Generate: Biomedicines等公司,一直在超大規模或GPU專業雲端提供商的幫助下,擴展其生物醫學研究,他們需要輝達的人工智慧基礎設施來促進這一進程。輝達首席財務長Colette Kress表示,在醫療保健領域,數字生物學和生成式AI在幫助重塑藥物發現、手術、醫療成像和可穿戴設備。Ural稱,現在有了由人工智慧驅動的機器人過程自動化。因此,這不僅有助於加快藥物開發,還有助於降低運營公司的成本。這意味著你可以將更多的資金用於藥物開發,並更快地找到更多的治療方法。醫療保健領域就是一個例子,說明這家10年前設計遊戲顯卡的公司已經擴大了其在人工智慧領域的足跡。Joshi表示,必須承認早在2012年,當黃仁勳在史丹佛大學看到一些人實際上使用他的顯卡來解決某些類型的數學問題時,他就有遠見。他曾說,「你知道嗎,這實際上可以用來做所謂的通用計算,就是我們每天都在正常基礎上做的事情。」

20個比爾蓋茲也還不完 外媒分析美國國債「百日暴增31.5兆」

根據美國財政部資料顯示,美國國債近期成長速度異常驚人,平均100天增加的金額為1兆美元(折合新台幣約31.5兆元),換算下來,每日新增的幅度達到100億美元(折合新台幣約3157億元)。如此驚人的成長速度,就連被媒體分析為「秒賺萬元」的微軟創辦人比爾蓋茲(Bill Gates)也難以負擔。根據《CNBC》報導指出,根據美國財政部資料顯示,美國國債在2023年12月29日短暫超過34兆美元後下降,目前已於1月4日完全突破34兆美元大關,目前整體國債金額已經達到34.38兆美元。而從增長幅度來看,美國國債於2023年1月2日達到31.47兆美元後就直線上升,於2023年1月15日達到32.04兆美元、2023年9月15日達到33.04兆美元、如今又在2024年1月4日達到34.01兆美元。換算下來,幾乎每100天就增加約1兆美元的債務。美國國債增長速度。(圖/翻攝自美國財政部)美國銀行投資策略師哈奈特(Michael Hartnett)表示,隨著國債金額突破34兆美元,他認為要提升到35兆美元的速度,可能還是會秉持著如今的「百日增長」的狀態。報導中也指出,由於美國財政債務明顯上升的關係,美國信貸評級機構穆迪(Moody's Corporation)從2023年11月起,將美國評級展望從「穩定」下調至「負面」,報告中指出,如果美國政府沒有提出有效的財政政策,明顯增加收入或是減少政府開支的話,美國的財政會一直保持著非常大的赤字。過去《Business Insider》曾分析過微軟創辦人比爾蓋茲(Bill Gates)的財產,在2020年的全盛時期,其身價達到1,460億美元,單年度就增加410億美元,5年增加700億美元,計算後得出其每秒平均收入為4630美元(折合新台幣約14.6萬元),每日平均收入為4億美元。當時媒體就分析,即便每日花費100萬美元,比爾蓋茲的全部財產估計要400年才能花完。但相較於每日賺取4億美元的比爾蓋茲,美國國債每日平均增加100億美元,即便來20個全盛時期的比爾蓋茲也還不完這些債務。

美國聯邦政府瀕臨關門!影響範圍一次看 專家:1周就損失60億美元

美國聯邦政府多項撥款法案即將在本月30日到期,然而一群強硬的右派共和黨人堅持最終版本一定要大規模削減開支,否則將繼續杯葛相關立法。因此該國恐將面臨10年來第4次的政府關門危機,屆時美國聯邦政府恐將陷入無錢可用且全面或部分癱瘓的尷尬局面,數十萬聯邦僱員和軍人可能會被迫休無薪假,而至關重要的職能雖然將繼續被要求留在工作崗位,但一樣沒有薪水。影響範圍則包括福利金的發放、國民經濟數據的公布,以及聯邦法院、博物館和國家公園的運作。綜合《半島電視台》、CNN的報導,若參眾兩院無法在最後幾天達成協議,那從美東時間10月1日起,美國聯邦政府的部分機構就會進入停擺狀態,陷入美國史上第22次聯邦政府關門的窘境。屆時許多聯邦僱員在政府關閉期間將被迫放無薪假,因此許多政府服務可能會暫停或降低效能,從而影響許多美國人民的日常生活。對此,每個聯邦機構都制定了各自的應急計劃,裡頭詳細列舉了哪些必要職能會在關閉期間繼續運作,哪些職能將暫停。例如:維護公共安全或國家安全的部門將繼續提供服務,包括消防、聯邦執法機構,以及空中交管部門等。另外值得注意的是,與老年人、殘疾人士等族群相關的社會安全金也將繼續發放,郵政服務則會照常運作,部分州政府甚至還打算動用自己的資金保持某些國家公園的運作。報導指出,上次2018-19年美國政府關閉期間,預估約有80萬名聯邦政府人員受到影響,其中有42萬名聯邦僱員無薪工作、38萬名僱員被迫休假。但這一次,連鎖反應可能會進一步擴大,導致更多人暫離工作崗位,包括美國國防部及相關軍事承包商,白宮本周也示警:「這一切都將對我們的國家安全造成破壞。」尤其承包商的處境更加糟糕,與聯邦僱員不同,即使聯邦政府重新恢復運作,承包商仍無法保證拿回工資。而承包商的數量又高達數百萬家,包括為美國國家航空暨太空總署、美國國土安全部、美國聯邦航空總署和其他聯邦機構工作的企業,以及提供資訊科技或基礎設施維修等一系列服務的公司。在全國範圍內,政府關門可能會引發深遠的經濟後果,阻礙增長並增加不確定性,負面影響包括失業率的上升、國內生產毛額(GDP)成長率的下降以及借貸成本的提升。根據全球4大會計師事務所之一的安永(Ernst & Young)估計,聯邦政府每關閉1周就有可能對美國經濟造成60億美元的損失,並使2023年第4季的GDP成長率減少0.1個百分點。美國3大信貸評級機構之一的穆迪(Moody's Corporation)也示警,衝突邊緣政策(Brinkmanship)和政治兩極化(Political polarization)正在損害美國的金融前景,尤其政府關門更將導致該國的信用評級遭到降級。而美國財政部長葉倫(JanetYellen)29日也表示,政府關門將導致小型企業在內的關鍵計劃遭到擱置,從而破壞美國的經濟動能,並可能推遲重大基礎設施的改善措施。彼得森國際經濟研究所(Institute for International Economics)高級研究員戴南(Karen Dynan)日前則指出,美國經濟活動似乎在第3季有所加速,但由於近期爆發汽車工人罷工,學生貸款也被要求恢復償還,再加上迎面而來的政府關門危機,美國第4季經濟增長恐出現停滯。安永-博智隆公司也預估,第4季美國經濟年均複合成長率(Compound Annual Growth Rate)將大幅放緩至0.6%。

美銀行業危機再起? 穆迪下調10家銀行評級…掀「8月魔咒」恐慌

美國3大信貸評級機構之一穆迪(Moody's Corporation)於美東時間7日晚間下調了M&T Bank、Pinnacle Financial、BOK Financial和Webster Financial等10家美國中小型銀行的信用評級,並將紐約梅隆銀行、美國合眾銀行與道富銀行等主要銀行列入潛在的降評名單,重燃投資人對銀行業倒閉危機,以及「8月魔咒」的恐慌情緒,美股3大指數8日也同步下挫。據CNBC的報導,穆迪分析師Jill Cetina和Ana Arsov在研究報告中指出:「美國銀行如今持續面對流動性緊縮產生的資產負債管理(ALM)風險,尤其非常規貨幣政策的逐步退場會耗盡銀行業系統內的存款,且利率上升會壓低固定利率資產的價值。」報告續稱:「與此同時,許多銀行第2季度的業績顯示盈利壓力不斷加大,在此背景下,2024年初美國即將進入溫和衰退,資產質量似乎將從穩定但不可持續的水平開始下降,尤其是一些銀行的商業房地產(Commercial Real Estate, CRE)投資組合面臨風險。」穆迪預測,聯準會(Fed)政策利率的大幅上調、Fed銀行系統準備金的持續減少,以及量化緊縮引發的銀行流動性危機,這些原因皆加劇了銀行業的資產負債管理風險。」穆迪評估,聯邦基金利率可能會在更長的時間內保持較高水平,直到通膨回到Fed的目標範圍內,這將讓銀行的固定利率進一步承壓。其中由於資本監管的標準相對較低,區域性銀行將面臨更大的風險。分析師補充:「如果美國陷入經濟衰退(我們預計這將在2024年初發生),銀行業風險可能會更加顯著。」報告一出也重燃投資者恐慌情緒,美國周二(8日)銀行股普遍下跌,高盛和摩根大通分別下跌約2.1%和0.6%。道瓊斯工業平均指數跌158.64點,跌幅0.45%,收於35,314.49點,該指數一度在盤中重挫約465點。標準普爾500指數下跌0.42%,收於4,499.38點,使該綜合指數本月迄今的跌幅達到接近2%。那斯達克綜合指數則下跌0.79%至13,884.32,8月跌幅收窄至3.2%。據《證券時報》的報導,過去35年來,8月是標普500指數和那斯達克綜合指數表現第2差的月份,也是道瓊工業指數表現最差的月份。回溯歷史,伊拉克在1990年8月入侵科威特;1997年8月亞洲金融風暴開始蔓延;1998年8月俄羅斯爆發金融危機(也稱盧布危機),美國長期資本管理公司(LTCM)瀕臨倒閉;2011年8月美國債務評級遭到標準普爾下調。歷史還顯示,如果當年上半年美股表現不錯,「8月魔咒」的概率可能會更大。同時,總統選舉年前的8月,美股特別容易疲軟,包括:2011年、2015年和2019年,標普500指數、那斯達克指數和道瓊指數均在8月全線下跌。回顧2023年8月,國際著名3大信貸評級機構之一「惠譽國際」(Fitch Group)就在美東時間1日將美國債務評級從最高的AAA評級下調至AA+,理由是「美國政府未來3年的財政狀況預計將不斷惡化」,且面臨「快速增長的總體債務負擔」,以及「治理品質的侵蝕」(an erosion of governance)。如今3大信評公司僅剩穆迪還未調降美國的頂級信評。

惠譽下調美債評級至AA+! 直指美國財政、治理品質惡化

國際著名3大信貸評級機構之一「惠譽國際」(Fitch Group),於美東時間1日將美國債務評級從最高的AAA評級下調至AA+,理由是「美國政府未來3年的財政狀況預計將不斷惡化」,且面臨「快速增長的總體債務負擔」,以及「治理品質的侵蝕」(an erosion of governance),尤其該國在債務上限的問題上屢屢陷入僵局。綜合CNN Business、CNBC的報導,惠譽強調,與債務上限有關的政治僵局,以及拖到美債違約前一刻才會出爐的解決方案,反覆的削弱了外界對美國政府財政管理的信心。例如美國總統拜登(Joe Biden)曾在今年6月2日才簽署新的債務上限法案,距離6月5日的債務違約「X日」(X date)僅剩3天。惠譽認為,儘管民主、共和兩黨已在6月達成共識,使美債暫時不受上限限制到2025年1月1日,但過去20年來,美國的治理標準不斷惡化,這其中「包括財政赤字和債務問題。」該機構還指出,信貸條件緊縮、商業投資疲軟,以及消費放緩等因素,可能導致美國經濟在2023年第4季和明年第1季陷入「溫和衰退」。不過白宮並不認同惠譽將美債評級下調的舉措。白宮新聞秘書尚皮耶(KarineJean-Pierre)便表示:「當下拜登總統正使世界主要經濟體迎來最強勁的復甦時刻,在這個節骨眼上下調美債評級不符合現實。」美國財政部長葉倫(Janet Yellen)也在1日發表的聲明中指出:「我強烈否定惠譽評級的決定,該機構今天的舉措不只過於專斷,還基於過時的數據。」對此,參議院多數黨領袖舒默(Chuck Schumer)則將美債評級下調的結果歸咎於眾議院的共和黨人,並在聲明中批評,他們「過於魯莽的衝突邊緣政策(Brinkmanship),以及要脅將迫使美債違約的行為,給國家帶來了負面的後果。」報導補充,這並不是國際評級機構首次下調美國的債務評級,美國金融服務公司標準普爾(Standard & Poor's)就曾在2011年摘掉美債3A信用桂冠下調到AA+,並將政治風險作為該決定的依據,因為美國在該年同樣發生債務上限危機。

巧克力原料價格突破多年新高 標普分析師點出關鍵原因

根據消費者情報資料庫「尼爾森愛科」(NielsenIQ)的數據顯示,巧克力價格在過去1年上漲了14%,而巧克力主要成分之一「糖」的價格,也在4月份突破了11年來的高點。部分市場觀察人士指出,受到主原料可可供不應求的影響,巧克力的價格恐再繼續飆漲。據美國財經媒體CNBC的報導,「標普全球」(S&P Global Inc.)商品洞察首席研究分析師特維爾塔科夫(SergeyChetvertakov)透過電郵告訴CNBC:「可可市場正在經歷顯著的價格飆升…今年的短缺已標誌著連續2個產季的供不應求,預計可可庫存將降至異常新低。」報導指出,可可豆的價格在美東時間9日飆升至每公噸3160美元,成為2016年5月5日以來的新高。特維爾塔科夫續稱,聖嬰現象(El Nino)的來臨將會使可可豆主要種植地西非的雨量低於平均,還會帶來乾熱多塵的哈馬丹風(Harmattan)。他補充,全球大約有60%以上的可可豆產自西非國家象牙海岸和迦納共和國。他預測,在下一個可可產季,也就是今年10月至明年9月,可可市場恐再次陷入供不應求的窘境,且意味著可可期貨可能進一步飆破每公噸3600美元。此外,根據食物大宗商品價格資料庫Mintec的數據顯示,巧克力主要原料「可可脂」的價格今年來已上漲20.5%,另一重要原料「糖」的價格也在4月寫下11年來新高。全球3大信貸評級機構之一「惠譽國際」(Fitch Solutions)研究部門便在5月18日的一份報告中指出:「受到印度、泰國、中國大陸和歐盟等地乾旱的影響,糖期貨價格獲得了支撐。」特維爾塔科夫也向消費者喊話,「綜上所述,民眾應該為巧克力價格上漲的可能性做好準備,」因為巧克力生產商正面臨原料上漲、能源支出激增帶來的成本壓力,他們逼不得已必須轉嫁給消費者。

只剩馬斯克沒贏過!印度超狂首富14年身家飆百倍 比爾蓋茲、貝佐斯都不是對手

上禮拜印度富豪阿達尼(Gautam Adani)才剛超越酩悅軒尼詩-路易威登集團(LVMH)的董事長阿爾諾(Bernard Arnault),成為全球第3大富豪,7日他的身家財產又超越亞馬遜(Amazon)創辦人貝佐斯(Jeff Bezos)來到第2,儘管阿爾諾的排名馬上又回升使阿達尼掉回第3,但也意味著富豪榜上只剩馬斯克沒輸過阿達尼。據美國商業雜誌《富比士》(Forbes)的即時全球富豪榜(The World's Billionaires)7日排名顯示,印度首富阿達尼的1491億美元身家超過亞馬遜創辦人貝佐斯,成為全球第3大富豪,僅次於特斯拉執行長馬斯克(Elon Musk)和LVMH董事長阿爾諾,同時也是首位擠進全球前3大的亞洲富豪,勝過阿里巴巴創辦人馬雲,並在7月時就超過微軟創辦人及曾經的世界首富比爾蓋茲(Bill Gates)的身家。如今富豪榜上,阿達尼唯一沒贏過的就是馬斯克,但他或許還要加把勁才行,因為他1491億美元的身家離馬斯克的2534億美元還有很大的一段差距。阿達尼跟比爾蓋茲、巴菲特、賈伯斯等富豪和天才一樣,也是在大學就輟學,之後他成為鑽石分選專家,並白手起家創立了跨國綜合公司集團「阿達尼集團」,集團最初經營商品貿易,但目前旗下已擁有龐大的企業組合,業務包括港口管理、發電、輸電、再生能源、礦業、機場管理、天然氣、食品加工和公共建設。阿達尼集團年收超過200億美元,業務涵蓋50國的70個區域。阿達尼在2008年靠著大宗商品出口首次擠進10億美元身家富豪的行列,若對照今年的身價,他等於花14年的時間就讓自己的財產飆增超過百倍。不過,國際三大信貸評級機構之一的惠譽國際(Fitch Group),其旗下的研究機構CreditSights最近示警,阿達尼集團過度追求高槓桿投資和債務融資來拓展新業務是高風險的。