企業最低稅負

」

行政院拍板晶片法案修正草案 祭出史上最高優惠

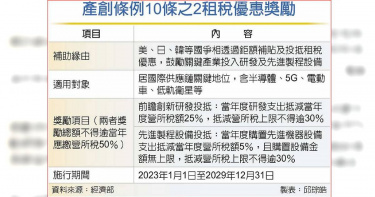

行政院會17日拍板俗稱台版晶片法案的《產業創新條例》第10條之2修正草案,針對技術創新且居國際供應鏈關鍵地位公司,投資前瞻創新研發及先進製程設備,各給25%、5%投資抵減租稅優惠,兩者抵減總額,不得超過當年度應納營所稅額50%。蘇揆說,政府以行動支持半導體產業,這可說是史上最高研發及設備投資抵減法案。預計明年元旦上路,台積電及聯發科等大廠可望受惠。經長王美花指出,雖然台灣半導體技術在全球已經居於領先地位,但面臨許多競爭者進入,仍要保持領先並再突破,發展下世代關鍵技術,例如美國晶片法案每案提供30億美元補助建廠或半導體設備,予建廠及設備25%投資抵減租稅優惠、日本半導體復興計畫提供6,000億日圓補助建廠及設備費用50%、韓國K半導體戰略予最高40%研發投抵及10%設備投抵等,因此政府勢必要拿出可行方案。國發會主委龔明鑫則說,未來產業發展的核心是半導體,當前除美國提出晶片法案,日、歐也提出租稅優惠以重建半導體產能,為此我國也修正產創條例,是奠定我國未來半導體競爭很重要的基礎,有利鼓勵先進製程留在台灣。他說,台灣的半導體製程已領先全世界,我們要站穩這個利基,持續發揮優勢。據經濟部提出產創條例10條之2修正草案,鎖定技術創新且居國際供應鏈關鍵地位之公司,提供前瞻創新研發支出25%抵減當年度營所稅額,另購置先進製程全新機器或設備支出予5%投資抵減率,且機器或設備支出不設上限,兩者當年度抵減上限不得逾30%,合計抵減總額不得逾當年應繳營所稅額50%。未來適用要件,主要指凡符合研發費用、研發密度達一定規模及有效稅率達一定比率,均可申請適用。至於所謂的「一定規模」,則將參考國內重要公司研發經費及研發密度,並在子法訂定。據悉,研發經費50、70、100億版本都會提出討論,研發密度(研發支出占營收淨額比率)則應會從逾5%起跳,6%~7%可能性居大。至於有效稅率,將參考OECD全球企業最低稅負制稅率15%訂定,龔明鑫在審查時保留二項彈性,一是有效稅率須達一定比例以12%為基礎;二是實施時間採「1+1」彈性做法,也就是說,雖要接軌OECD,2023年為12%,2024年起為15%,但保留延後1年彈性,2024年度可審酌國際間施行全球企業最低稅負制情形,由行政院核定調整為12%。

行政院今通過《產業創新條例》修正草案 最快明年元旦上路

行政院今通過《產業創新條例》第10之2條修正草案,針對技術創新且居國際供應鏈關鍵地位公司,投資前瞻創新研發及先進製程設備得適用新的租稅優惠,經濟部表示,後續將積極與立法院朝野黨團溝通協調,早日完成修法程序,盼能在明年元旦上路。行政院長蘇貞昌表示,這次修法對我國境內進行技術創新,而且位居國際供應鏈關鍵地位的公司,符合一定條件者,提供史上最高的研發及設備投資的抵減,這將有助促進下世代關鍵產業,跟技術持續深耕台灣,鞏固包括半導體在內的整體產業鏈韌性,以及國際競爭優勢,這對台灣的國家安全及經濟安全都有實質助益。經濟部表示,近年一連串全球重大事件干擾供應鏈運作下,各國為實現關鍵產業自主化,紛紛就其關鍵產業祭出鉅額補貼及擴大租稅優惠,例如美國晶片法案提供補貼並針對建廠及設備投資給予25%抵減率的租稅優惠、日本提供建廠及設備補助、韓國給予抵減率最高40%的研發投資抵減及抵減率10%的設備投資抵減等。經濟部指出,本部借鑒各國獎勵措施並盤點現行法規,提具「產業創新條例」第10條之2、第72條修正草案,針對技術創新且居國際供應鏈關鍵地位之公司,提供前瞻創新研發支出25%抵減當年度應納營利事業所得稅額,並得以購置用於先進製程之全新機器或設備支出5%抵減當年度應納營利事業所得稅額,且該機器或設備支出不設金額上限,二者合計的抵減總額不得超過當年度應納營利事業所得稅額50%。經濟部表示,適用本租稅優惠的對象不限產業類別,凡符合研發費用、研發密度達一定規模及有效稅率達一定比率要件,均可申請適用。其中研發費用及研發密度,考量台灣產業要在國際供應鏈中持續保有關鍵地位,必須不斷投入資源進行開創性、突破性的研發創新。而一定規模,將參考國內重要公司的研發經費及研發密度,於子辦法訂定。另有效稅率部分,為兼顧租稅優惠及繳納合理稅負之政策目的,參考經濟合作暨發展組織(OECD)全球企業最低稅負制之稅率15%訂定。鑑於國際間推動期程不一,給予產業適當緩衝期間,112年度有效稅率之比率訂為12%,113年度起為15%,其中113年度得審酌國際間施行全球企業最低稅負制情形,由行政院核定調整為12%。經濟部強調,後續將積極與立法院朝野黨團溝通協調,使早日完成修法程序,盼如期在112年1月1日起施行,至118年12月31日止。期望引導企業積極投入前瞻研發與先進製程,強化我國產業鏈韌性及競爭優勢,進而鞏固並提升我國關鍵產業在國際供應鏈的地位,讓我國產業成為保護臺灣國防經濟安全的堅實後盾。

所得稅改革!台版企業最低稅負2024年上路

財政部所得稅下會期改革將以企業最低稅負制與租金扣除額等兩大主軸,其中,企業最低稅負制徵收率擬從12%提高至15%,有望2024年上路。至於綜所稅個人扣除額改革,租金扣除額12萬元決改列特扣額,且設排富條款,至於其他項目尚未有共識。為因應全球最低稅負制即將上路,財政部擬將台版企業最低稅負制徵收率從12%適度提高到15%,以接軌全球最低稅負制(15%),原先一度考慮設置課稅門檻,惟考量近年營所稅過度集中於前幾大企業如台積電,加上稽徵行政成本等,將不設門檻,所有台企一體適用。而依《所得基本稅額條例》規定,台版企業最低稅負制徵收率範圍為12~15%,目前為12%,行政院可視經濟環境調高,等於免經立院修法即可施行。此外,財政部正緊鑼密鼓討論本屆立委對所得稅法第17條(各類扣除額與免稅額)共37個提案,其中涉及長照特扣額有4案、提高幼兒學前特扣額有14案、提高租金列扣額或改列特扣額有5案,其他則為藝文支出、資訊科技等各種新興扣除額草案。官員指出,目前以租金扣除額改列特扣額,並明訂排富條款較有共識,額度以現行租金列舉額度12萬元為基準。稅損方面,考慮潛在租屋族加入申報因素,稅損至少20億元,若立委修法加碼,稅損將擴大到50億元以上,財政部也會設定稅損「停損點」。依財政部近年綜所稅申報統計專冊顯示,我國綜所稅稅基(課稅金額占所得總額比例)從2016年的38%下滑到2018年的24%,2019年因稅基擴大而回升到29%,2020年更回歸30%以上,相對前兩年較穩定。官員認為,現行稅基仍相當脆弱,考慮未來通膨、景氣等因素,維護稅基仍是一大關鍵,扣除額改革可能「有增有減」,但顧慮稅收衡平也是重要考量因素。據悉,財政部內部對扣除額改革未有共識,原先立院財委會設定8月底為檢討期限,財政部日前發函立院並取得無限期延後許可,估計將討論到10月後,依時程推估,最快要明年才能啟動扣除額修法。

政府「約聘僱人員」可望加薪4% 中央15萬人估支出30億元

軍公教人員明年將調薪4%,主計長朱澤民今日表示,行政院會今日正在討論,政府的非編制、約聘僱人員也朝向4%的方向加薪,中央政府大約15萬人、地方也有4、5萬人,大約有20萬人受惠。預算方面,朱澤民表示,中央的部分合計大約需要30億元,由行政機關業務費及營業基金預算中去移緩濟急;地方政府則由特別統籌分配稅款支應。主計總處今日到立法院針對全球企業最低稅負制進行專題報告,民進黨立委吳秉叡問及有關公務員加薪,對於非編制內的約聘雇人員是否也要調整。行政院秘書長李孟諺則表示,目前相關部會有提報這樣的方案,等待院會決議。