上游原材料

」

時論廣場/電價漲不停 通膨壓垮人民

經濟部電價審議委員會決定,自10月16日起調漲電價,民生電價凍漲,產業電價平均調漲幅度12.5%、最高上漲14%,引發國人對通膨再起的憂慮。對此,行政院長卓榮泰1日表示,已指示經濟部與台電在尊重審議委員會的前提下再做細部了解,並與產業界溝通。莫非是暗示電價調漲還有轉圜的空間?同一時間,颱風山陀兒來勢洶洶,據北農報價,蔬果已全面漲價,每公斤平均批發價為63.8元,創5年新高,1顆高麗菜飆到480元,消費者大喊吃不消,若颱風後續造成產地災損,菜價恐怕還會再走高;如今又有電價調漲的因素,可能更進一步帶動電價上揚,讓民眾惴惴不安。儘管商總理事長許舒博呼籲,餐飲小店家、小商店等「不要漲價」,不然會造成通貨膨脹,但這種要求並不合理,畢竟就算小攤商這波電價沒有調漲,但他們也會遭到上游原材料上漲的波及,小本經營又不是在做功德,怎麼能夠不反映成本呢?為彌補台電的虧損,經濟部除了連續調漲電價之外,還持續撥款補助。但從台電提供的數據來看,這兩個措施似乎都沒什麼用。近3年來國內工業電價經歷4波調升,平均工業電價由2021年平均每度2.58元一路調升至4.29元,累計漲幅為66%,用電大戶漲幅更驚人。此外,民進黨政府連年編列預算撥補台電,2022年台電通過增資1500億元、2023年《疫後條例》撥補台電500億元、稅收超徵撥補台電1000億元,目前行政院仍有2千億元撥補台電預算在立法院進行審查。其中,第1筆1千億元是今年的追加預算,目的是讓台電能夠在今年度損益兩平。原本賴政府是計畫如果這筆預算過關,10月就不調漲電價了,不過,顯然經濟部已經等不及了,預算還未審議,電價先漲了再說;第2筆1千億元的撥補則是要用來打銷台電的累計虧損。台電累計虧損至2023年12月底為3826億元,但到今年7月則已高達4348億元,短短半年又增加逾500億元。台電的虧損就像是個無底洞,撥補款陸續到位再加上一直猛漲的電價也無法有效改善財務,台電難道不知道,虧損問題顯然不是靠補破網式的補助再加上年年漲電價就能解決的?!為什麼一直靜默不語,放任不懂電力的高層胡作非為、拖垮台電和台灣?台電問題的嚴重程度顯然遠遠超過賴政府高層的認知與想像,出身產業界的經濟部長郭智輝當然深知業界的焦慮,學有專長的政府相關專家和顧問們多多少少也應該聽聞台灣電力與能源政策對產業發展與民生造成的難題甚至困境,為什麼沒有人能夠放下對個人官位、利益與顏面的矜持,勇敢地告訴總統賴清德、閣揆卓榮泰,台灣的電力能源政策必須改變!經濟部老是洗腦民眾台灣電價很低廉,言下之意,漲價有理。然而,先不論如今台灣的電價是否還是數一數二的便宜,須知電價攸關民生與產業成本,長期維持平穩才能令人民安心生活、讓產業放心經營。近3年來,產業電價調漲近7成、民生電價也漲了近4成,這已構成重大不確定因素,加上淹水地震等各種天災,人民的生活愈來愈辛苦,再這樣下去,台灣真的會走到山窮水盡,到時人民恐怕也要揭竿而起了!(作者為資深媒體人)

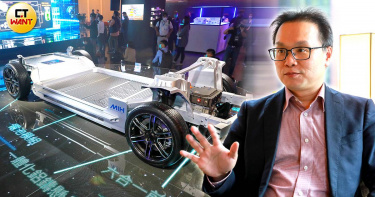

電動車將失寵? 大摩:2023「重置年」逆轉為供過於求

摩根士丹利認為2023年可能是電動汽車行業的「重置年」,過去兩年的供不應求將被大幅逆轉為供大於求。隨著2023年到來,股票市場的投資者開始重新佈局各行各業的配置比例,而電動汽車行業似乎不再受市場寵幸。來自摩根士丹利的分析師Adam Jonas在上週曾警告稱,電動汽車行業從嚴重的供應不足轉向潛在的供應過剩,投資者必須考慮到2023財年企業利潤向負面修正的風險不斷上升,而這一動態勢必將衝擊一個相對估值較高,而且各項成本(包括債務、原材料供應鏈、大宗商品等)仍然高企的行業。上週,全球電動汽車領導者特斯拉在三個月內第二次下調了Model Y和Model 3在中國市場的銷售價格,而Rivian Automotive發佈了一份低於此前公司預期的交付數據報告。與此同時,來自中國的電動汽車造車新勢力理想汽車、小鵬汽車和蔚來的股價均出現下跌,下跌的主要原因是市場對盈利能力的擔憂情緒遠遠超過了對增長的樂觀情緒。與整個汽車行業一樣,電動汽車行業也受到來自全球宏觀經濟不確定性帶來的影響。在去年12月底,美國最大二手車零售商車美仕公司(CarMax)將疲軟的行業銷售數字歸咎於通脹壓力,強調通脹壓力影響了消費者對汽車消費的可承受性、導致利率上升和消費者信心驟降。展望未來,華爾街大行摩根士丹利認為2023年可能是電動汽車行業的重置年,過去兩年的供不應求將被大幅逆轉為供大於求,該行分析師Jonas指出,在這種環境下,我們認為在整個價值鏈(從汽車製造到上游原材料供應)中,具有自籌資金支撐(即那些不依賴外部資本融資的企業)、以及具有規模和成本領先優勢的企業可能是相對的市場贏家。因此基於這一理論,摩根士丹利仍然看好特斯拉,以及FREYR Battery和Rivian Automotive,但不看好菲斯克、Lucid Group、LI-CYCLE和QuantumScape等股票,大摩認為這些股票在電動汽車行業衰退期間可能會遭受更大規模的損失和拋售力度。市場量化評級則與大摩給出的標的股票有所不同。雖然電動汽車行業的整體趨勢、盈利能力和價值等級等量化因素得分都很低,但在Seeking Alpha的量化評級的基礎上,仍然有少數幾隻股票脱穎而出。康迪車業、XPEL Inc以及Canoo是不考慮情緒因素、只看量化指標的備選股。

美國CHIP4戰台廠2/第三代半導體「黑馬」美握九成 鴻海台達電拚突圍

今年的國際半導體展上,化合物半導體繼續成了市場心焦點。環球晶董事長徐秀蘭也指出,化合物半導體是第三代半導體市場黑馬,預計2027年碳化矽(SiC)元件市場可達63億美元,「但台廠缺乏上游原材料的生產能力。」CTWANT記者現場觀察,今年的國際半導體展雖特別成立的「化合物半導體專區」,基本上,參展廠商仍是以設備廠為主,最關鍵的上游原材料,則僅有代理商參展,直接印證徐秀蘭所言。華冠投顧分析師劉炯德說,目前關鍵上游基板技術掌握在CREE等少數國際廠手中,美國的Cree、II-VI及日本Rohm等,佔據了9成的碳化矽基板出貨量,成了台廠發展第三代半導體必須解決的關鍵瓶頸。回顧60年半導體產業的發展世代,主要是以其原料來區分,第一代初期是鍺(Ge),但有容易發熱失控的問題,逐漸由矽(Si)所取代也成為主流;第二代則是砷化鎵(GaAs)、磷化銦(InP)為主的三五族,具備高頻、低雜訊、高效率及低耗電等特性。而第三代半導體以碳化矽以及氮化鎵(GaN)為代表,可應用在更高階的高壓功率元件(Power)以及高頻通訊元件(RF)領域,碳化矽由於其耐高溫及高壓特性,市場最看好在電動車(EV)市場的應用,包括充電樁、電動車逆變器(Inverter)、DC/DC轉換器(conveter)、充電樁等,另還有儲能系統和工業設施。工研院電光所博士顏志泓說,因為矽基板有其效能限制,特別是現在電子產品需要的是高頻、高壓等,這些就是靠化合物半導體來解決,只不過成本還是化合物半導體最大的問題。從價格來看,一片8吋的矽基板價格約100美元,6吋的碳化矽基板價格就要3000美元,而如果是氮化鎵(GaN)基板,一片小小的2吋也同樣要價3000美元。為了成為不缺料的代工廠,鴻海也搶進第三代半導體領域。(圖/翻攝自鴻海官網 )為了搶入化合物半導體市場,除了半導體廠商外,現在連下游廠商也向上延伸布局,包括鴻海(2317)旗下鴻揚半導體宣布投資5億元取得盛新材料10%股權,試圖掌握上游原材料。鴻海S事業群總經理陳偉銘表示,SiC是電動車的重要元件,基板是SiC供應鏈的關鍵材料,不但占SiC元件成本比重高,且直接影響到元件的品質,藉由本次募資案的參與,掌握關鍵的基板供應,建立集團在SiC供應鏈上的競爭優勢,為集團在EV產業提供可靠的助力。不僅鴻海,連台達電(2308)旗下專注於氮化鎵(GaN)功率半導體的子公司碇基半導體,也宣布完成新一輪4.56億元新台幣增資,由台達電、力智電子(uPI)、中美矽晶(SAS)、日商羅姆半導體(Rohm)等注資,共同加速GaN功率半導體技術的發展。至於中國廠商在政府扶持下,也積極搶進這塊新藍海,主要競爭者有中芯國際、天科合達、三安光電、英諾賽科、山東天岳....等。目前全球導電型SiC基板供應龍頭廠為Wolfspeed,市占率高達6成,其次為羅姆(ROHM)與意法半導體(STM),半絕緣型碳化矽基板包括Wolfspeed、昭和電工(Showa Denko)、ROHM、Qorov、安森美(Onsemi)與恩智浦(NXP)等。目前全球導電型SiC基板供應龍頭廠為Wolfspeed,市占率高達6成。(翻攝自Wolfspeed臉書)

電池芯逆襲秀3/台股電池族群短線反彈 法人:下游模組優於上游

投資人該如何選擇台股的電池族群?華冠投顧分析師劉烱德指出,去年下半年股價表現強勢的都集中在上游原材料如康普(4739)、聚合(6509)、立凱-KY(5227)等,目前股價仍處於拉回下方整理階段,至於現階段反而是中游電池芯及下游模組,短線已開始反彈上漲,包括台達電(2308)、致茂(2360)、西勝(3625)及順達(3211),投資人可以多加觀察。仲英財富投資長陳唯泰指出,由於氣候變遷異常及國際油價壟斷高漲,近年全球環保意識抬頭,各國紛紛倡導立法以電力取代石化能源,而電動車最昂貴的零件就是電池,占總成本約四成,也是攸關電動車性能、馬力、速度的核心關鍵。工研院產科國際所分析師呂學隆也指出,就產業規模,台系電池材料廠確實相對較小,但是廠商多以利基型產品為主,因此在個別領域也都有不錯的成績。像是高階電動車動力電池需要的高階材料,就可以見到台灣供應商的身影。康普主要生產硫酸鎳,是三元電池材料的前驅體。(圖/康普材料提供、報系資料照)劉烱德表示,台灣目前在電池產業上下游產業鏈,可以分為上游電池原材料,包括電極、電解液、隔離膜、罐體,中游為電池芯,下游則為電池模組。其中原材料約占電池全部製造成本的六成以上,其中電極(占比約26%)、隔離膜(占比約23%)與電解液(占比約15%)為主要材料成本,而這些上游材料也是商機最大、毛利最高的。不過目前國內正極材料自主供應比重低於30% ,而負極材料供應比重15%,多數仍需仰賴進口,以日韓為主。上游電池原材料的族群,包括有正極材料廠康普、美琪瑪(4721)及立凱-KY,不過就產品類別來看,立凱-KY屬於磷酸鋰鐵電池,康普、美琪瑪則是鋰三元電池。由於全球電池芯主要的供應來源依然是日、韓廠商為主,台灣的電池芯製造商目前尚處於量產初期,產能與品質相較於日韓廠商仍有相當之差距,無法有效整合上、中、下游,目前僅能鎖定利基市場的開發。立凱-KY是擁有完整磷酸鋰鐵電池材料製造技術與專利的台系電池廠。(圖/報系資料照)而台灣電池廠商在產業布局主要集中於下游組裝業,電池芯全仰賴進口,台灣廠商以研發、生產及成本優勢,在電池產業的新一波需求,預料將從電動車開始,再到儲能櫃,在電池仍供不應求的情況下,搶到日韓大廠電池產能的台灣電池模組廠將有望受惠。此外,台灣的電池模組廠包括新普(6121)、順達等,因為具有技術經驗豐富程度與品質優勢,一向都優於中國相關廠商,也是蘋果長年以來配合的優質供應鏈。

台灣蝶閥龍頭 捷流閥業明年1月上櫃

捷流閥業(4580)今天舉行上櫃前業績發表會,此次辦理現金增資3,542張,預計掛牌股本將提升至3.91億元,將於明年1月上旬掛牌上櫃,法人預估承銷價介於75至85元之間。捷流閥業成立於1980年,主要營業項目為工業閥門的研發、設計、製造及銷售。閥門是流體輸送系統中的控制元件,主要功能具有開啟、關閉、截斷、調節等功能,其中工業閥門主要用於調節工業管路或自動化控制領域中的介質流量、壓力及溫度等工藝參數。捷流閥業所生產的閥類產品囊括蝶閥、球閥、其他類閥門及控制閥等產品,產品廣泛運用於石油、石化、鋼鐵、造船、能源、水處理、造紙、空調及電子等領域的流體控制系統設備。捷流閥業營運長錢佩玲表示,捷流閥業的競爭優勢包括台灣市佔率超過6成、直接銷售客戶超過8成、強大的研發與生產垂直整合、產品線齊全、全方位購足服務占整體營收比重超過3成。此外,錢佩玲指出,各應用產業對閥門控制效率要求越來越高,為維持競爭優勢,公司持續申請認證,目前已累計超過10個國家、97張品質與質量證書,認證數量是國內第一。更於2016年佈局桃園觀音廠,從事鑄造生產,將產業鏈垂直整合,除了能掌握上游原材料來源品質、掌握與降低生產成本,有助毛利提升。根據Orian Research調查,2019至2024年全球蝶閥市場年複合成長率為4.5%,2024年全球蝶閥市場規模預估達到52.5億美元,成長動能來自能源與石油產業的資本支出成長趨勢、環保法規要求及自動化生產趨勢。受惠環保意識提升、安全標準日益趨嚴及路美貿易後全球製造業板塊移動,帶動捷流閥業低中高端閥門產品出貨依舊暢旺,捷流閥業今年前3季營收為新台幣17.79億元,稅後淨利為2.2億元,每股稅後盈餘(EPS)為6.18元,獲利改寫歷史新高。前10月合併營收2.3億元,年增39.49%,前10月合併營收已達20.11億元,年增28.29%,已超越去年全年營收18.35億元。對於法人詢問陸美貿易戰的影響,捷流閥業副董事長陳斌超表示,陸美貿易戰造成製造版圖挪移,加上企業對環保的要求提高,帶動閥門的需求大增,有助捷流閥業的全球市占率提升。