「工商時報呂清郎」記者的文章列表

房市買氣低迷!10月房貸餘額年增率連7跌 創26個月新低

房市買氣愈來愈冷,根據中央銀行公布10月全體銀行購置住宅貸款(房貸)及建築貸款(土建融)餘額統計,雖然房貸餘額來到9.269兆元,土建融餘額為3.058兆元,續雙創歷史新高,但房貸餘額年增率連七個月下降至7.6%、創26個月新低。購屋熱持續降溫,根據央行統計,今年以來房貸餘額年增率除3月之外,呈現一路下滑走勢,6月直接跌破9%,10月再跌破8%來到7.6%,第四季的年終房市旺季不旺,年增率不排除進一步跌破7%。統計指出,10月房貸餘額月增267.06億元,遠低於9月的351.34億元,僅略高於8月農曆民俗月的250.51億元,下半年房市明顯比上半年更冷。10月房貸餘額仍連續67個月創歷史新高,但年增率維持下降走勢,觀察去年5月雖然疫情升三級,但6月餘額年增率一舉衝破二位數至10.42%、創近15年新高,主要因房貸作業費時約一個月的遞延效應,進入7月後開始反應,年增率也反轉回落,且就算7月底疫情降至二級,但直到第四季的年終購屋旺季,年增率均低於二位數。供給側的土建融餘額,10月累計連續44個月創歷史新高,年增率微揚至12.18%,較9月的12.04%微幅增加0.14個百分點。銀行授信主管認為,主要是因應年終房市銷售旺季資金需求備足銀彈,但其實建商對房市的敏感度較購屋人更高,態度也趨於保守,土建融年增率從去年18%之上,已大減至12%邊緣。

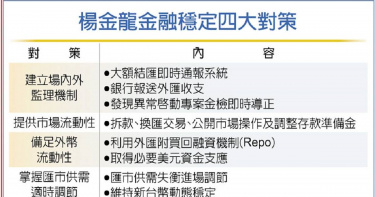

外資大舉匯出怎止血?楊金龍拋出4大穩匯措施

央行總裁楊金龍3日赴立法院財委會進行專題報告,報告針對近期台股震盪走跌,外資大量匯出,導致新台幣匯率貶值且波動加劇,央行將落實四大對策因應,除了建立場內外監理機制、提供國內金融市場流動性外,並隨時備妥充沛外幣流動性,以便適時進場調節匯價。楊金龍就「因應國際情勢影響,政府穩定股市政策措施與效益」進行專題報告,書面報告強調,國際資本移動,影響小型開放經濟體匯市的穩定,央行致力維持新台幣匯率的動態穩定,匯率原則上仍由外匯市場供需決定,但若有不規則因素與季節因素,導致匯率過度波動或失序變動,有不利經濟金融穩定之虞,央行將本於職責維持外匯市場秩序。外資持有資產市值與淨匯入概況。(圖/報系資料照)央行對維持匯市穩定措施,提出四大對策,首先是建立場內外監理機制,利用大額結匯即時通報系統及銀行報送的外匯收支資料,分析外匯資金進出情形,若發現異常即辦理專案金檢,採取即時導正措施。其次為提供國內金融市場流動性,透過拆款、換匯交易、公開市場操作及調整存款準備金等措施,提供金融體系台、外幣資金流動性。第三是備妥充沛外幣流動性,央行與國際組織及全球主要金融機構訂有外匯附買回融資機制(Repo),必要時本行可透過該機制取得美元資金,支應國內美元流動性需求。第四則是掌握匯市供需適時進場調節,當遭遇市場供需失衡,導致新台幣匯率過度波動或失序變動,有不利於經濟金融穩定之虞時,央行將本於職責,適時進場調節,維持新台幣匯率的動態穩定。報告重申,央行適度的外匯管理,新台幣匯率維持相對穩定,波動度小於歐元、日圓、韓元及星幣等主要貨幣,利於廠商報價與營運、投資人資金進出,更有助國內金融穩定與經濟成長。另央行2023年度預算繳交國庫官息紅利為1,800億2,495.5萬元,較2022年度預算增加50億907.9萬元。

台灣經濟、貨幣政策面臨挑戰 楊金龍提四大對策

中央銀行總裁楊金龍19日針對當前全球經濟高度不確定環境,台灣經濟與央行貨幣政策所面臨挑戰,提出四大對策因應,維持國內金融市場穩定的措施,即建立場內外監理機制、提供國內金融市場流動性、備妥充沛的外幣流動性、掌握匯市供需適時進場調節。楊金龍金融穩定四大對策。楊金龍19日是應三三會邀請,以「在當前高度不確定環境下,台灣經濟發展與央行貨幣政策面臨的挑戰」為題演講。他表示,在當前高度不確定環境下,貨幣政策面臨挑戰,非預期的重大事件衝擊、供需因素的結構性轉變,使央行對通膨與經濟預測更為困難,加劇貨幣政策決策的難度。今年美、歐央行同步緊縮貨幣政策,對小型開放經濟體(如台灣)的經濟、物價、金融穩定產生外溢效應,使貨幣政策自主性降低,未來緊縮力道及其外溢效應不易掌握,將影響央行預測的準確度。尤其外資進出更不易預測,跨境資本移動更加頻繁與加劇,造成匯率波動升高。楊金龍指出,央行會檢視更廣泛的經濟指標,以即時數據為基礎,審慎進行決策,並持續強化通膨預期調查與分析,同時強化對外溝通,以增進外界對貨幣政策的了解,並提高貨幣政策的有效性。基於維持國內金融市場持續穩定,楊金龍提四大對策因應,首先是建立場內外監理機制,利用大額結匯即時通報系統及銀行報送的外匯收支資料,分析外匯資金進出情形,若發現異常即辦理專案金檢,採取即時導正措施。其次是提供國內金融市場流動性,將透過拆款、換匯交易、公開市場操作及調整存款準備金等措施,提供金融體系台、外幣資金流動性。其三即備妥充沛的外幣流動性,楊金龍說明,央行與國際組織及全球主要金融機構訂有外匯附買回融資機制,必要時央行可透過該機制取得美元資金,支應國內美元流動性需求。四是會掌握匯市供需適時進場調節,若遇市場供需失衡,導致新台幣匯率過度波動或失序變動,有不利於經濟金融穩定之虞,將本於職責適時進場調節,以維持新台幣匯率的動態穩定。

台幣年底前難逆轉 32元恐成新常態

聯準會(Fed)強勢鷹派升息下,市場預期美元指數年底前可能上攻120,主要非美貨幣包括新台幣在內,今年以來跌跌不休,短期恐難逆轉,未來新台幣不但可預期失守32元,32元更勢必成為新常態。國際美元指數今年以來至10月14日止累計狂飆17.71%,根據央行統計,同期間主要非美貨幣包括新台幣在內,還有日圓、韓元、英鎊、歐元、澳幣、人民幣等,均崩跌逾二位數。匯銀主管指出,市場預期Fed將在11月連四次升息3碼,不排除12月連五次升3碼,甚至明年初再升2碼,使得聯邦基金利率區間破5%,「利率飛上天,美股能漲到哪去?美元當然也下不來,新台幣32元是早晚的事」。外資今年來累計賣超台股早已破兆元,加上領到台現金股利約9,500億元,加起來逾2兆元。匯銀主管認為,美元後續只有更高、沒有最高,且外資賣超台股並匯出的方向,年底前逆轉機會渺茫,及出口因國際需求趨冷已轉衰退,新台幣在美元強、外資逃、出口衰的三大利空齊襲下,根本看不到回頭路。央行9月底公布上半年淨賣匯82.5億美元,但匯銀主管強調,後續若美元續強,亞幣全面競貶,新台幣無法置身事外,年底前將難逃32元新常態。至於美國財政部每年4月及10月發布的全球貿易夥伴匯率報告,中央銀行總裁楊金龍日前在立法院已篤定表示,「我敢說不會(列入匯率操縱國)」。匯銀主管說明,根據央行在立法院財政委員會進行業務報告時發布的統計,去年下半年僅微量淨買匯3.9億美元,今年上半年轉為淨賣匯82.5億美元,合計為淨賣匯78.6億美元,就是一定可安全過關,續為一般觀察名單。

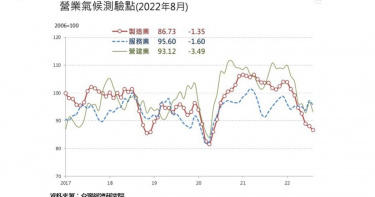

8月景氣動向調查 製造業、服務業與營建業全線下滑

台灣經濟研究院發布8月景氣動向調查報告,製造業、服務業與營建業營業氣候測驗點全部下滑,其中製造業86.73點,呈現連續八個月下滑,且是2020年6月以來新低紀錄,服務業為95.60點,營建業93.12點,雙雙再轉為下滑。台經院表示,觀察近期國際經濟情勢,俄羅斯以能源供應為武器,並頒布動員令增員作戰,使得俄烏衝突升級。且多國持續升息對抗通膨,歐洲央行與美國聯準會(Fed)9月都升息3碼(1碼是0.25個百分點),且同步下修明年經濟成長預期,加上大陸封控措施尚未放寬,顯示美、歐、中經濟前景仍難樂觀看待。國內製造業方面,台經院說明,儘管有國際品牌旗艦新機拉貨效應,然全球通膨壓力抑制民眾消費力道,造成消費性終端客戶仍在調整庫存去化,故整體製造業廠商對當月景氣表現看法較上月調查相比略有改善,但改善幅度有限,且對未來半年景氣看法仍多呈持平與轉差。服務業適逢暑假出遊旺季,疫情影響淡化與國旅補助政策挹注,有助於帶動人潮出籠,然受到物價上漲有感、全球經濟前景不明、股市震盪等影響,消費者信心持續走低,使得零售業看好當月景氣與未來半年景氣的廠商比例較上月調查為低。台經院指出,營建業8月測驗點轉為下滑,主要是對當月與未來半年看法,及不動產業者對於未來半年看法不如預期所致,顯然房建、廠務暨裝修等工程市況出現逆風,致使各工程訂單挹注趨弱,營建項目工期拉長,工程款延遲認列,加上房市買賣雙方觀望的情緒依舊濃厚,近3成廠商認為未來半年景氣表現將轉差,反映市況仍顯保守。

Fed鷹聲繚繞!央行估連三升 再升半碼至1.625%

中央銀行近日已寄發9月22日第三季理事會開會通知,隨聯準會(Fed)近期鷹浪更強,市場預料9月Fed至少再升息3碼(1碼是0.25個百分點),央行推測也會再升半碼,重貼現率將上揚至1.625%。全球主要央行利率決策會議接連登場,歐洲央行(ECB)8日先舉行,接著英國央行(BoE)15日接棒,再來是台北時間22日凌晨Fed將發布會議結論,同一天還有日本央行(BoJ)會議,中央銀行也將在當天下午2點的第三季理監事聯席會。目前市場看法大多認為,央行將延續6月升息半碼搭配升準1碼的做法。央行今年3月首度升息1碼後,重貼現率從原本位在史上最低點的1.125%,上調至1.375%,6月16日再升半碼至1.5%,約是2016年上半年時的水準,9月如果再升半碼,將來到1.625%,則與2015年12月相同。金融人士表示,美國今年以來通膨狂飆至40年高點,儘管7月略有回落,但是近期包括Fed主席鮑爾及多位官員,先後出面放鷹喊升。市場預料將連續第三次升息3碼的機率達7成,最後就看定於9月中旬公布的8月CPI數據結果,為決定這次升息幅度的關鍵,並直接影響央行第三季理會的決策。央行總裁楊金龍去年12月就預告今年貨幣政策朝向「緊縮」,3月及6月會議各升息1碼及半碼,且重申會「緊縮到年底」。但他也說,這次國內通膨衝高,屬於輸入性通膨,升息的效果很有限,且台灣不如美歐那麼嚴重,沒必要激進升息,否則將造成資金成本負擔大增,不利維持經濟成長動能。6月央行更配合採取已睽違14年的調升存款準備率1碼的緊縮方式,楊金龍認為可明確宣示緊縮貨幣政策的立場,有助強化政策效果,並抑制通膨預期心理,達到維持物價穩定,也預告升息搭配升準若發揮政策緊縮效果,會繼續採用。金融人士認為,第三季以來國內外金融情勢變化不大,大致可預見9月央行維持升息半碼加升準1碼的步調。

國泰世華銀行豪宅放款違規 遭央行裁罰百萬

國泰金控8月31日公告重大訊息,子公司國泰世華銀行因違反「中央銀行對金融機構辦理購置高價住宅貸款業務規定」第三點第二款規定,罰款100萬元,先前台企銀在2019年9月首次被罰,及今年8月上旬合庫銀行均被開罰100萬元。央行官員表示,這次國泰世華銀行因金管會進行金檢時,發現對高價住宅的貸款成數,超過規定成數上限,由於屬央行管制措施的職權,因此移交央行開罰,處罰100萬元。國泰金控重大訊息針對國泰世華銀行被央行處款,表示該行已加強相關作業流程控管及檢核。今年8月上旬合庫金控也發布重大訊息,旗下合庫銀行辦理購地貸款時違反「中央銀行對金融機構辦理不動產抵押貸款業務規定」第五點第二款規定,遭中央銀行裁罰100萬元。主要是辦理購地貸款業務,因尚未動工興建,動撥時應保留土地取得成本與鑑價金額孰低者金額的1成,主要因計算方式有誤,使得保留成數不足1成。央行這波房市管制以來,首次針對銀行違反規定開鍘案,2019年9月台企銀辦理購置高價住宅貸款,違反「中央銀行對金融機構辦理購置高價住宅貸款業務規定」第三點第一款規定,有關承作借款人購置高價住宅貸款不得有寬限期的規定,同樣罰款100萬元。過去央行指出對銀行違反其他規定時,處理方式多為到行說明後,以口頭警告方式,並限期改善,並無處罰款的前例,但選擇性信用管制措施實施為政府健全房市重點方案,因此陸續針對違規案處以罰款。

黑天鵝滿天飛!央行去年盈餘創7年來新低 繳庫盈餘13年來首度低於1800億元

央行最新公布的2021年損益,雖然仍大賺2,066.81億元,但較2020年減少95.68億元,且是七年新低,主要原因是全球疫情反覆,金融市場持續震盪,這也使得央行繳庫盈餘減至1,651.73億元的16年新低,更是13年來繳庫金額首度低於1,800億元。央行2021年經立法院審定的盈餘預算為1,411.2億元,最新公布結算盈餘為2,066.81億元,遠高於預算數,央行總裁楊金龍在立法院答詢時強調,全球疫情衝擊難料,因此預算數仍以相對保守原則。其實國際金融情勢變動大,不時可能有黑天鵝飛出,例如今年的俄烏戰爭,歷年來央行盈餘預算均偏保守。觀察1998年至2021年期間,央行年度盈餘只有七年低於2,000億元,2006年開始至2013年連續八年都達2,000億元之上,2014年中斷、減為1,979.59億元,2015年至2021年又連續七年均逾2,000億元。央行2021年盈餘減少,反映在央行2021年繳庫盈餘預算數降至1,651億元,為近13年首度低於1,800億元,前次低於1,800億元為2008年金融海嘯時期,當年還有1,684億元,這次1,651億元創16年新低,前低是2005年的1,638億元。但最新2022年盈餘繳庫預算數回升至1,750億元。央行表示,國際金融市場瞬息萬變,如金融海嘯、地緣政治風險、中美貿易戰,及進行中的疫情等,外匯存底投資運用收益與繳庫盈餘均會受影響。央行強調,台灣並非國際貨幣基金(IMF)會員國,萬一發生重大金融風險,不會如會員國(如南韓)受到援助,一切只能自立自強,外匯存底必須充裕且穩定,保有最佳的防衛利器。

台幣30元力守防線機率高 央行阻貶以維持購買力為主

央行7月以來力守新台幣30元防線,但在國際美元指數衝高下,19日終於放手,一舉站上3字頭,後續是否成為新常態,仍全看央行的態度而定。觀察下半年來這波新台幣貶值,主要是第三季進入台股現金股利發放的高峰期,總計現金股利高達2.35兆元新高紀錄,以外資占比約4成計算,將領到約9,400億元,換算逾300億美元。且外資7月賣超台股172億元,8月以來至19日再賣超417億元,代表領到的現金股利大部份均匯出,光靠出口商拋匯不足以支應,央行因此必須進場提供美元流動性,形成實質阻貶的結果。根據央行月初發布的7月外匯存底餘額,月減11億美元,變動原因主要是「維持外匯市場秩序進場調節」,即短期匯市供需失衡。但更重要的意義在於新台幣貶值不利緩和輸入性通膨壓力。央行總裁楊金龍去年底預告,今年貨幣政策朝向「緊縮」,3月雖與美國聯準會(Fed)同步升息1碼(0.25個百分點),但考量這次通膨屬於輸入性通膨,升息僅為緩和預期心理,實際效果有限,尤其升息影響層面大,如企業及民眾的利息負擔加重,因此6月縮小幅度升半碼,搭配調高存款準備率1碼。反觀對付輸入性通膨,維持新台幣的購買力更直接,央行在3月、4月一波外資擴大匯出時,即連續二個月進場調節阻貶,進入第三季之後,面對台股現金股利匯出,更力守30元防線不放鬆,維持新台幣相對較高的購買力。統計今年以來新台幣對美元大幅貶值,但上半年NEER僅小幅下滑0.83%,同期間韓元NEER大跌2.54%,日圓NEER更重跌達二位數13.27%。預料9月底前若外資匯出方向不變,且後續國內通膨沒有明顯回落至3%以下,央行仍會進場阻貶,但應不會再死守2字頭,主要以維持新台幣相對較佳購買力為主,3字頭成常態機率高。

7月Fed升息幅度全球關注 央行總裁:有必要時將召開臨時常務理事會

美國6月通膨率高達9.1%,創41年新高,這次7月聯準會(Fed)升息幅度,備受全球關注,中央銀行正緊盯會議結論,萬一聯準會意外一口氣升4碼(1碼為0.25個百分點),央行總裁楊金龍已預告,「有必要時將召開臨時常務理事會」,適時提出因應對策,即跟進三度調高政策利率的可能性高。Fed將在台北時間28日凌晨發布利率決策會議結論,由於先前6月消費者物價指數(CPI)年增率再衝高至9.1%、創41年新高,一度引發擴大升息幅度至4碼的預期,即比照6月時升幅從2碼增為3碼的做法。金融人士表示,隨後因為過度激進升息,將對經濟造成極大衝擊,甚至有衰退之虞,就連Fed鷹派官員的代表人物,也出面喊話升3碼就夠了,使得目前逾95%經濟學者均認為將升3碼。儘管發生意外升4碼的機率低,但通膨居高不下,仍考驗Fed全力對抗的決心。金融人士指出,全球均密切關注會議結論發布,央行也不例外,畢竟3月「勇敢的決定」升1碼,6月再做出「困難的抉擇」再升半碼,主要為避免台美利差擴大,這次Fed若符合預期升3碼,央行可能就會撐到9月的第三季理事會再跟進升息;萬一Fed狠下心升4碼,不排除央行可能召開臨時常務理事會,提前宣布升息因應。楊金龍在6月理事會後強調,今年至年底前都會維持緊縮的方向不變,更預告如果在9月第三季理事會召開之前,國內外的經濟情勢若變化過大,必要時將召開臨時常務理事會,即時提出因應對策。市場解讀,其實主要觀察指標就是Fed的升息幅度,如果超出市場的預期,應該就是楊金龍所說的「必要時」,這也代表央行第三季升息升定了,幅度至少半碼,甚至是1碼。學者認為,央行考量國內通膨並沒有美歐那麼嚴重,升幅不會、也不需要完全比照Fed,然而物價高漲是事實,主計總處公布的6月CPI年增率3.59%、創近14年新高,且連四個月逾3%,雖然預料7月有望下降,但預判還是會在3%之上,因此央行貨幣政策將更審慎趨緊,跟進Fed再升息,恐怕是沒有討價還債的空間。